これから投資を始める人は、どの銘柄を買えば良いのか悩んでいませんか?ですが、どの銘柄を買うかなんて瑣末な話です。もっと大事な決め事があります。

それが「アセットアロケーション」です。アセットアロケーションとは、あなたの資産を、株式や債券といった大きな括りに、何割ずつ投資するかを決めることです。

投資のリターンの9割は、アセットアロケーションによって決まるという研究結果(諸説ありますが)もあり、銘柄選びの前にまず考える必要があります。

この記事では、

- あなたに合ったアセットアロケーションを決める手順

- アセットアロケーションを作りに使える無料サイト

- よくあるタイプ別のアセットアロケーションのサンプル

を解説しています。

一度アセットアロケーションを決めておけば、自分の投資に迷いがなくなり、枕を高くして寝られるようになります。加えて、変な銘柄に目移りすることもなくなるでしょう。

これから投資を始める人、またはアセットアロケーションを考えずにすでに投資を始めている人は、ぜひチェックしてみてください。

アセットアロケーションとは?

「アセットアロケーション」とは、運用する資金を、株式や債券といった資産クラスに、どのような割合で投資するかを決めることです。代表的な資産クラスには、「株式・債券・不動産・コモディティ」などがあります。

株式と債券の場合、日本国内と海外で資産クラスを分けることが多いのですが、金融の中心は米国なので、日本中心に考えるのはイマイチかと。株式はまだしも、日本の債券にはもはや投資妙味はありません。

個人的には、「米国」「米国以外の先進国」「新興国」で、資産クラスを区別するのが良いかなと思います。

「ポートフォリオ」とは何が違う?

よく似た言葉に「ポートフォリオ」があります。こちらは資産クラスの割合ではなく、具体的な銘柄の割合を指しています。

ただ昨今の個人投資家は、個別銘柄よりもETFや投資信託を使うケースが増えています。ETFや投資信託を使うと、1商品だけで資産クラス単位に丸っと投資できてしまいます。

そのため、「アセットアロケーション」と「ポートフォリオ」は、ほとんど同じ意味で使われることもしばしばあります。

【人によって違う】アセットアロケーションに正解はない

人によって投資の目的も違えば、リスク許容度も違います。そのため、アセットアロケーションに絶対の正解はありません。

現役で働いているサラリーマンと、リタイア済の自由人では、当然アセットアロケーションは変わってきます。わたしとウォーレン・バフェットのアセットアロケーションも違います。

年齢分だけ債券を持つアイデアの是非は?

よく株式と債券でアセットアロケーションを組んで、年齢の分だけ債券を組み入れようという話を聞きます。40歳の人なら、株式60:債券40というわけです。

株式より債券の方が値動きが緩やか(=リスクが低い)なので、リタイアまでの期間が短い人ほど、安全なアセットアロケーションにしようという考え方です。全く的外れではありません。

ただ現代は、60歳を超えても働き続ける人もいれば、30代で早期リタイアする人もいます。年齢で杓子定規に決められるものではないので、あなたのライフスタイルで決めましょう。

【4ステップ】アセットアロケーションの決め方

さて人によって違うアセットアロケーションは、どのように決めれば良いのでしょうか?

アセットアロケーションは、ライフプランと密接に関連するので、まずはそこから紐解いていきましょう。次のような手順が良いと思います。

アセットアロケーションを決める手順

- 目標(必要なリターン)を決める

- 値下がりを許容できるライン(リスク許容度)を想定する

- メインになる資産クラスを決める

- リスク&リターンのバランスを調整する

以降の章で、それぞれの手順を具体的に見ていきましょう。

手順①:目標(必要なリターン)を決める

まず何のために投資をするのか、その目的を明確にしましょう。老後の資産形成だったり、生活資金の原資にしたり。「現金じゃ増えないからとりあえず」って人もいるかもしれませんね。

「投資の目的」だと漠然としてしまうので、「年に平均何%のリターンが必要か」を数値目標にするのが良いと思います。明確な目標がなくても、何かしら決めておいた方が良いです。

パターン①:資産を増やしたい

資産を増やすことが目的の場合、必要なリターンは、「目標金額」と「達成年数」で変わってきます。老後の資産形成や、FIRE(早期リタイア)を目的にしている人は、リタイアまでの年数と必要な金額があるはずです。

例えば現在25歳で、40歳までにFIREしたい人を考えてみましょう。FIREの場合は、生活費の25年分になります。生活費が月20万円であれば、6,000万円の資産が必要です。

この場合は、残り15年で6,000万円が必要になるわけですが、

- 現在の資産額

- 毎月投資に回せる金額

によって、必要な年平均リターンの%が変わってきます。

月に10万円積み立てるなら9.5%のリターンが必要ですが、月に20万円積み立てられるなら4.5%で済みます。スタート地点でいくらか資産があれば、より少ないリターンでも達成可能です。

複利を考慮した資産額のシミュレーションサイトを使えば、自分が年平均で何%リターンを必要としているのかチェックできます。税金も考慮してくれるので、なかなか優秀です。

出典:keisan.casio.jpより引用

出典:keisan.casio.jpより引用「あなたが投資に回せる目一杯の金額」と「投資の期待リターンの上限」を超えないようにしましょう。投資の期待リターンは、米国株の年平均+10%が限度と思います。

パターン②:資産を減らしたくない

すでにリタイア済の人や、すでにかなりの資産を築いている人は、増やすことよりも減らさないことが大事です。当然現金のまま持っていれば、額面の金額は維持できます。

ただインフレ率が年2〜3%あると考慮すると、維持しているだけでは毎年2〜3%目減りしていくことになります。30年後には、額面では維持していても、価値は半減してしまいます。

というわけで、最低でも年3%程度のリターンは死守したいところ。日本は長いこと物価が上がっていませんが、本来は上がらない方が異常なので、インフレ率の存在は忘れずに。

パターン③:FIREした後の人

FIREした後の人のライフスタイルは「パターン②の減らしたくない人」に近いです。ただFIREの理論上、同じ目標設定にはなりません。

FIREは、米国株を過去100年間の超長期でみて、年平均6〜7%のリターンを当てにしています。そのうち2〜3%はインフレ率を考慮しているので、残り4%が実質リターンになります。

この理屈から、資産の4%を毎年取り崩して生活費に充てても、資産は一生減らないという考え方です。というわけでFIRE民は、年平均+7%のリターンが目標値になります。

手順②:値下がりを許容できるライン(リスク許容度)を想定する

投資におけるリスクとは、ボラティリティ(値動きの激しさ)を指します。リスク許容度とは、「資産価値が何%下がっても平気でいられるか?」という意味です。

1929年の世界恐慌では、最大-89%の下落を記録しました。2008年のリーマンショックでは、最大-50%下落しています。

アセットアロケーションは個別銘柄とは違い、同じ資産クラスに属する銘柄の集合体を想定します。長期で見れば、どの資産クラスも価格は右肩上がりになるので、一時的な(数年に及ぶこともある)値下がりをどこまで許容できるかという話になります。

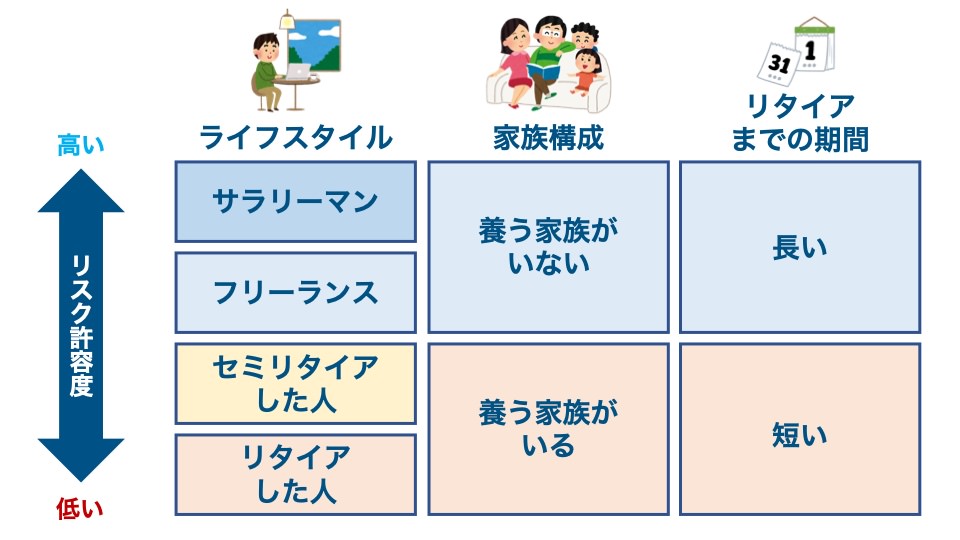

リスク許容度は、もちろん人によって全く違うわけですが、

- 【精神的要因】資産が減ったらどれほど苦痛に感じるか?

- 【物理的要因】今後の出費予定が、投資利益にどれほど依存しているか?

の2つの要因で決まると思います。

①精神的な要因

精神的なリスク許容度は、気持ちの問題ですし、実際に暴落に遭遇しないとはっきりとはわかりません。②の物理的な要因で、リスク許容度を測る方が良いでしょう。

ただ誰しも、想像しているより投資メンタルは弱いとだけ付け加えておきます。自分はへっちゃらと思っていても、少し値下がりしたら、チャートが気になって眠れなくなるものです。

②物理的な要因

物理的なリスク許容度は、もっとリアルな話です。物理的なリスクの大小は、概ねライフスタイルで決まります。+αで家族構成や年齢などの要素が加わります。

現在の資産の大きさにも左右されます。10億円の資産があるなら、半分の5億円になっても耐えられるでしょう。リタイアに必要な金額カツカツしかないなら、資産は減らせません。

巷のリスク許容度のシミュレーターは、サラリーマンを想定している感じで、私のようなセミリタイアした人間には使えません。自身のリスク許容度は、自分で考えて決めるしかないと思います。

あくまで個人的な目安ですが、リタイアまで10年以上あって、生活費分の収入を確実に賄えるなら-50%を受け入れても良いと思います。

リタイアまで5年を割ったら、徐々にリスクを減らしていきましょう。リタイア後は-10〜-20%程度に抑えたいところです。

手順③:メインになる資産クラスを決める

ここまでの手順で、「年平均で何%のリターンが必要か」「最悪、何%の下落まで許容できるか」が決まりました。

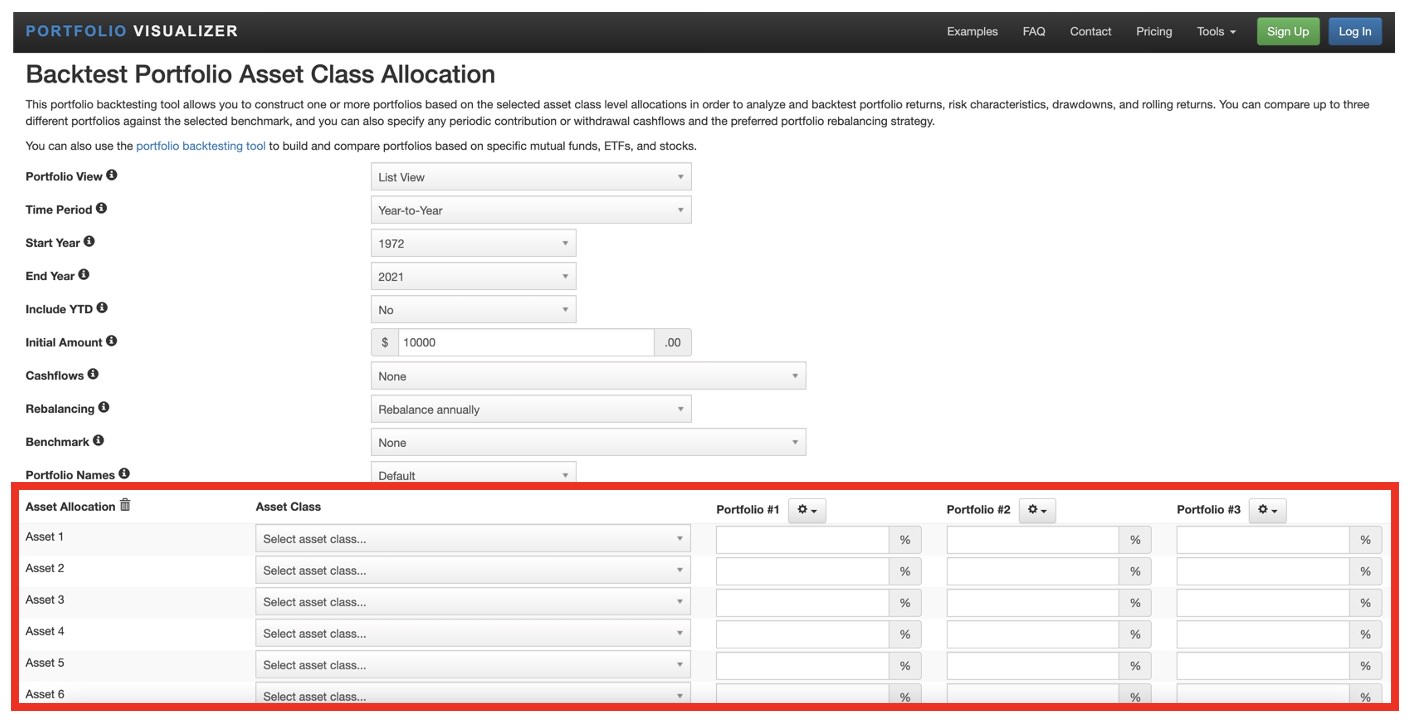

ここから、具体的にアセットアロケーションを決めにかかります。無料でバックテストができる「portfolio visualizer」を使うと、検討に必要な数値がカンタンに取れます。

画面上部で細かい設定ができるのですが、アセットアロケーションを決めるだけなら、特にいじらなくて大丈夫です。

一応デフォルトの設定を説明しておくと、次のようになっています。

- 計算期間は1972年(選ぶ資産クラスで変わる)から現在まで

- 当初に1万ドルを投じて、以降の追加投資はなし

- 1年に1回リバランスする

- 配当金は再投資する

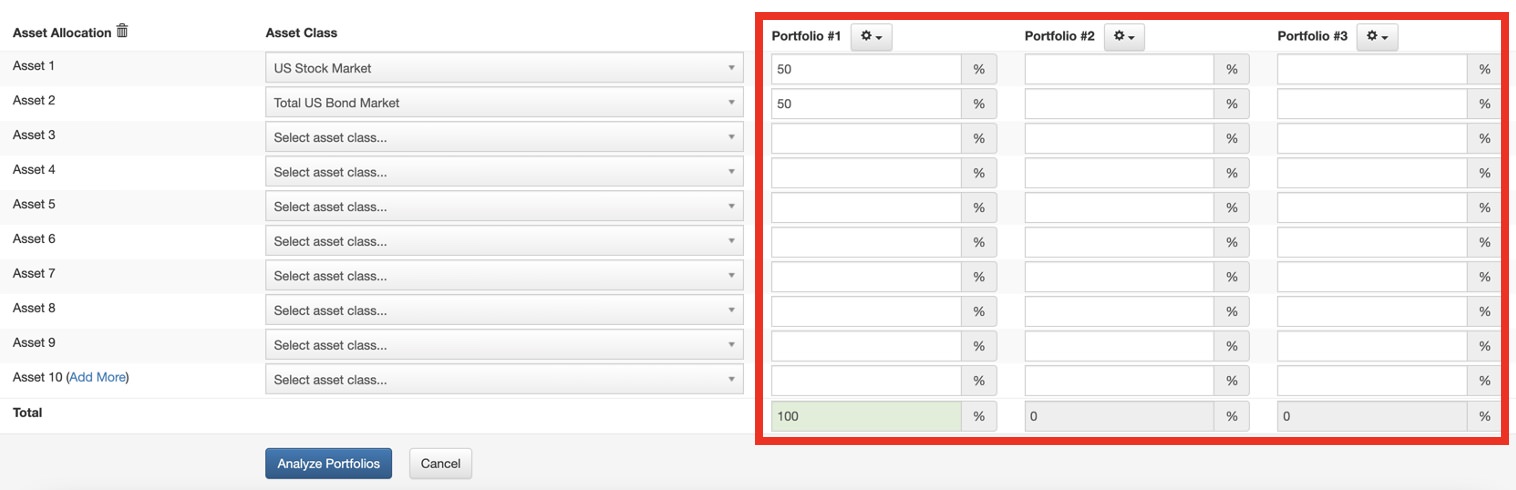

画面下部の「Asset Allocation」の欄で、資産クラスを指定していきましょう。

各資産クラスの割合が合計100になるように数字を入れて、「Analyze Portfolios」を押下します。ちなみに同時に3つまでアロケーション案を見比べることができます。

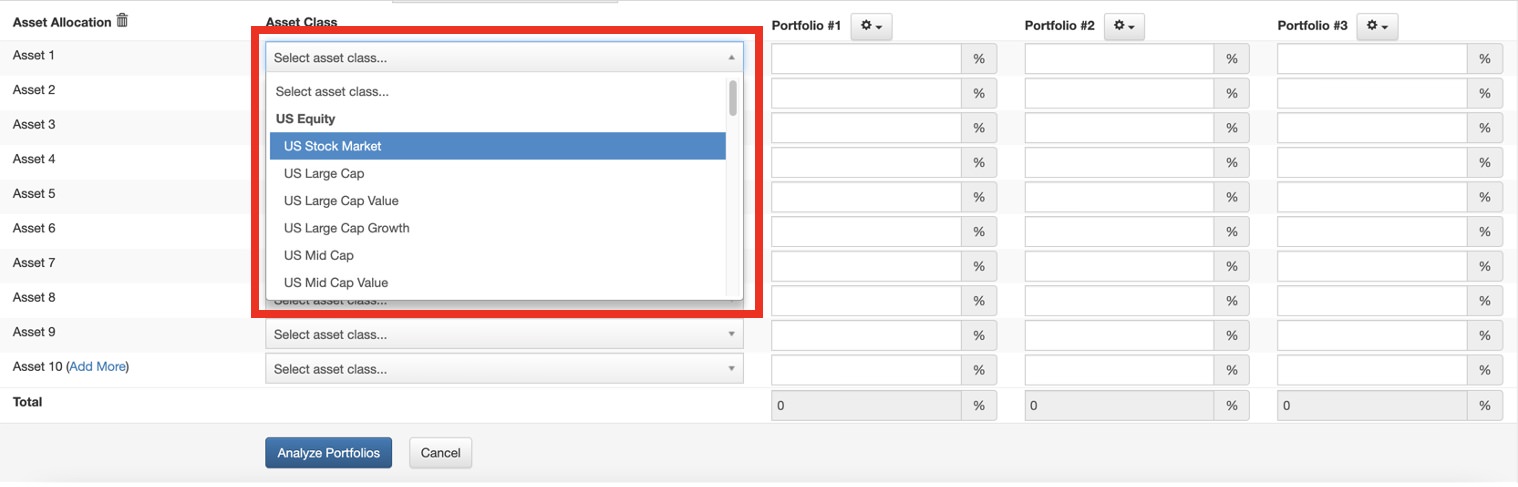

なお選択できる資産クラスは、そこそこ幅広くなっています。主な選択肢の意味は次の通りです。

| 資産クラス | 概要 |

| US Equity(米国株) | |

| US Stock Market(米国株式全般) | 米国の全上場企業約4,000社 |

| US Large Cap(大型株) | 米国の大型株(時価総額の70%を占める) |

| US Large Cap Value(大型バリュー株) | 米国の大型株のうち、バリュー株に該当 |

| US Large Cap Growth(大型グロース株) | 米国の大型株のうち、グロース株に該当 |

| US Mid Cap(中型株) | 米国の中型株(時価総額の10-20%を占める) |

| US Small Cap(小型株) | 米国の小型株(時価総額の10-14%を占める) |

| International Equity(外国株)*米国から見た外国の意味 | |

| Global ex-US Stock Market | 米国を除く先進国+新興国株式 |

| Intl Developed ex-US Market | 米国を除く先進国株式 |

| European Stocks | ヨーロッパの先進国+新興国株式 |

| Pacific Stocks | アジア太平洋地域の先進国+新興国株式 |

| Emerging Markets | 新興国株式 |

| Fixed Income(確定インカム) | |

| Cash(現金) | 現金 |

| Short Term Treasury(短期国債) | 1〜5年程度の米国債 |

| Intermediate Term Treasury(中期国債) | 5〜10年程度の米国債 |

| 10-year Treasury(10年国債) | 10年の米国債 |

| Long Term Treasury(長期国債) | 10年超の米国債 |

| Total US Bond Market(米国総合債券) | 米国の国債・社債などの債券全般 |

| TIPS(物価連動国債) | 物価に連動して元利金が変動する米国債 |

| Short-Term Investment Grade(短期投資適格社債) | 格付けがBBB以上の社債 |

| Corporate Bonds(社債) | 社債全般 |

| Long-Term Corporate Bonds(長期社債) | 残存期間10年超の社債 |

| High Yield Corporate Bonds(ハイイールド債) | 格付けがBB以下の社債(いわゆるジャンク債) |

| Alternatives(代替資産) | |

| REIT(リート) | 不動産版の投資信託 |

| Gold(金) | 金 |

| Precious Metals(貴金属) | 金・銀・プラチナ・パラジウム |

| Commodities(商品全般) | エネルギー・貴金属・工業用金属・穀物・家畜など |

アセットアロケーションの大部分は、伝統的な資産クラスである、「株式」or「債券」が占めます。オルタナティブ資産は、全体の0〜30%程度で良いでしょう。

「株式・債券・現金」が伝統的な資産クラスで、それ以外はオルタナティブ資産(代替資産)と呼ばれます。

パターン①:株式メインのアロケーション

概ね年5%以上の高いリターンが必要な人は、株式メインのアロケーションになります。リスク許容度が高い人も、株式メインで良いでしょう。

株式のリスク・リターンの目安は次の通りです。

注:あくまで目安です。必ずそうなるわけではありません。

注:あくまで目安です。必ずそうなるわけではありません。基本的には、「US Stock Market(米国株式全体)」がメインで良いと思います。歴史的に見て、米国株のリターンが他の国の株式のリターンに勝っているからです。

ただし米国が強いのは、数十年のリターンを押し並べた結果であり、期間によってはそれ以外の国が勝つことも往々にしてあります。この先もそういう場面が出てくるでしょう。

分散投資の意味で、「Intl Developed ex-US Market(米国以外の先進国)」「Emerging Markets(新興国株)」も加えておいた方がベターだと思います。

ちなみに大型・中型・小型の意味がわからない場合は、株式のサイズの解説記事をご覧ください。

またバリュー株とグロース株の違いの解説記事もあるので、よくわからなかったらチェックして見てください。

パターン②:債券メインのアロケーション

年4%以内のリターンで良い人は、債券メインのアロケーションになるでしょう。

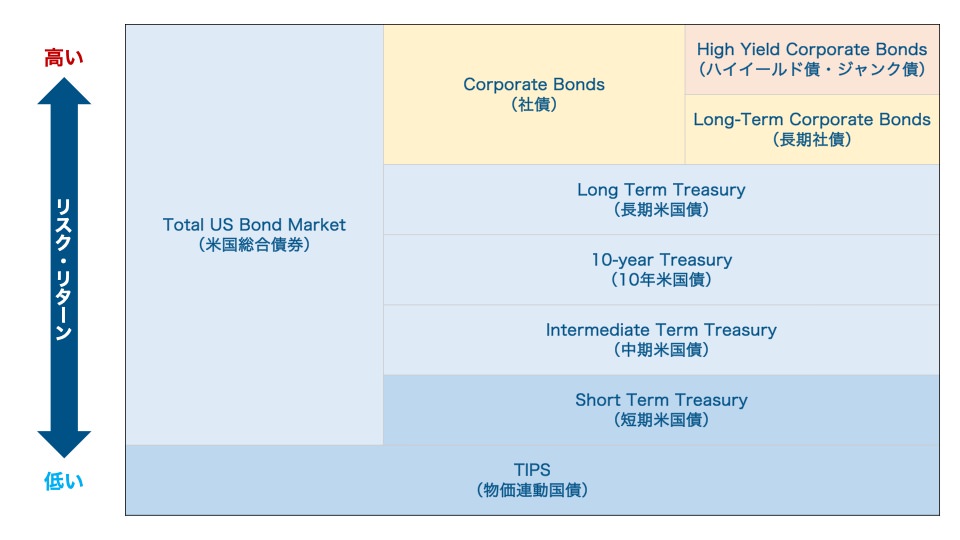

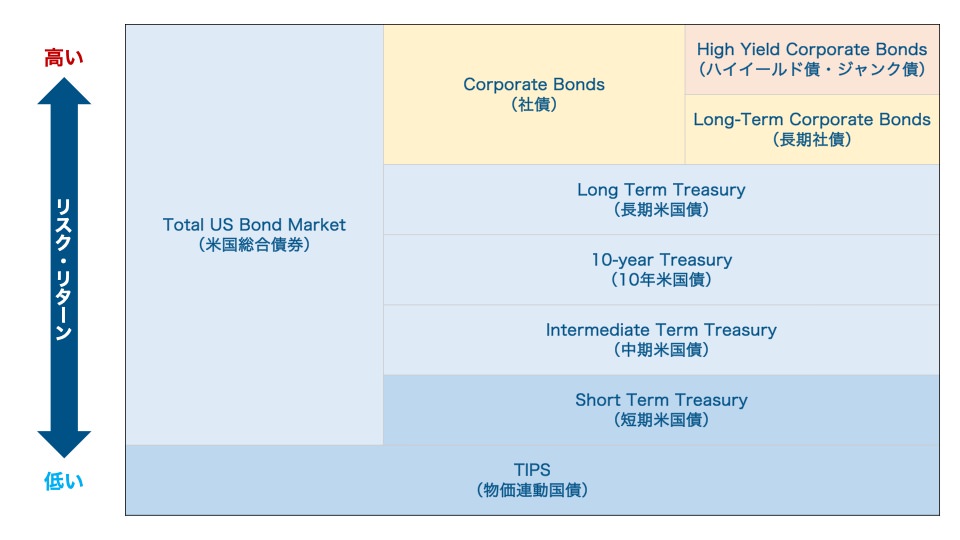

債券のリスク・リターンの次のような感じになります。

「Total US Bond Market(米国総合債券)」でも良いですし、または「Long Term Treasury(長期米国債)」「Corporate Bonds(社債)」でも良いと思います。

債券は期間が長くなるほどハイリスク・ハイリターンになります。国債の場合は、期間が短いとリターンが少なすぎるので、中期国債〜長期国債の間で選ぶのが良いでしょう。

「High Yield Corporate Bonds(ハイイールド債)」は、この中では飛び抜けてハイリスク・ハイリターンになります。組み込む場合はメインにはしないようにしましょう。

詳細は債券の基礎知識の記事も参考にして見てください。

【要検討】オルタナティブ資産を入れるか?

基本的には「株式メインか」「債券メインか」「あるいは株式と債券を同じ割合で持つか」のいずれかのパターンに収まるはずです。

ほとんどのシーンで、株式か債券を持っているだけで事足りるでしょう。ただし市場の予想を超えてインフレが加速してしまったときは、株式と債券の両方が値下がりしてしまいます。

株式であれば、値動きの振れ幅は違っても、基本的にどれも同じように動きします。債券も同様です(ただし社債やハイイールド債は、株式と一緒に動く傾向がある)。

値動きのロジックが異なるオルタナティブ資産にも分散投資する方が、よりリスクの低いアロケーションになります。最大でも30%程度で良いと思います。

オルタナティブ資産は、概ねどれもインフレに強いです。「Commodities(商品全般)」にするのも良いですし、より資産価値が安定している「Gold(金)」も良いでしょう。

コモディティの看板選手である「金」については、金投資の詳細記事もチェックしてみてください。「株式and/or債券以外は不要」と思っている人ほど要チェックです。

手順④:リスク&リターンのバランスを調整する

とりあえず仮でアロケーションを決めたら、「portfolio visualizer」の分析結果を眺めてみましょう。

以下はざっくりと、「US Stock Market(米国株式全体)」と「Total US Bond Market(米国総合債券)」を50:50にした結果です。

| 米国株50/米国総合債券50(1987/1-2021/8) | |

| CAGR(年平均成長率) | 8.76% |

| Stdev(標準偏差) | 7.98% |

| Best Year(最も伸びた年) | 26.98% |

| Worst Year(最も落ち込んだ年) | -15.99% |

| Max. Drawdown(最大下落幅) | -25.15% |

| Sharpe Ratio(シャープレシオ) | 0.72 |

| Sortino Ratio(ソルティノレシオ) | 1.08 |

| US Mkt Correlation(米国株式市場との相関) | 0.97 |

見るべきポイントは、次の通りです。

- CAGR(年平均成長率):

あなたが必要としているリターンに届いているか?

- Worst Year(もっとも落ち込んだ年):

あなたのリスク許容度の範囲内か?

- Max. Drawdown(最大下落幅):

あなたのリスク許容度の範囲内か?(瞬間風速なので、結構大きな下落になります)

各数値が、「あなたが求めるリターン」と「あなたが許容できるリスク」になるように調整していって、理想のアセットアロケーションを探しましょう。

シャープレシオにも注目!

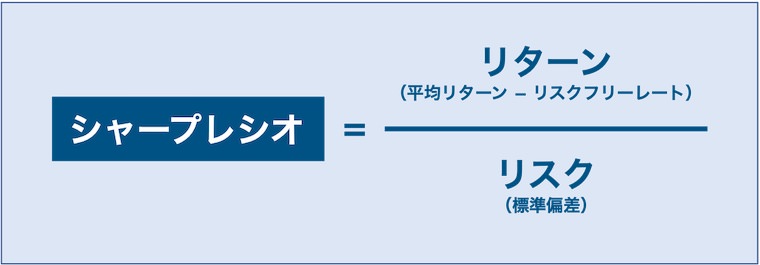

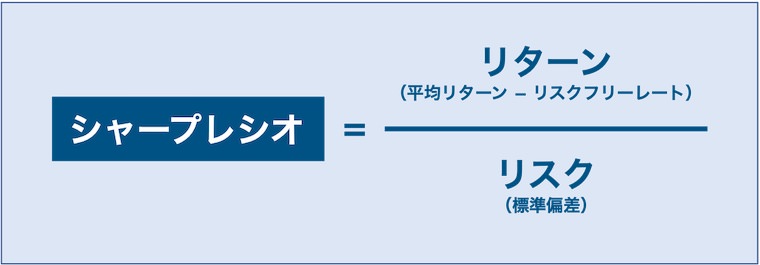

そして、「シャープレシオ」にも注目しましょう。シャープレシオは、アセットアロケーションや、ポートフォリオのパフォーマンスを評価する一般的な指標です。

シャープレシオは、ざっくり言えば「リターン ÷ リスク」で計算されます。「1」を超えていれば、負っているリスクの割には、リターンが高いと評価できます。

なるべく高いシャープレシオになるように、アロケーションを調整していきましょう。同じ年平均リターンであれば、リスクが少ないアロケーションの方が優秀です。

シャープレシオについて、イマイチまだ理解しきれていない人は、シャープレシオの解説記事もチェックしてみてください。

一つの解はレイ・ダリオの「オール・シーズンズ戦略」

巷では、GPIF(日本の年金を運用している機関)を参考にしたりしていますが、これはナンセンスです。機関投資家と個人投資家では、投資の目的も置かれた状況も違いすぎます。

同機関は、日本の年金制度をリスクに晒せるわけもなく、個人よりリスクを取れません。加えて国の機関なので、国内資産の割合を減らしすぎると、アンチ日本な感じでバツが悪いです。

個人投資家は、個人投資家に向けて考えられたアセットアロケーションを参考にしましょう。その一つが、レイ・ダリオ氏が推奨する「オール・シーズンズ戦略」です。

レイ・ダリオ氏は、世界最大のヘッジファンド「ブリッジウォーター・アソシエイツ」のボスで、投資界隈ではカリスマ的な存在です。

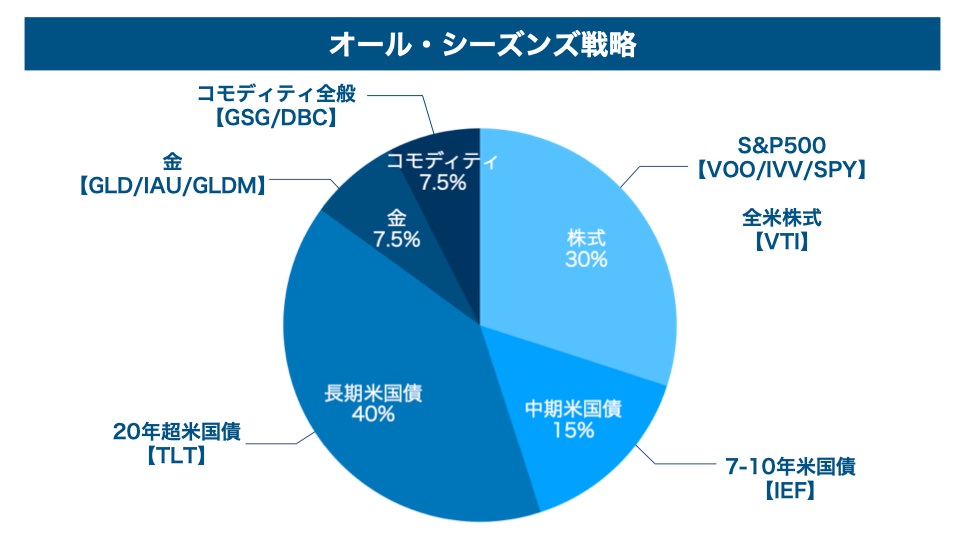

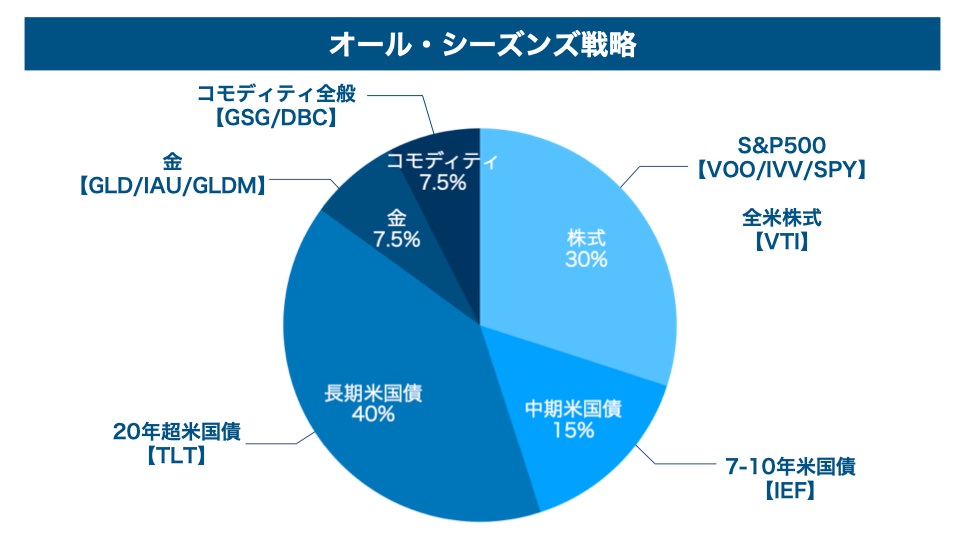

オール・シーズンズ戦略のアセットアロケーション

- 米国株式(S&P 500など):30%

- 中期米国債(7~10年満期):15%

- 長期米国債(20~25年満期):40%

- 金:7.5%

- コモディティ:7.5%

オール・シーズンズ戦略は、あらゆる景気局面に対応して、リスクを最小限に抑えつつ、最大限のリターンをあげことを目的としています。

値動きの異なる資産クラスに分散投資することで、どれかが下がった場合は、他の資産クラスが値上がりするようにデザインされています。

「portfolio visualizer」でバックテストをしてみたところ、次の結果が得れました。

| 米国株30/中期米国債15/長期米国債40/金7.5/コモディティ7.5(1995/1-2021/8) | |

| CAGR(年平均成長率) | 7.37% |

| Stdev(標準偏差) | 6.89% |

| Best Year(最も伸びた年) | 18.30% |

| Worst Year(最も落ち込んだ年) | -3.66% |

| Max. Drawdown(最大下落幅) | -14.75% |

| Sharpe Ratio(シャープレシオ) | 0.95 |

| Sortino Ratio(ソルティノレシオ) | 1.48 |

| US Mkt Correlation(米国株式市場との相関) | 0.56 |

債券の割合が多いにも関わらず、なかなか高いリターンが出ているのがわかります。シャープレシオも高めになっており、優秀なアセットアロケーションであることが伺えますね。

もっとも凹んだ年でも-3%強で済んでいるので、リスク許容度が低い人にもリーズナブルな結果と言えるでしょう。

気になる人は、オール・シーズンズ戦略の詳細記事もチェックしてみてください。

【タイプ別】アセットアロケーションのサンプル

もう一つ参考までに、年齢とライフスタイルでどのようなアセットアロケーションが考えられるかイメージしてみました。

3タイプの想定ペルソナ

- 現在30歳。60歳までに4,000万円の老後資金

- 現在37歳。45歳までに6,000万円でFIRE

- 現在40歳。早期リタイア済で資産を維持したい

サッと作ったものなので、粗探しをされてしまうとボロが出そうですが…。全く取り付く島もない人は、考え方だけでも参考にしてみてください。

タイプ①:現在30歳。60歳までに4,000万円の老後資金

タイプ①のペルソナ設定

- 職業:サラリーマン

- 現在の年齢:30歳

- 投資の目標:60歳までに4,000万円の蓄財

- 現在の資産:0円

- 月間の積立金額:5万円

- 必要なリターン:年平均+6%

老後は2,000万円の資産が必要と言われています。仮にそれが正しいとして、インフレを考慮すると30年後は、倍の4,000万円程度必要になります。

この人の場合は、サラリーマンを続けながら、無理なく月5万円を積み立てていくとします。

このケースでは、年平均+6%程度のリターンが必要になります。ただ投資期間が30年間と長く、サラリーマンの安定収入があるので、リスク許容度はかなり高めです。

「米国株」に100%プッシュがまず思い浮かぶ選択肢になります。ただ過去の成績からすると、「金」を30%混ぜると、リターンはほぼ変わらず、リスクを減らせます。

| 米国株70/金30(1972/1-2021/8) | |

| CAGR(年平均成長率) | 11.00% |

| Stdev(標準偏差) | 12.56% |

| Best Year(最も伸びた年) | 54.94% |

| Worst Year(最も落ち込んだ年) | -24.45% |

| Max. Drawdown(最大下落幅) | -33.53% |

| Sharpe Ratio(シャープレシオ) | 0.54 |

| Sortino Ratio(ソルティノレシオ) | 0.81 |

| US Mkt Correlation(米国株式市場との相関) | 0.86 |

タイプ②:現在37歳。45歳までに6,000万円でFIRE

タイプ②のペルソナ設定

- 職業:サラリーマン

- 現在の年齢:37歳

- 投資の目標:45歳までに6,000万円の蓄財

- 現在の資産:2,000万円

- 月間の積立金額:25万円

- 必要なリターン:年平均+7.5%

この人は、FIRE(早期リタイア)のために、資産を蓄えている途中です。かなり節約しているので、ボーナスを考慮すると月平均で25万円も投資に回せます。

すでに2,000万円の資産があり、残り4,000万円を8年で増やしていくことになります。必要なリターンは、年平均+7.5%と計算できました。

この場合、残り8年間という期間は微妙なライン。リーマンショックで暴落した株価が元に戻るまでに5年かかったことを鑑みると、運が悪いとリターンがかなり下がってしまいます。

なるべくリターンは維持したいものの、債券の割合を増やしてリスクを取り過ぎないようにしたいところ。メインは「米国株」で、「社債」と「長期米国債」を足してみました。

| 米国株50/社債25/長期米国債25(2003/1-2021/8) | |

| CAGR(年平均成長率) | 9.32% |

| Stdev(標準偏差) | 8.05% |

| Best Year(最も伸びた年) | 23.20% |

| Worst Year(最も落ち込んだ年) | -12.29% |

| Max. Drawdown(最大下落幅) | -24.89% |

| Sharpe Ratio(シャープレシオ) | 1.00 |

| Sortino Ratio(ソルティノレシオ) | 1.59 |

| US Mkt Correlation(米国株式市場との相関) | 0.85 |

タイプ③:現在40歳。早期リタイア済で資産を維持したい

タイプ③のペルソナ設定

- 職業:フリー(無職or個人事業主)

- 現在の年齢:40歳

- 投資の目標:資産から生活費を取りくづしつつ、資産を維持したい

- 現在の資産:1億円

- 月間の積立金額:0円

- 必要なリターン:年平均+7%

この人は、すでにFIRE(早期リタイア)しています。資産の4%を毎年取り崩しつつ、資産価値を減らさないようにしたいと考えています。

FIREの概念上、インフレ率を想定すると+7%のリターンは維持しなければなりません。FIREの研究では、資産の75〜100%を米国株にする想定なので、これを忠実に守るのも良いと思います。

+7%以上のリターンを維持しつつも、なるべく資産クラスを分散させるのも一案でしょう。「債券」と「金」の割合を増やす方が、ベターな選択肢になるかもしれません。

過去の成績を見ると、株式は「米国株」だけの方が数値は良いのですが、ここは「先進国」と「新興国」も入れておきましょう。必ずしも、この先も米国が覇権国とは限りませんから。

| 米国株30/先進国株10/新興国株10/長期米国債35/金15(1995/1-2021/8) | |

| CAGR(年平均成長率) | 9.01% |

| Stdev(標準偏差) | 8.59% |

| Best Year(最も伸びた年) | 22.96% |

| Worst Year(最も落ち込んだ年) | -11.90% |

| Max. Drawdown(最大下落幅) | -22.60% |

| Sharpe Ratio(シャープレシオ) | 0.79 |

| Sortino Ratio(ソルティノレシオ) | 1.23 |

| US Mkt Correlation(米国株式市場との相関) | 0.76 |

アセットアロケーションを決めたら銘柄を選ぼう!

アセットアロケーションを決めたら、次は具体的な銘柄を選んでポートフォリオを作りましょう。

ほとんどの投資家は、ETFだけで済んでしまうと思います。ETFなら各資産クラスにマルっと投資できるので、アセットアロケーションを決めたら、自ずとポートフォリオもほとんど決まります。

金融の最先端である米国には、優れたETFがたくさんあります。どんな銘柄あるかイマイチわからない人は、定番の米国ETFの紹介記事で、全体感を掴んでもらうのが良いでしょう。

ポートフォリオの分析にも、同じく「Portfolio Visualizer」が使えます。もっと細かい使い方を解説してる記事を参考に、続けてポートフォリオも考えてみましょう!