人気のインデックス投資は、株価指数に連動するパフォーマンスを目指しています。その「株価指数」は、計算方法によって大きく2つの流派に分かれることをご存知でしょうか?

その2つとは、

「時価総額加重平均型株価指数」

「株価平均型株価指数」

のことです。

どちらに属するかで、かなり意味が変わってきます。両者の計算方法の中身と、各指数がどちらの計算方法をとっているかを知らなければ、正しい理解はできません。

特にインデックス投資をする人は、投資する商品がどう計算されているかよくよく理解が必要です。ぜひ知識として押さえておきましょう!

株価指数の計算方法は2つに大別される

世界にある株価指数は、「時価総額加重平均型株価指数」か「株価平均型株価指数」のどちらかに属します。

違いはざっくり次の通りです。

時価総額加重平均型株価指数

(Capitalization-Weighted Index)

各銘柄の時価総額の大小を考慮して計算する。時価総額が大きい銘柄ほど構成比率が大きくなる。

株価平均型株価指数

(Price-Weighted Index)

各銘柄の株価を平均して計算する。株価が高い銘柄ほど影響力が強くなる。

世界の主流は、より市場の実態を掴める「時価総額加重平均型株価指数」です。例えば「TOPIX」や「S&P500」がこれに当たります。

世界の有名株価指数はどちらに属するか?

各国の代表的な株価指数がどちらに属しているのか見てみましょう。

| 時価総額加重平均型株価指数 | 株価平均型株価指数 |

| 東証株価指数(TOPIX) | 日経平均株価(日経225) |

| S&P500(米国) | ダウ工業株30種平均(米国) |

| NASDAQ総合株価指数 | |

| DAX(ドイツ) | |

| FTSE100(英国) | |

| CAC40(フランス) | |

| 上海総合指数(中国) | |

| 香港ハンセン株価指数(香港) | |

| MSCIオールカントリーワールドインデックス(全世界) |

インデックス型の投資信託やETFは、そのテーマによって上記以外の指数を使っていることもザラにあります。

インデックス投資をするときは、その商品がベンチマークにしている株価指数を確認し、計算方法をチェックするクセをつけたいですね。

主流の「時価総額加重平均型株価指数」とは?

「時価総額加重平均型株価指数」は漢字が多いので、次のように3つに分解するとわかりやすいと思います。

- 時価総額:株価×発行株数

- 加重平均:時価総額の大小に応じて重み付けする計算方法

- 株価指数

まず「①時価総額」とは、その銘柄の「株価×発行株数」から求められます。

より大きな利益を出せる企業の時価総額が大きくなるので、大企業の時価総額が大きくなります。ただし株価には将来の期待も含むので、現時点の利益の大きさだけでは決まりません。

次に「②加重平均」です。ギリギリ一般的にも使われる用語なので、聞いたことがある人も多いと思います。

例えばある国の市場には、次の3社しかいないとしましょう。

(株)A商事:時価総額1,000億円

(株)B企画:時価総額200億円

(株)C販売:時価総額50億円

市場全体の時価総額:1,250億円

このとき、全体1,250億円に占める、各社の時価総額の割合を重みづけして計算するのが「加重平均」です。

計算すると次のような割合になります。

(株)A商事:1,000億円÷1,250億円=80%

(株)B企画:200億円÷1,250億円=16%

(株)C販売:50億円÷1,250億円=4%

このように、構成銘柄の割合を考慮して計算する株価指数が、「時価総額加重平均型株価指数」です。

「時価総額加重平均型」の単位は「ポイント」

時価総額加重平均型の指数は、円やドルといった通貨単位ではありません。

どこかの基準日からスタート地点とし、その基準日のポイントからどれだけ成長したかを「ポイント」で表します。

- TOPIXは、1968年1月4日が基準日で、この時点の時価総額を100ポイントとしています。

- S&P500は、1957年3月4日が基準日で、この時点の時価総額を10ポイントとしています。

メリット:より市場の実態を表せる

「時価総額加重平均型株価指数」のメリットは、その株式市場のリアルな実態を、より的確に表現できることです。

上記の例で言えば、「A商事」がその市場の8割を占めています。

「A商事」の業績は市場参加者に大きな影響を与える一方で、4%しか占めていない「C販売」がどうこうなろうが大勢に影響はありません。

インデックス投資は、国や世界といった市場全体の成長にベットする投資なので、大きい銘柄ほど大きな割合を占めているのは自然なことです。

それに加え、市場でより大きな存在に、よりたくさん投資するのは理に叶っています。ITのような伸びる新産業は構成比率が大きくなり、淘汰される旧産業は比率が減っていくからです。

投資家であれば、伸びる産業への投資を増やして、落ち目産業からは資金を引き上げたいですよね。これを自動でやってくれるのが、「時価総額加重平均型」なのです。

参考)浮動株基準株価指数とは?

実はそんな「時価総額加重平均型株価指数」には、一つ問題点がありました。

時価総額が大きい銘柄、すなわち大企業は、親会社が多くの株を保有していたり、仲の良い他の企業と株式の持ち合いをしていたりします。こういった株は滅多に動かないので、市場に出回りません。

そうすると、時価総額が大きい銘柄なのに、市場ではほとんど取引されない銘柄が出てきてしまうのです。これでは指数に占める割合と、投資家の取引実績に乖離が出てしまいます。

この問題を解決するためには、そのような市場に出回らない株式は除外して、投資家が日常的に売買している株式のみを指数の対象にする必要がありますね。

というわけで現在は、「浮動株」の時価総額によって重みづけした株価指数である、「浮動株基準株価指数(float-adjusted stock market index)」が一般的に採用されています。

デメリット:特定の銘柄や国に比率が偏る

「時価総額加重平均型株価指数」のデメリットは、特定の銘柄に大きく比率が偏ってしまうことです。

NASDAQ100は「GAFAM」だけで4割

NASDAQは、世界中のハイテク企業が集まる市場。その上位100社を「NASDAQ100」に投資できる商品は非常に人気があります。代表的なものは「QQQ」というETFです。

100社に分散投資できると思いきや、「GAFAM(Google、Amazon、Facebook、Apple、Microsoft)」の5社だけで4割以上を占めています。

もちろんGAFAMの過去のリターンが飛び抜けていたからこうなっているわけで、リターンを追う上ではメリットなのですが、リスク分散には使いづらくなります。

全世界株式は米国が半分

全世界の数千銘柄に分散投資できる「全世界株式」は、日本で非常に人気のある銘柄です。「これさえ買えばOK感」があるのがポイントでしょう。

実は知らない人も多いと思いますが、中身を見ると50%超が米国企業で構成されています。これは言い換えれば、株式の世界では、米国が世界の半分を支配しているということ。

この辺りは、全世界株式の構成国を調べた記事で、詳しく解説しています。気になる人はチェックしてみてください。

もう一つの「株価平均型株価指数」とは?

「株価平均型株価指数」は、カンタンに言えば、市場にある銘柄を並べて、その株価の平均を算出したものです。

先ほどと同じように、ある国の市場に次の3社しかいないとしましょう。

(株)A商事:株価10,000円

(株)B企画:株価5,000円

(株)C販売:株価3,000円

であれば、3銘柄を足した18,000円を3で割って、平均株価は6,000円になります。

特徴として、1株あたりの価格が高い「値がさ株(値嵩株)」の動向が、指数に大きな影響を与えます。計算上は時価総額は関係ないので、小さい企業でも株価が高ければ影響は大きくなります。

ダウ式平均株価とは?

基本的な考え方は上記でOKなのですが、実はそう単純にはいかないシーンがあります。

株式は種々の事情により、分割されたり、併合されたりします。もし1株を2株に分割したら、1株あたりの価格は半分になります。

経済に動きがあったわけではなく、特定銘柄の株の売買単位が変わっただけなのに、株価指数はマイナスに転じてしまうのです。これでは正しく株価の推移を表現しているとは言えません。

これを解消するのが、「ダウ式平均株価」です。中身はシンプルで、株式分割や株式併合があったら、分母の数字を調整してこの問題を解消します。

例えば、A商事が株式分割することになり、1株を2株に分割したとしましょう。

(株)A商事:株価10,000円→2分割して5,000円に

(株)B企画:株価5,000円

(株)C販売:株価3,000円

この場合、A商事の除数を半分に調整してやって、次のような計算で平均を求めます。

(株)A商事:株価5,000円 ÷ 1.5 = 3,333円

(株)B企画:株価5,000円 ÷ 3 = 1,667円

(株)C販売:株価3,000円 ÷ 3 = 1,000円

すると、もともとの株価平均の6,000円が維持されます。これが「ダウ式平均株価」による計算です。

最後に:両方の指数に共通するデメリットとは?

「時価総額加重平均型株価指数」と「株価平均型株価指数」の中身は、大体説明できたと思います。知らなくても困らないけど、知っているに越したことはない、そんな知識かなと。

それぞれメリデメがありますが、両者に共通して「これから成長する小型株は、ほぼ取り込めない」というデメリットがあります。

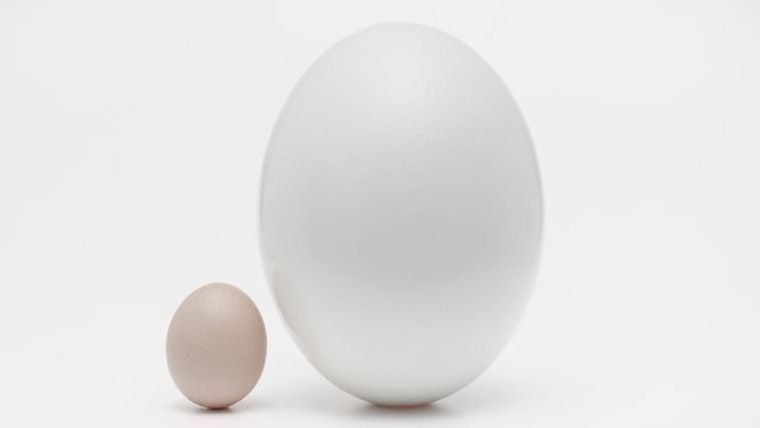

「時価総額加重平均型株価指数」の場合、小型株の割合は豆粒くらいにしかなりません。円グラフにしたら見えないレベルです。そんな小型銘柄が成長したところで、ほとんど指数に影響を与えません。

「株価平均型株価指数」の場合は、日経平均なら225社、ダウ工業平均なら30社と限られた大手しか入ってこないので、そもそも小型株が紛れ込む余地すらありません。

そもそもインデックス投資は、市場全体の成長にベットする投資なので、市場全体に影響しない小粒の存在を追うのは欲張りすぎというもの。

もし小型株のリターンを追うのであれば、妥当なのは個別銘柄への投資になります。もちろん目利きが必要なので、インデックス投資では求められない分析が必要になりますが…。

小型株も狙いたいけど、個別銘柄は選べない人は…

という欲張りな人は、小型株を対象とした指数を使うのも一つの手かもしれません。

米国に投資できるものだと、

- NASDAQ Q-50

:将来NASDAQ100入りが期待される50銘柄から成る株価指数

- Russell 2000

:米国の時価総額1001〜3,000位の2,000銘柄から成る株価指数

なんかがあります。もし気になる人は、チェックしてみても良いかもしれません。

ちなみにこれだけ見ると、「最大手じゃないにしても、この中身ってそこそこ大企業なんじゃない?それって小型株って言うの?」と感じた人もいると思います。

実は小型株の定義は、我々がイメージする「大企業or中小企業」の感覚とはかなりズレがあります。どうみても大企業でも、株式の世界では小型株なことはザラ。

株式の世界におけるサイズの考え方は、「大型株・中型株・小型株の違いとは?日本株と外国株の定義の違いも解説します」で解説しています。