株式には大きく分けて2種類あります。それが「バリュー株」と「グロース株」です。

カンタンに言えば、伝統ある企業ですでにビジネスモデルが完成しているのが「バリュー株」、若くまだまだ事業の成長に余白があるのが「グロース株」です。

両者に根本的な優劣はなく、投資の目的によって使い分けるのが普通です。また投資のタイミングによっては、リターンに大きな違いが出ます。

この記事では、

- バリュー株とグロース株の違い

- バリュー株とグロース株のそれぞれのメリット・デメリット

- バリュー株とグロース株のパフォーマンス比較

などを解説しています。

より大きなリターンを求める人、あるいはリスクを抑えた投資をしたい人は、ぜひチェックしてみてください。

また両者の違いは、投資においてはかなり基本的な知識になってくるので、リテラシーとして知っておいて損はないでしょう。知っている前提で話が進むことも多いので。

【まずはざっくり】バリュー株とグロース株の違い

バリュー株とグロース株をはっきりと区別する定義があるわけではありませんが、概ね次のような違いがあります。

まずは細かい話の前に、両者の違いをざっくり押さえておきましょう。

| バリュー株 | グロース株 | |

| 概要 | PBRやPERが割安な株 | 大きな事業の成長が見込まれる株 |

| 典型的な企業 | 伝統的な大企業 | 新興企業 |

| 利益の種類 | インカムゲイン(配当) | キャピタルゲイン(値上がり益) |

| リスク | 小さい | 大きい |

| トータルリターン | 小さい | 大きい |

| 金利との関係 | (理論上は)上昇時に有利 | (理論上は)下落時に有利 |

2000年代以降は、IT系のハイテク銘柄を中心に、グロース株が市場を牽引してきました。成長目覚ましいGAFAMを見ての通り、リターンはグロース株に軍配が上がります。

ただし新興企業は玉石混交で、事業のライフサイクルも早く、あっという間にオワコンになってしまう恐れもあります。グロース投資は、当たり外れが非常に大きい投資になります。

伝統的な大企業が長年運営しているビジネス(よくオールドエコノミーと呼ばれる)に投資し、配当金を再投資して着実に資産を増やすバリュー投資の方が、リスクは下がります。

【日米】バリュー株&グロース株の具体的な銘柄

パッとイメージしやすいように、日米の代表的なバリュー銘柄とグロース銘柄を見ていきましょう。

| バリュー株 | グロース株 | |

| 日本 | トヨタ自動車 | キーエンス |

| ホンダ | エムスリー | |

| 三菱UFJフィナンシャル・グループ | メドレー | |

| NTT | メルカリ | |

| 伊藤忠商事 | BASE | |

| 米国 | ベライゾン | Teala |

| JPモルガン&チェース | NVIDIA | |

| スリーエム | Netflix | |

| エクソンモービル | Adobe |

バリュー株のメリット・デメリット

伝統的な大企業を中心とした「バリュー株」について、メリット・デメリットを挙げてみました。

【バリュー株のメリット】

- 安定した値動き&安定した配当

【バリュー株のデメリット】

- 大きなリターンは期待できない

それぞれ中身を見ていきましょう。

メリット:安定した値動き&安定した配当

バリュー株は、グロース株に比べてリスクが低い選択肢です。リスクが低いとは、値動きが緩やかという意味です。

バリュー株の企業は、安定したビジネスモデルを持っています。長期間にわたって事業を継続しており、短期間で急に収益を生まなくなる可能性が低いので、株価が大きく値下がりする要因が少ないと言えます。

加えて、バリュー銘柄はすでに利益を上げるビジネスが確立しているので、安定した利益を期待できます。利益は配当の形で投資家に還元されます。

そのため日本人に人気の高配当株投資は、本質的にはバリュー株投資ということになります。

デメリット:大きなリターンは期待できない

バリュー株のデメリットは、トータルリターンではグロース株に劣ってしまうことです。これはメリットの裏返しでもあります。

バリュー銘柄は、すでに安定したドル箱事業を持っていて、そこから得た利益を配当として還元しています。良いことのように聞こえますが、事業への再投資を諦めているので、この先の爆発的な成長は見込めません。

事業の成長性が見込めなければ、株価が上がりづらいので、キャピタルゲインの面ではグロース株に完敗です(その代わりに安定した配当を得ているという格好dです)。

そして重要な点として、投資においては基本的に「キャピタルゲイン>インカムゲイン」です。結果として、バリュー株のトータルリターンは、グロース株に劣る可能性が高いのです。

注意!永遠に割安な場合もある

バリュー株投資は、稼いでいる利益に対して株価が安い(つまり割安)銘柄に投資する手法です。

基本的にはPER(株価収益率)の指標を見て、相対的に低い銘柄に投資します。例えば「PER20倍」と「PER10倍」なら、割安な後者を買います。

ただ割安だから後々上がるだろうと予想して買っても、永遠に割安のまま放置される銘柄もあります。何らかの理由で、その銘柄の将来が悲観的であるという投資家の総意があるからです。

そういうわけでバリュー株投資は、あなたが未来を信じられる銘柄を選ぶべきでしょう(グロース株でも同じですが)。

グロース株のメリット・デメリット

続いて新興企業・ハイテク企業など、まだまだ大きな成長余白が魅力の「グロース株」のメリット・デメリットを挙げます。

【グロース株のメリット】

- キャピタルゲインによる爆発的なリターン

【グロース株のデメリット】

- 配当(インカムゲイン)が少ない

- 大きく値下がりするリスク

それぞれ見ていきましょう。

メリット:キャピタルゲインによる爆発的なリターン

グロース株の最大にして唯一の魅力は、特大のキャピタルゲイン。よく株価が10倍になる株式のことを「テンバガー」と呼びますが、テンバガー銘柄はすべからくグロース株です。

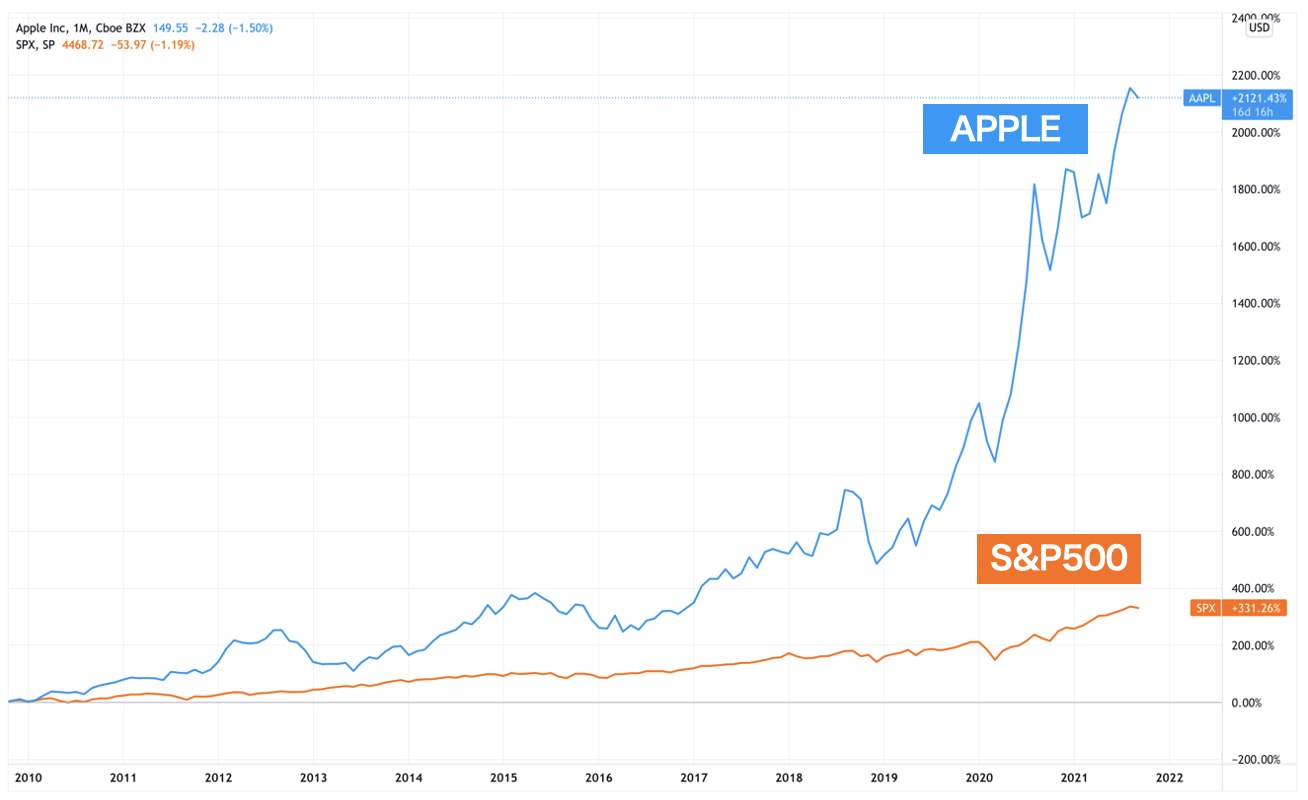

論より証拠。次のチャートは、これまでグロース銘柄の筆頭だったAppleと市場平均(S&P500)の推移を比較したものです。

S&P500も10年そこそこで4倍まで上がっているので、素晴らしいパフォーマンスです。ですが、グロース株の値上がりっぷりは20倍以上と文字通り桁違いになっています。

短期間で大きなリターンを得ることもできますが、中長期投資であってもバリュー株より大きなトータルリターンを期待できます。

デメリット①:配当(インカムゲイン)が少ない

グロース株は、基本的に配当がほとんどありません。年間の配当利回り1%未満や無配(つまり0%)は、何ら珍しくありません。

ただしこれは、大きなキャピタルゲイン(値上がり益)を得るためには必要な犠牲です。グロース株は、利益を株主に還元しない代わりに、事業に投資することでさらに事業を太らせるからです。

むしろグロース銘柄に投資をしている人は、増配されたらがっかりするかもしれないですね。もう野心的で魅力的な事業アイデアが尽きてしまったのかなと。

デメリット②:大きく値下がりするリスク

グロース株は、将来の大きな利益を期待されていることで、高いPERを許容されています。将来特大の利益があるから、今は利益が出ていなくても問題ないのです。

グロース株投資が成功するシナリオは2つあります。

シナリオ①:引き続き成長し続ける

一つ目は、引き続き利益は出さず、事業に再投資することで、事業が成長し続けるパターンです。ここでの成長とは、売上や顧客の数が上がることと捉えてください。

事業が成長していれば、将来得られる実りがさらに大きくなるので、株価が上昇します。キャピタルゲインによる報いがあるので、配当はないことは問題になりません。

基本的にはグロース株投資家は、このシナリオを期待しています。

シナリオ②:成長しきってバリュー株に変わる

二つ目は、ビジネスモデルが完成し、以降は投資回収のフェーズに入るパターンです。

これまでは事業で得た儲けを再投資に回していましたが、以降は利益を計上し、株主に配当の形で還元します。利益が増したことでPERが下がり、グロース株ではなくなります。

以降は大きな株価値上がりは期待できなくなるので、寂しい気もしますが、配当を貰えるなら投資としては成立しています。古くから投資している人は、かなり高い配当利回りになるでしょう。

問題になるのは、このどちらにも当てはまらないパターンです。つまりこの先、事業も成長しなければ、利益を上げる算段も立たないという場合が問題なのです。

その事業が実は的外れだったか、あるいは規制強化でビジネスが成立しなくなったか、破壊的イノベーションのプレーヤー登場で市場から駆逐されてしまうか。

理由は色々と考えられますし、外部要因でそうなってしまうこともあるでしょう。そうなってしまったら、ただの割高株でしかないので、ガッツリ株価が下がってしまうでしょう。

バリュー株とグロース株の見分け方

バリュー株とグロース株を分ける明確な閾値はありませんが、一般的には、

- PBR(株価純資産倍率)

- PER(株価収益率)

の数値によって判断します。

PBR(株価純資産倍率)を見る

PBRとはPrice Book-value Ratioの略。日本語では「株価純資産倍率」と呼びます。

和名の通り、現在の株価が、1株当たり純資産(BPS:Book-value Per Share)の何倍かを示しています。

PBR(株価純資産倍率)

=株価 ÷ 1株あたり純資産(BPS)

PBRが端的に示しているのは、その銘柄の「解散価値」です。

PBRが1倍であれば、株価と1株あたり純資産(PBS)が同額ということ。その企業が解散したときに、投資したお金がそっくりそのまま戻ってくるという意味です。

実際に、バリュー銘柄とグロース銘柄のPBRを比較して見ましょう。

| バリュー株 | グロース株 | ||

| 銘柄 | PBR | 銘柄 | PBR |

| ベライゾン | 3.07 | Teala | 29.48 |

| JPモルガン&チェース | 1.88 | NVIDIA | 26.15 |

| スリーエム | 7.42 | Netflix | 18.81 |

| エクソンモービル | 1.48 | Adobe | 22.22 |

PER(株価収益率)を見る

PERは、Price Earnings Ratioの略。日本語では「株価収益率」と呼びます。

株価に対し、1株あたりの利益(EPS:Earnings Per Share)が何倍かを示しています。

PER(株価収益率)

=株価 ÷ 1株あたりの利益(EPS)

PERが示しているのは、その銘柄から得られる年間リターンに対し、株価が何倍になっているのかということです。

実際に、バリュー銘柄とグロース銘柄のPERを比較して見ましょう。

| バリュー株 | グロース株 | ||

| 銘柄 | PER | 銘柄 | PER |

| ベライゾン | 11.32 | Teala | 391.67 |

| JPモルガン&チェース | 10.67 | NVIDIA | 79.34 |

| スリーエム | 18.32 | Netflix | 61.06 |

| エクソンモービル | 11.32 | Adobe | 55.91 |

もっと詳しい話は、PBR・PER・PSRの解説記事をチェックしてみてください。

バリュー株とグロース株の金利との関係は?

株価の成り立ちから、「グロース株」は金利下落時に有利で、「バリュー株」は金利上昇時に有利です(金利上昇は株価にはマイナスなので、バリュー株の方が相対的に強いという意味)。

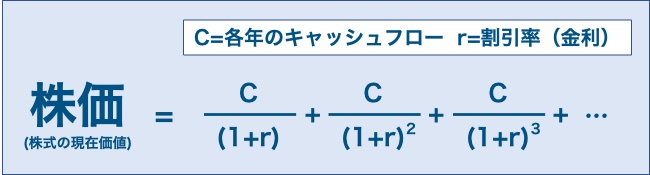

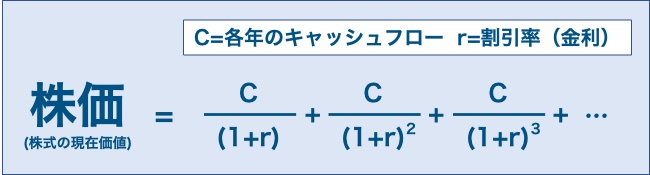

株価はさまざまな要因で決まっているので、一概にこう決まっているということはできませんが、一つの考え方に「将来得られる利益の現在価値=株価」があります。

「今すぐもらえる100万円」と「1年後の100万円」は同じ価値でしょうか?何となく、今すぐもらえる方が嬉しいですよね。実はその直感通りです。

もし金利が2%だとすると、1年間運用すれば投資元本の102%になります。と言うことは、1年後の100万円を現在の価値に直すと、98.04万円になります。

この考え方を株価に当てはめてみましょう。「この先、毎年もらえる利益を現在価値に直して、足し合わせたものが株価」ということになりますね。

次のような式で表されます。

分母に金利があるので、理論上は金利が上がるとすべからく株価は下がります。

「バリュー株」は、毎年配当の形で利益を受け取れます。「グロース株」は、現時点では配当がほとんどなく、将来受け取るであろう大きな利益を期待して投資します。

つまり「グロース株」の方が、利益を受け取るタイミングが遠い未来になるということです。未来になればなるほど、金利の複利効果によって分母が大きくなります。

そのため、金利が上がると「グロース株」の現在価値が大きく下がるため、相対的に「バリュー株」が強くなります。

反対に金利が下がると、現在価値がより大きく上昇する「グロース株」に有利な展開になります。

バリュー株とグロース株は得意な相場が違う

金利と株価の関係から、バリュー株とグロース株は得意な相場が異なります。使い分けられれば、より大きなリターンが狙えるでしょう。

グロース株は、金利が下落する「金融相場」に有利です。不景気からの脱却のため、中央銀行が金融緩和(利下げ)を行うことで起こる官制の強気相場です。

バリュー株は、金利が上昇する「業績相場」から「逆金融相場」にかけて有利です。過熱した景気を抑えるために、中央銀行が金融引き締め(利上げ)を行うタイミングです。

金融相場と業績相場の詳細は、相場のサイクルの解説記事をチェックしてみてください。

バリュー株とグロース株のリターンを比べてみよう!

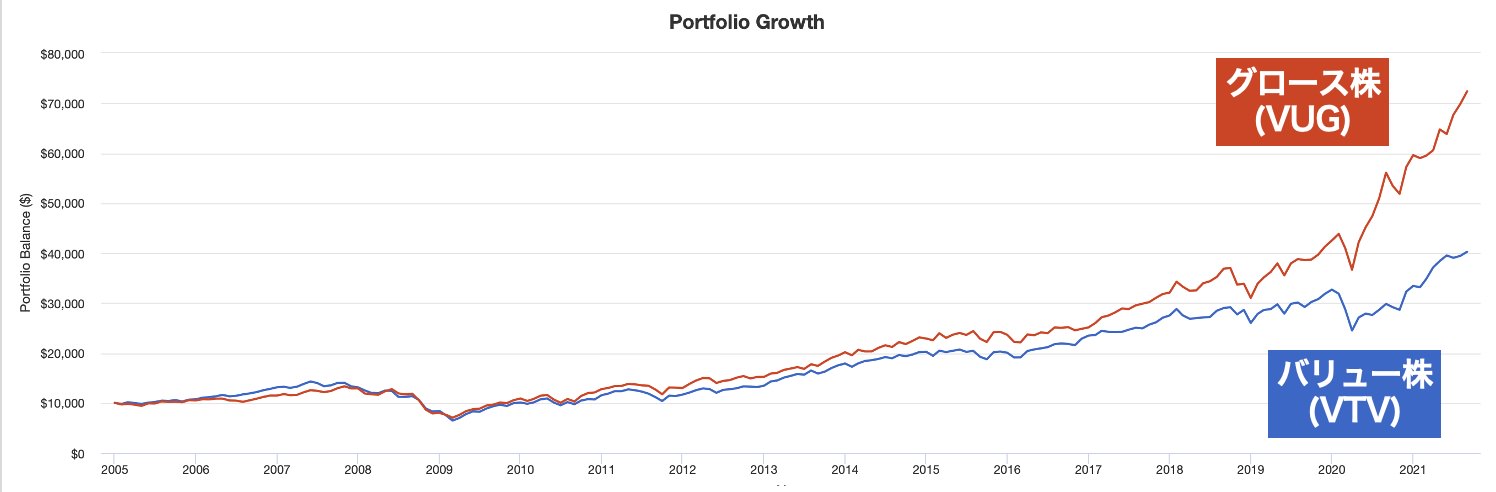

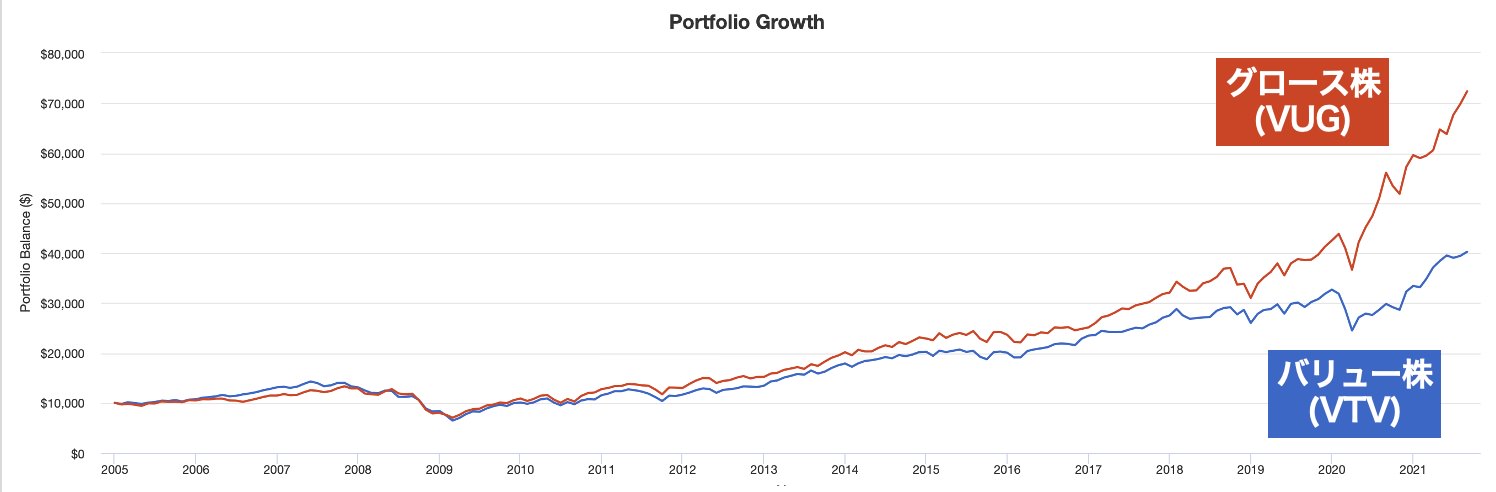

では実際にバリュー株とグロース株のリターンを比較して見ましょう。

使うのは次の米国ETFです。

- VTV(バンガード・米国バリューETF):米国の大型バリュー株が対象

- VUG(バンガード・米国グロースETF):米国の大型グロース株が対象

両者のトータルリターンで比べます。トータルリターンは、株価の値上がり益に加え、配当を再投資して、正味どれだけ資産価値が増えたかを指します。

グロース株の「VUG」が大きく引き離す展開になっていますね。ただし、時期によってはバリュー株の「VTV」が勝っていることもあるようです。

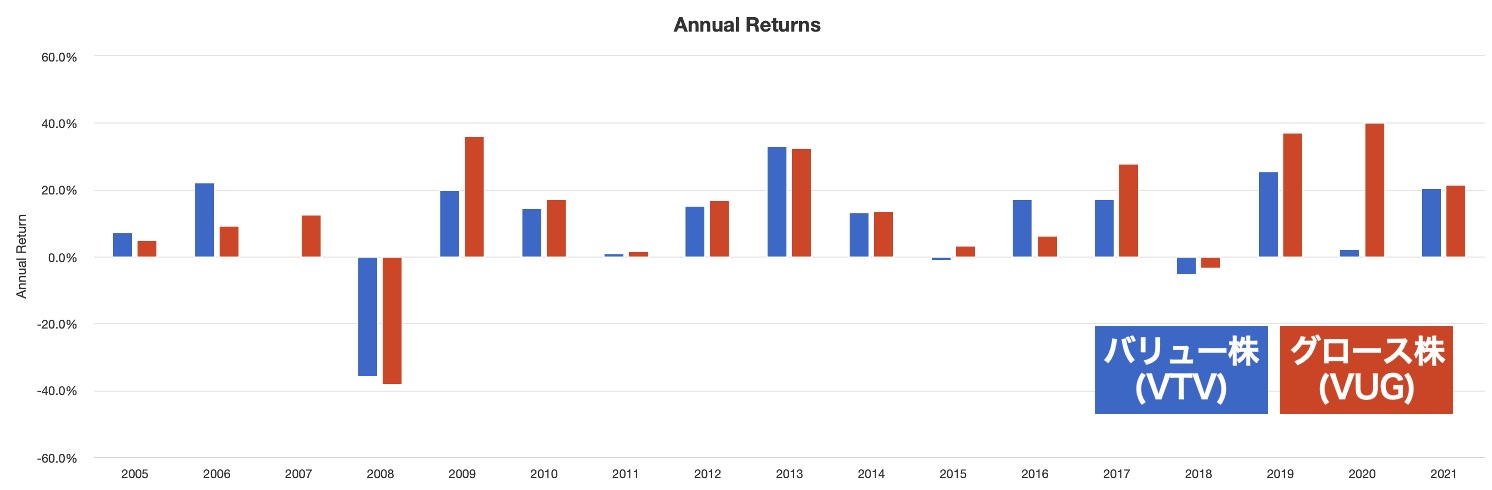

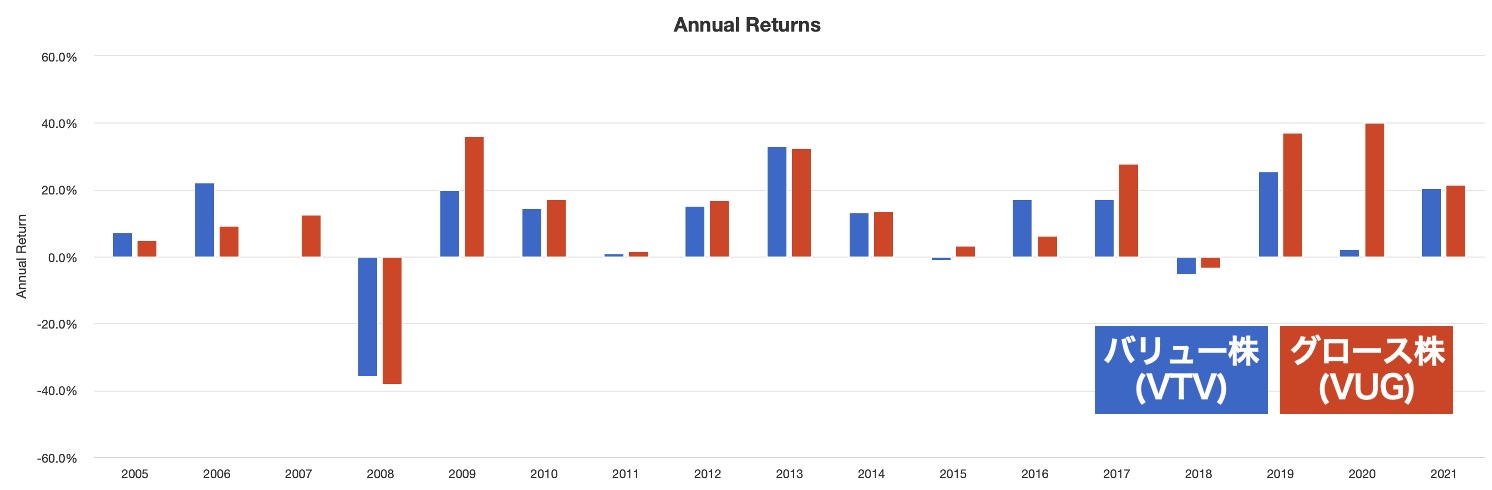

年単位でのリターンもリターンも覗いて見ましょう。

ここは両者の特徴がよく出ています。

2009年と2020年は、世界的な経済危機から始まった典型的な「金融相場」です。利下げに強いグロース株が圧倒的に高いパフォーマンスを出しています。

一方で、2005年と2006年は米国金利が引き上げられた年で、バリュー株が勝っています。2016年も利上げを反映してバリュー株が強くなっています。ただし、2017〜2019も続いた段階的な利上げは影響していないようですね。

まとめ

今回は、「バリュー株」と「グロース株」の違いを細かく解説してみました。

バリュー株とは?

- PBRやPERが割安な株

- すでにビジネスモデルが完成している伝統的な大企業の株式

- 事業で稼いだ利益を配当で還元する

- ローリスク・ローリターンになりやすい

- 理論上は金利上昇に(グロース株と比べて)有利

グロース株とは?

- 事業の成長余白が大きい企業の株

- 新興企業やハイテク企業が多い

- 配当はほとんど出さずに、事業への再投資に回す

- キャピタルゲイン狙いの投資になる

- ハイリスク・ハイリターンになりやすい

- 理論上は金利下落に有利

どちらが優れているという話ではないので、投資の目的によって使い分けます。

高いリターンを目指すなら「グロース株」中心で投資しましょう。配当によるキャッシュフロー目的や、リスクを抑えてゆっくり着実に資産を増やしたい人は、「バリュー株」が向いています。

なおバリュー株とグロース株の分け方の他に、「景気敏感株」と「ディフェンシブ株」という分け方もあります。こちらも市況によって使い分けられれば、大きなリターンを期待できます。

詳細は景気敏感株とディフェンシブ株の解説記事をチェックしてみてください。

スマートベータ系はバリューとグロースの内訳に注意

昨今は「スマートベータ系」のETFや投資信託が流行っています。スマートベータ自体には何の問題もないのですが、意図せずバリューorグロースに寄ってしまう恐れがあります。

スマートベータとは、インデックスのような一般的な株価指数とは異なり、投資の目的によって特別に誂えた指数に連動させる株式全般を指します。

先ほど紹介したバリュー株に特化した「VTV」と、グロース株に特化した「VUG」は、スマートベータETFの代表格でもあります。

「VTV」と「VUG」はハナからバリューとグロースに特化しているので意図がズレることはないのですが、他のスマートベータに投資をするときは注意が必要。

例えば人気がある「高配当系」のスマートベータは、本質的にはバリュー株投資になります。なぜなら「配当が高い=PERが割安」とほぼ同じ意味になるからです。

高配当に釣られて投資したところ、意図せずグロース株の割合が極端に減ってしまい、トータルリターンが減ってしまうことになりかねません。

ぜひスマートベータに投資をするときは、中身の構成もチェックしましょう。そして投資の目的と照らし合わせてください。

気になる人は、スマートベータの詳細記事もチェックしてみてください。

難しければインデックスでOK

とは言え、バリュー株とグロース株を使い分けるのは、初心者にはそう簡単ではないかもしれません。加えて、経済ニュースへのアンテナを張っておく必要もあります。

そこまで考えたくない、あるいは投資に時間をかけられる余裕はないけど投資はしたい、そんな人が多いのではないでしょうか?

インデックス投資は、S&P500やTOPIXといった株価指数に丸っと投資する方法です。バリュー銘柄もグロース銘柄もごちゃ混ぜになっていて、中身を気にする必要はありません。

インデックス投資であれば、バリュー株が強いときはバリュー株の割合が大きくなり、グロース株が強いときはグロース株の割合が大きくなります。この調整を勝手に行ってくれます。

割合が変わるだけで、不利な方にも投資は続けるので、きっちり使い分けるよりはリターンは下がります。ですが、市場平均通りのリターンは取れますし、大負けもありません。

米国株であれば年平均+10%程度狙えるので、インデックスでも十分すぎるリターンでしょう。手離れよく投資をするなら、インデックス投資を選びましょう!