米国株投資の究極の2択が「S&P500と全米株式のどちらに投資するか?」です。どちらも超超超メジャーなインデックスなので、インデックス界の頂上決戦とも言えるテーマなのです。

この記事では、

- S&P500と全米株式は具体的に何が違うのか?

- それぞれ投資できる代表的な商品

- パフォーマンスの違い

- どちらがオススメか?

を解説しています。

インデックス投資派は避けて通れないテーマなので、ぜひ押さえておきたい内容です。どちらもポートフォリオの顔になる選手なので、違いはよくよく知って投資したいですね。

ちなみに、わたしが友人や親類に紹介するなら「全米株式」を選びます。もちろんわたし自身が投資をする場合でも「全米株式」を選びます。

理由は、理論上でも実際の成績でも、全米株式の方が高いリターンを出せるから。伸び代が大きい中小型株が含まれているのがポイントです。

この記事を読めば、あなたがどちらに投資するすべきか判断できるようになります。ぜひ最後までチェックしてみてください!

S&P500と全米株式に投資できる商品

まず初めに、日本で「S&P500」と「全米株式」に投資する場合の有力な選択肢を見ていきましょう(知っている人は次の章まで飛ばしてください)

S&P500に投資できるETF・投資信託

| 銘柄 | ベンチマーク | 経費率 |

| 【ETF】 | ||

| SPY | S&P500 | 0.09% |

| IVV | 0.03% | |

| VOO | 0.03% | |

| 【投資信託】 | ||

| eMAXIS Slim 米国株式(S&P500) | S&P500 | 0.0968% |

| SBI・V・S&P500インデックス・ファンド | 0.0938% | |

全米株式に投資できるETF・投資信託

| 銘柄 | ベンチマーク | 経費率 |

| 【ETF】 | ||

| VTI | CRSP USトータル・マーケット・インデックス | 0.03% |

| 【投資信託】 | ||

| SBI・V・全米株式インデックス・ファンド | CRSP USトータル・マーケット・インデックス | 0.0938% |

| 楽天・全米株式インデックス・ファンド | 0.162% | |

規模・人気の面での優劣はない

「S&P500」と「全米株式」のどっちが人気なんだろう?と思った人も多いのではないでしょうか。人気がある方を買いたいと思うのは世の常です。

ETFや投資信託における人気のバロメーターは、「純資産総額」です。投資家からどれだけ多くの資金が集まっているかを示しています。

世界の投資マネーが集まる米国ETFでは、次のような値になっています。(ちなみにこの4つの米国ETFは、全ETFの純資産総額トップ4でもあります)

【S&P500】

- SPY:4,000億ドル

- IVV:3,100億ドル

- VOO:7,800億ドル

【全米株式】

- VTI:1兆3,000億ドル

単体では「全米株式」のVTIがトップですが、「S&P500」の3つのETFを足し合わせると、概ね近い数字になりますね。

【まずはざっくり】S&P500と全米株式の違い

「S&P500」も「全米株式」も、どちらも時価総額加重平均型のシンプルな株価指数です。

時価総額加重平均型とは、時価総額が大きい銘柄ほど構成割合が大きくなる計算方法です。ほとんどの株式インデックスで採用されている計算方法です。

| S&P500 | 全米株式 | |

| 含まれる銘柄 | 全米を代表する500社 | 全米の上場企業ほぼ全て。約4,000社 |

| 採用基準 | 委員会による選出 | なし(上場していれば採用される) |

| 株式のサイズ | 大型株〜一部の中型株 | 大型株・中型株・小型株・超小型株 |

| 米国市場のカバー率 | 80%程度 | ほぼ100% |

| 算出方法 | 時価総額加重平均 | 時価総額加重平均 |

S&P500は全米株式市場の総時価総額のうち、約8割を占めています。というわけで、全米株式市場そのものである全米株式と8割型同じものということになります。

S&P500とは?

そもそもベースとなる「S&P500」とは何かから触れていくことにしましょう。

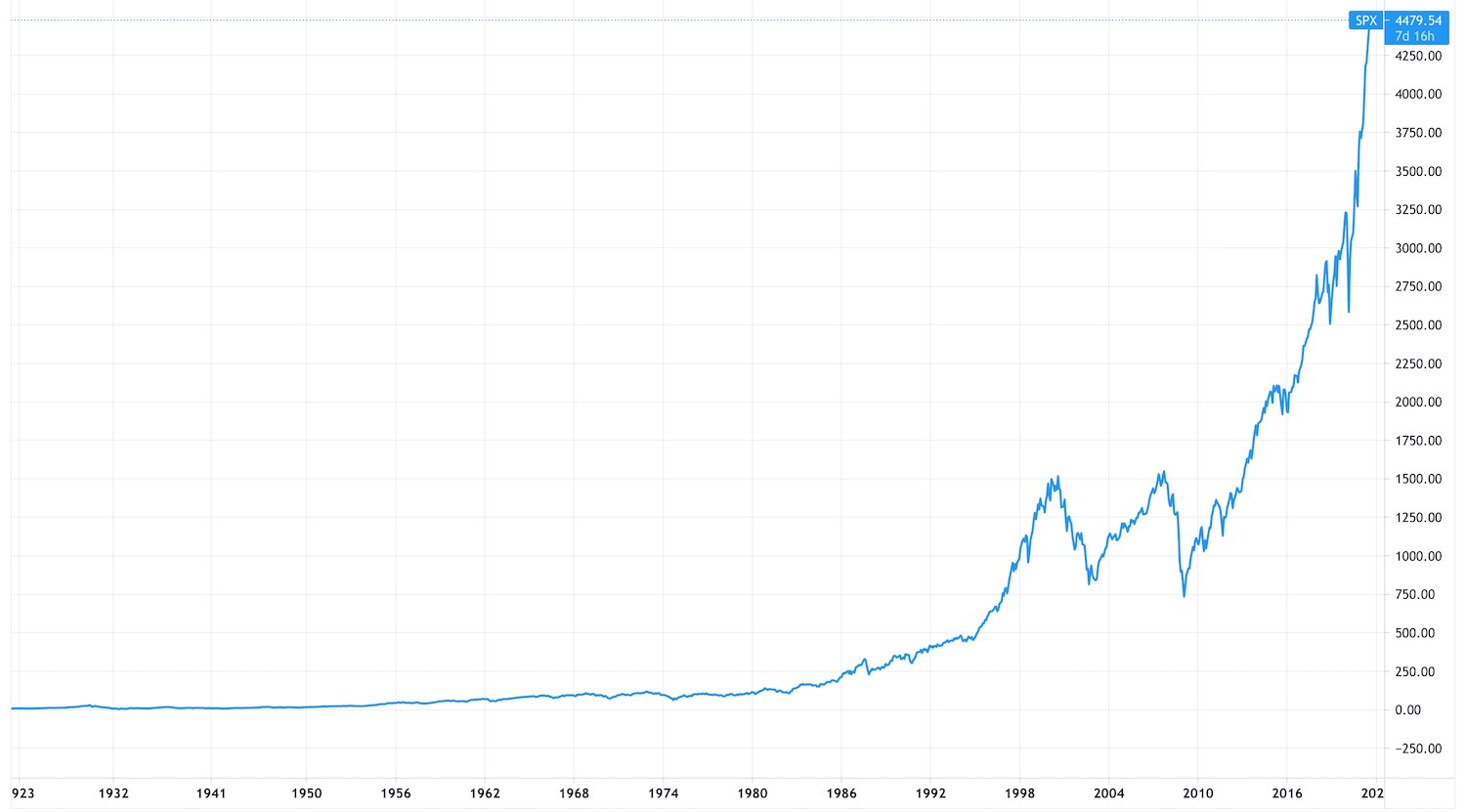

S&P500は100年以上の歴史がある、米国の由緒正しい株価指数です。概ね米国の時価総額上位500社と思って差し支えありません(厳密にはちょっと違いますが)。

過去約100年間のS&P500の推移

過去約100年間のS&P500の推移他に、「ダウ工業平均」「NASDAQ100」というメジャーな株価指数がありますが、株式市場でより重要視されるのはS&P500です。他の2つに比べて、より米国市場の実態を的確に表しているからです。

| ダウ工業平均 | S&P500 | NASDAQ100 | |

| 対象銘柄 | 全米を代表する30社 | 全米を代表する500社 | NASDAQの時価総額上位100社 |

| 対象市場 | NYSE、NASDAQ | NYSE、NASDAQ | NASDAQ |

米国の株式市場は途方もなく巨大で、全世界の株式時価総額の50%超を占めています。そのため、米国で最も影響力があるS&P500は、全世界でも最も影響力のある株価指数なのです。

S&P500の成り立ちや、採用基準など、より詳しい内容はS&P500の解説記事をチェックしてみてください。

大きな違いは中小型株を含むか否か

S&P500に含まれているのはすべからく大企業。それも世界有数の大企業です。S&P500のほとんどが大型株で構成されています。

全米株式は、米国の上場企業がほぼ全て入っているので、中型株や小型株も入ってきます。ここが決定的な違いになります。

株式は時価総額が大きい大型株ほどローリスク・ローリターンになりやすく、時価総額が小さい小型株の方がハイリスク・ハイリターンになります。

小型株は、成長の伸び代が大きい新興企業が多めになっています。一方で大型株は、成長の伸び代が小さい成熟企業の割合が多くなります。構造上、小型株の方が高いリターンを狙えます。

明日のApple、Googleになるような小型グロース株まで含んでいるのが「全米株式」の特徴となっています。S&P500に採用されるとしたら、すでに大きくなった後になります。

ただし規模が小さい企業ほど体力もないので、不景気の煽りを受けやすくなります。というわけで、リスクも大きくなります。

とはいえ、時価総額加重平均の計算上、大型株の割合が圧倒的に大きくなるので、全米株式の約8割はS&P500と重複します。「S&P500」よりも少しだけハイリスク・ハイリターンな「全米株式」という程度です。

ちなみに株式を分類するとき、よくサイズで分けます。株式のサイズの解説記事では、大型株・中型株・小型株の定義や、リスク・リターンの違いを詳しく紹介しています。

S&P500と全米株式のパフォーマンスの違い

それでは肝心のパフォーマンスを比較していきましょう。

比較対象は、

- S&P500:SPY

- 全米株式:VTI

の2つです。「全米株式」は誂え向きがVTIしかないので良いとして、「S&P500」は歴史が長いSPYとしています。

結果は次の通りでした。

| S&P500(SPY) | 全米株式(VTI) | |

| 年平均成長率 | 9.31% | 9.85% |

| 標準偏差 | 14.56% | 15.01% |

| 最も伸びた年 | 32.31% | 33.45% |

| 最も落ち込んだ年 | -36.81% | -36.98% |

| 最大下落率 | -50.80% | -50.84% |

| シャープレシオ | 0.60 | 0.62 |

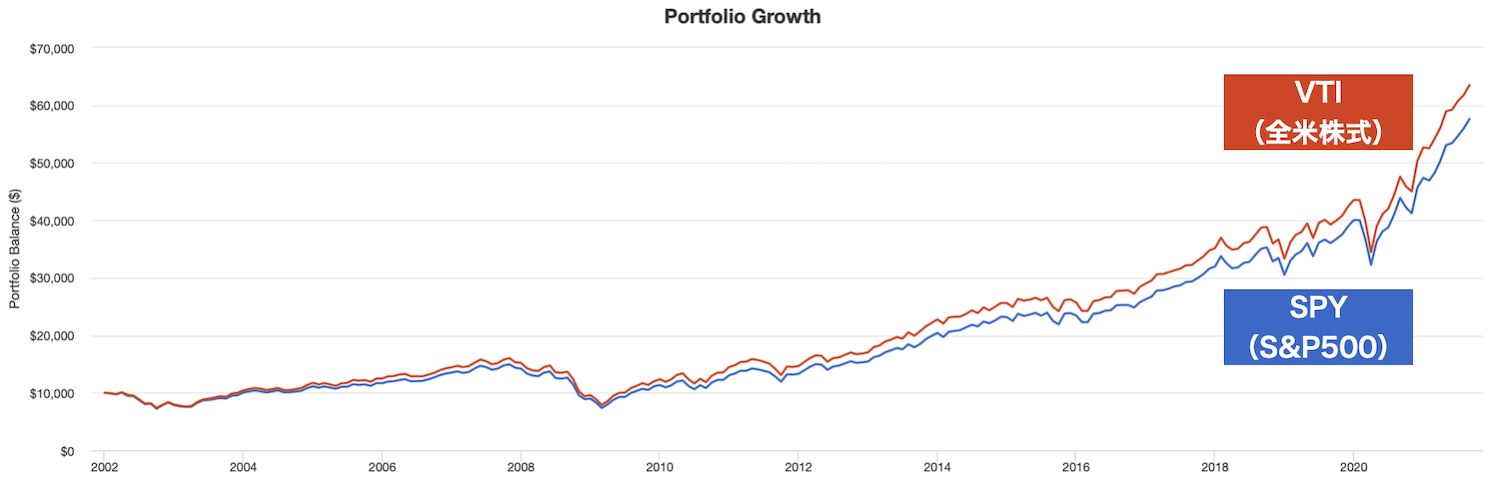

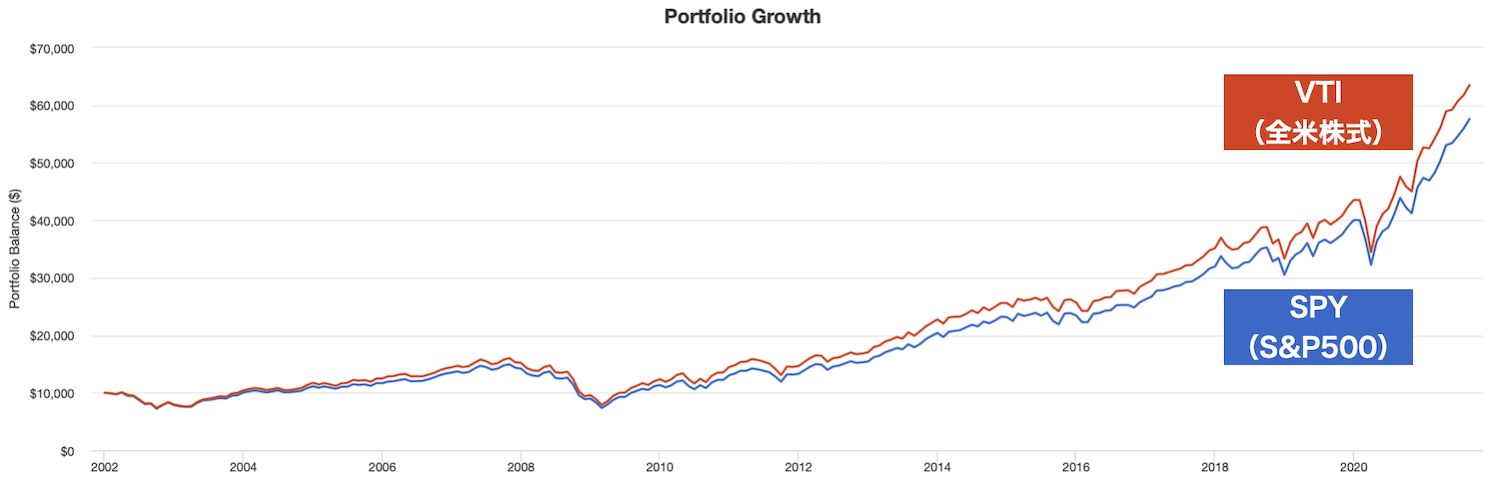

トータルリターンは「全米株式」に軍配

まずトータルリターンは「全米株式」の勝ちです。

トータルリターンとは、キャピタルゲイン(値上がり益)とインカムゲイン(配当)の両方を加味した総リターン。配当を再投資して、最終的に資産額がどれほど大きくなったかを表します。

パッと見てグラフを見ても全米株式が勝っていることがわかりますね。

年平均成長率も見ていきましょう。全米株式の方が約0.5%高くなっています。約20年の計測期間の平均なので、明確に差と見て良いでしょう。

「たった0.5%しか違いがないのか」と思った人もいるかもしれませんが、10年、20年の長いスパンでは、複利が効いて大きな違いになります。

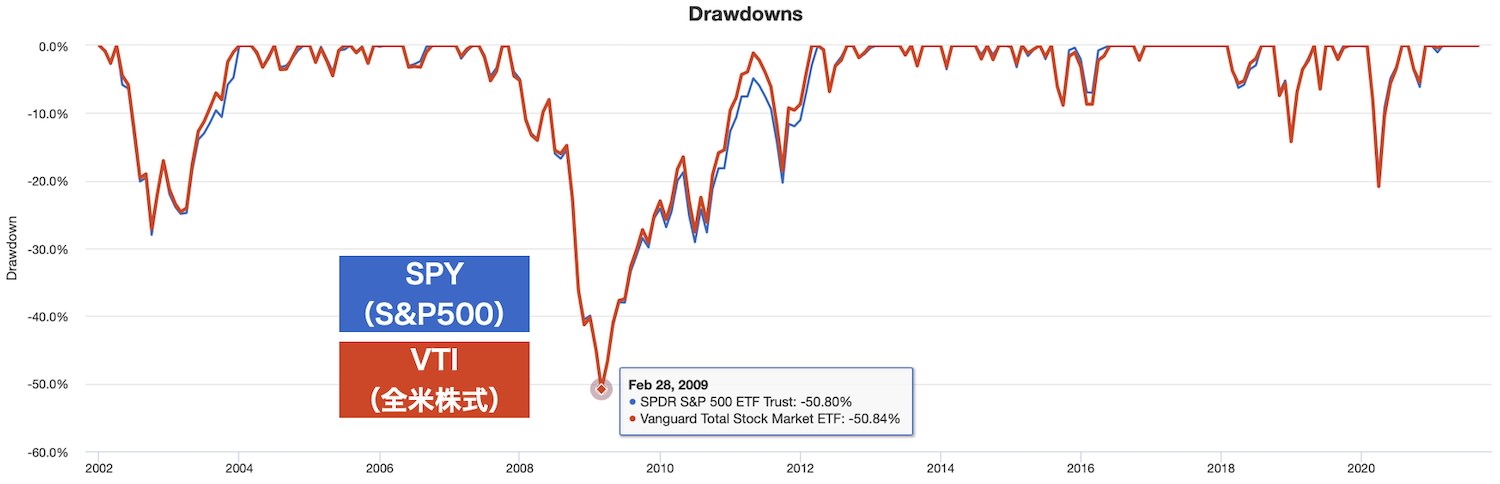

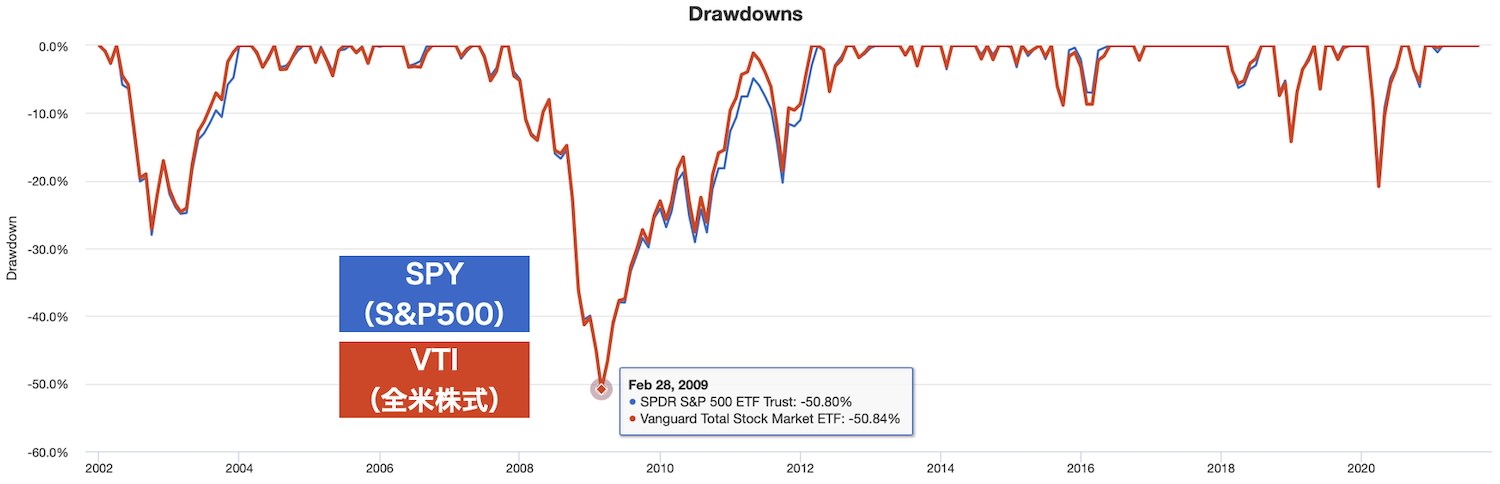

ダウンリスクはほとんど変わらない

投資のリスクを測る指標は「標準偏差」です。統計学の用語で、データのばらつきの大きさを表しています。投資においては、値動きの激しさを意味しています。

リターンが大きいほどリスクは大きくなるので、全米株式の方が、標準偏差の値が大きくなっています。ただし標準偏差は、下方向の値動きだけでなく、上方向の値動きもカウントしています。

というわけで、実際にどれほど値下がりしたのかもチェックしましょう。

リーマンショック後の2009年が最も値下がりしているのですが、最大下落率の値はほとんど差がありません。

またポートフォリオのパフォーマンスを表す「シャープレシオ」も、「全米株式」の方が高い結果に。シャープレシオが高いほど、負っているリスクの割に、リターンが高いと評価できます。

結論:わたしなら「全米株式」を選びます

「S&P500」と「全米株式」の中身の違いから、パフォーマンスの違いまでを解説しました。

この結果を見て、わたしなら「全米株式」を推します。具体的な銘柄では、経費率が低いVTIが良いでしょう。ETFが好みでなければ、投資信託でもOKです。

全米株式を推す理由①:リスク・リターンが優れている

パフォーマンスで見ていった通り、「全米株式」の方が明らかに高いリターンが出ています。

理由は、伸び代の大きい小型株まで含んでいることで、特に株価が大きく伸びる小型のグロース株まで含んでいたことが大きいでしょう。

理論上は、小型株を含むとリターンが大きくなる代わりに、リスクも大きくなります。ただ実際の数値を見ると、負っているリスクの割には、リターンの方が大きくなっていました。

全米株式を推す理由②:文字通りの意味で米国に投資したい

ここは気持ちの問題かもしれませんが、個人的には重要かなと思っています。

わたしが米国株に投資をするのは、米国のますますの発展を期待しているからです。わたしが投資をしたいのは、米国を代表する500社というより米国そのものです。

わたしの投資哲学(生意気な感じでスミマセン。他に良い言葉が見つからず…)においては、全米株式の方がマッチしています。より納得して投資できるのは全米株式の方なのです。

この先、S&P500の方がパフォーマンスが期間があるかもしれません。いやきっとあるでしょう。納得感がないと、「なんであっちにしなかったんだろう…」と後悔の念が出ます。

ですが、納得して選んだのであれば、その瞬間は多少パフォーマンスが劣後しても、気に病むことはありません。過去や今がどうこうではなく、未来を信じているからです。

未来のことは誰にもわかりませんが、未来を信じられる選択をするのは、枕を高くして寝るためにも本当に大切なことだと考えています。

全米株式を推す理由③:理論上は全米株式の方が優れている

インデックス投資の有効性を示す学術的な見解として、「現代ポートフォリオ理論」があります。

細かい内容は蛇足になるので控えますが、簡単に言えば、「あらゆるリスク資産を時価総額の比率通りに分散投資するのが良い」というのが同理論の結論です。

限られた500社よりも、米国全ての上場企業の時価総額の比率通りに投資できる方が、優れていることになります(さらに言えば全世界株式の方が優れていることになるが)

詳細は、現代ポートフォリオ理論の解説記事をチェックしてみてください。インデックス投資をするなら、ぜひ知っておきたい教養です。

ただし、S&P500でも全く問題ない

今回は、全米株式推しの記事になりましたが、正直なところ瑣末な話です。

例え話としては微妙ですが、「コシヒカリ」と「秋田こまち」どっちが良いか?みたいな話なので、どっちでも美味しいねって感じです。

というわけで、S&P500に投資している、あるいはこれから投資をしようとしている人は、そのままでも全く問題ありません。

わざわざ乗り換える必要はない

もし身内や友人に「もうS&P500に投資してるんだけど、全米株式に乗り換えた方が良い?」と聞かれたら、Noと答えます。

まず、すでに持っているS&P500のETFや投資信託の売却は必要ありません。おそらくいくらかの含み益が出ていると思いますが、売却すると税金を取られてしまうからです。

含み益を出しているだけなら、課税はされず、将来引き出すときまで課税を遅らせることができます。課税タイミングを先送りしているだけですが、複利を考慮すると少しだけ有利になります。

わざわざ乗り換えるほどの差はないので、今あるS&P500はそのまま持っておくのが良いでしょう。ただし、これから買い増す分は、全米株式を選んでも良いかと思います。

S&P500しか選べない状況ならS&P500でOK

そもそも全米株式を選びたくても、S&P500しか選べないシーンがあります。つみたてNISAや、iDeCoのような、限られた商品ラインナップから選ばなければならない場合です。

全米株式がなかったら、S&P500でもちろんOKです。全米株式は非常に優れていますが、S&P500も肉薄するくらい素晴らしいので、全く問題ありません。

こんな人はS&P500の方がむしろ良い

明確に「S&P500」に投資した方が良い人もいます。それは、別途で中小型株に投資をしている人です。

例えば米国の小型株の指数である「ラッセル2000」に投資している人なんかですね。あとは個別銘柄で中小型株を持っている人もそうですね。

すでに中小型株に投資をしているのであれば、あえて重複する全米株式に投資することもないでしょう。

また中にはアセットアローケーションを厳密に決めたい人もいます。大型株・中型株・小型株の割合を自分でコントロールしたい人は、ごちゃ混ぜの全米株式はかえって使いつくくなってしまいます。

というわけで、必ずしも全員に「全米株式」が向いているとは限りません。ただ特別な事情がなく、インデックス投資をメインにする人は、「全米株式」が良いかなと思います。

なおインデックス投資のさらに悩ましいテーマに、「米国株式だけ」でいくか、「全世界株式」にすべきか、があります。

こちらは「S&P500」と「全米株式」のように、どっちを選んでも大差ないとは口が裂けても言えません。和食と洋食どっちが好きかくらい大きな違いです。

きっちり自分に合った選択をしなければなりません。ただ明確な選択基準はあります。

詳しくは、「米国株式 vs 全世界株式」の比較記事をチェックしてみてください。