投資家は大きく「個人投資家」と「機関投資家」の2種類に分けられます。この記事を読んでいる人は、ほぼ個人投資家だけだと思います。

個人投資家は、「他の投資家も自分と同じように考え、行動している」と思いがち。ですが機関投資家は、個人とは全く異なるロジックで投資をしています。

ついつい個人投資家は、自分の知っている投資家像で物事を考え(心理学では代表性ヒューリスティックと呼ぶ)、「この事象はすでに株価に折り込まれている(キリっ)」と堂々と勘違いをしてしまいがちです。

この記事では、個人投資家と機関投資家の性質の違いを解説しています。そして個人投資家がどのようなスタンスで市場の臨むべきかの考えもお話ししています。

より大きい影響力を持つ機関投資家の生態をわかっていないと、相場を見誤ってしまいます。ぜひ最後までチェックしてみてください。

なお基本的には中長期の投資を前提としています。短期トレードは、板の見方など色んな観点があると思いますが、そちらは本記事の対象外となっています。

機関投資家=大口の法人投資家

まず「機関投資家ってそもそも何者なの?」と感じた人もいると思います。

機関投資家とは、法人の大口投資家のことです。ただし事業会社が余ったお金で投資をしている場合は別。本業そのもの、または本業の一部として投資をしている人達のことです。

代表的な機関投資家

- 都市銀行・地方銀行

- 信託銀行

- 投資ファンド

- 保険会社

- 証券会社

- 年金機構

個人投資家とは異なり、機関投資家は、100億、1,000億、または兆の単位で資産を保有しているので、規模の面では比べ物になりません。

そして非常に大事なポイントが、「機関投資家の中の人はサラリーマンである」ということ。そして、「人様の大事な大事なお金を運用している」ということです。

影響力は「個人投資家 < 機関投資家」

機関投資家は法人なので、数は多いと言ってもたかが知れています。頭数で言えば、個人投資家の方がはるかにたくさんいます。

ただ資産1,000万円の個人と、5,000億円運用している機関投資家を同じ土俵で比べるわけにはいきません。市場への影響を測る場合は、頭数ではなく、資産の額が重要です。

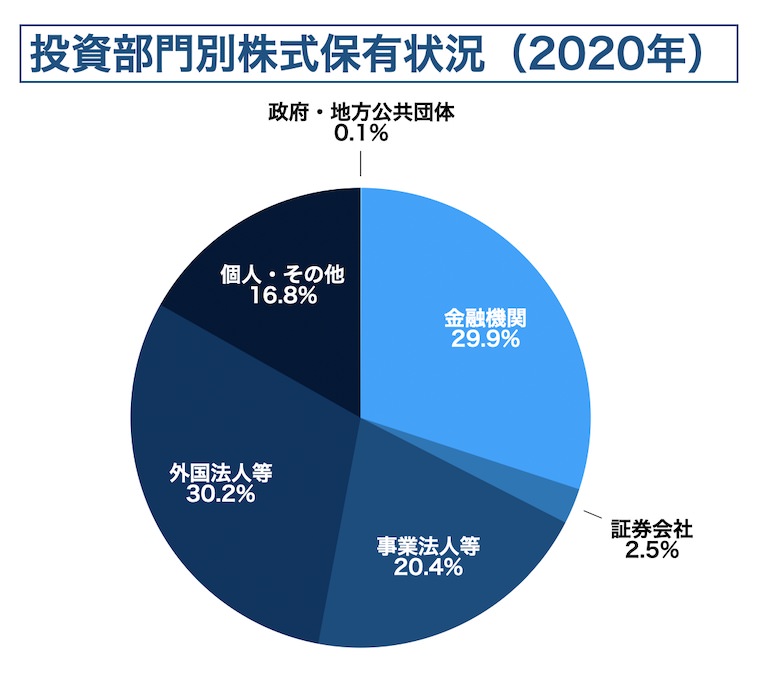

以下は投資している人別の株式の保有割合です。東京証券取引所などを運営しているJPX(日本取引所グループ)の調査レポートを参考しています。

ここでいう「金融機関」と「証券会社」は、ほぼ機関投資家です。「外国法人等」にも海外の機関投資家は含まれていると思いますが、細かい内訳までは分かりませんでした。

この情報から、機関投資家は少なくとも30%超で、個人投資家は16%です。少なく見積もっても機関投資家には、個人投資家の2倍の影響力があると分かります。

ちなみにそこそこのポーションを占めている「事業会社等」は、あまり意識する必要はないでしょう。

持ち株会社として子会社の株式を持っていたり、仲の良い会社と株式の持ち合いをしていたりするわけですが、この手の株式は市場で日々売買されてはいないからです。

【絶対理解しよう!】ここが違うよ機関投資家

相場を理解するには、機関投資家の性質を理解しなければなりません。

ここで大事なのは、機関投資家は「人様のお金を運用している、雇われサラリーマン」ということ。例えば保険会社であれば、顧客から支払われた保険料を一社員が運用しています。

機関投資家が個人と異なる点

- 説明責任があるので憶測では動かない

- 手を出せない銘柄がある

- キャッシュポジションを持てない

- 1日では売買が終わらない

違い①:説明責任があるので憶測では動かない

機関投資家は、「あの株が上がるかもしれない」とか「そろそろ金融引き締め来るかもしれない」というような憶測で判断しません。

数字などの客観的な事実に基づいて投資を行います。株に投資をするのであれば、それは良い決算や、革新的なサービスの発表を根拠にします。金融緩和や引き締めは、中央銀行の明確なサインを持って行動に移します。

なぜなら、上司や顧客に、自分の行った投資判断を説明する責任があるからです。これは人様のお金を運用してお給料をもらっている機関投資家を定めです。

もちろん、早めにその銘柄が上がると読んでいたり、金融緩和があると読んで、先手を打って投資をしていた人よりリターンは落ちます。ですが、それで良いのです。

彼らにとっては、市場の裏をかいて大儲けすることより、社内規定に則って、理路整然と説明できる投資をする方が遥かに大事なのです。

そんなわけで、「金融緩和(引き締め)は、もう株価に織り込まれてるでしょ?」と個人は考えがちですが、機関投資家は明確なサインを待ちます。

サインがあるまでは、勝手に行動できないので、平常の運用ルールを維持します。

違い②:手を出せない銘柄がある

機関投資家は個人ではなく、会社のルールに則って運用します。事業をリスクにさらさないために、リターンが出る可能性があっても手出しできない銘柄が存在します。

例えば、次のような銘柄です。

機関投資家が手を出せない銘柄の例

- 極端に値下がりした銘柄

- 赤字の会社

- 時価総額が小さすぎる銘柄

- 新し過ぎるジャンルの銘柄

例えば、ガッツリ価格が値下がっている銘柄を、割安だからと買うわけにはいきません。むしろ何%下がったら強制的に売却になったりします。明確な上昇トレンドを見るまでは、どんなに割安でも投資はできないでしょう。

また規模が小さい銘柄にも投資しづらくなります。流動性が低い(取引量が少ない)ので、機関の規模感では売買しづらいのと、自身の売買で市場価格に影響が出てしまうからです。

加えて、出始めの暗号資産のように、新しいジャンルにいくらポテンシャルを感じたとしても、海の物とも山の物ともつかないうちは、投資の意思決定はできないでしょう。

違い③:キャッシュポジションを持てない

キャッシュポジションを持てないもの機関投資家の特徴です。キャッシュポジションとは、資産のうち、現金で持っておく割合のことです。

もし投資したファンドが、20%も30%も現金で保有していたらどうなるでしょう?「何現金で寝かせてんだ!プロなんだからちゃんと運用して増やせよ!」って思いますよね。

というわけで、機関投資家は基本的にフルインベストメント(キャッシュ無し)です。先行きが不安でも現金の割合を増やせませんし、市場のサインを受け取るまではポジションを大きく変えません。

違い④:1日では売買が終わらない

小回りが効く個人投資家を小さなボートに例えるなら、機関投資家は豪華客船やタンカーのような大型船です。右に行くにも左に行くにも時間がかかるのです。

機関投資家の売買は、1日では終わらないケースがあります。良い決算が出た株を即座に買ったかと思えば、翌日も翌々日も買い進めることがあります。売りも同様。

一発で売買してしまうと、市場の価格に影響が出てしまうからかもしれません。またはリスク分散のために1日にガバッとまとめず、数日に分けるのかもしれません。

そのような事情から、サプライズ(市場予想からズレた決算など)があると、連日株価が上がり続けたり、下がり続けたりする現象が起きます。

個人投資家はどう振る舞うべきか?

というわけで、機関投資家には機関投資家の世界があります。自分自身で全て意識決定できて、自分で全責任を負えば良い個人投資家とは、根本的に違う生き物ですよね。

個人投資家が取るべき振る舞い

- 個人の視点だけで相場を判断してはならない

- キャッシュポジションを取ってじっくり待つ

- 機関投資家の後を追う

- 機関投資家が手薄な分野に攻められる

個人の振る舞い①:個人の視点だけで相場を判断してはならない

まず戒めなければならないのは、「個人投資家の目線だけで、相場を判断してはダメ!」ということですね。

投資の世界には、「効率的市場仮説」という考え方があります。その時点で取得可能な情報は、全て現在の株価に織り込まれているという考え方です。

効率的市場仮説に当てはめて考えると、「あの株が下がるんじゃないか?」とか「そろそろ金融引き締めがあるのでは?」といった個人投資家の思惑は、すでに株価に織り込まれていると思いがちです。

ですが、それは個人投資家が勝手にそう思っているだけで、機関投資家も同じように考えているとは限りません。機関投資家は想像だけで投資しないので、市場のサインを待ちます。

市場のサインとは、決算発表を含む企業のIR情報や、公的機関が発表する経済指標など、出どころが明らかな情報です。巷の噂レベルでは、説明責任がある機関投資家の判断材料には足りません。

「株価に織り込まれているのでは?」と思ったときは、機関投資家の考えにも思いを馳せてみましょう。

個人の振る舞い②:キャッシュポジションを取ってじっくり待つ

何となく投資をしていない現金を見ると、機会損失を食っている気がしちゃいますよね。そんな風に考えて、「どこかに投資しなきゃ!」と焦ってしまう人もいるでしょう。

「休むのも相場」という格言があります。機関投資家は仕事をサボるわけにはいかないので、相場を休むことは許されませんが、個人は違います。

我々個人投資家は、市場が不安定なときは、キャッシュポジションを持って静観する選択肢も取れるのです。無理してどこかに投資をしなければならないわけではありません。

市場にサインがあれば、機関投資家が動くので、市場には自然と動きが出ます。トレンドを見てから乗れば良いだけ。それまではキャッシュポジションを厚くして待ちましょう。

個人の振る舞い③:機関投資家の後を追う

市場にサプライズがあったとき、つまり市場の予想を裏切る(良い意味でも悪い意味でも)出来事があったとき、機関投資家は一挙に買い注文ないしは、売り注文を入れます。

市場予想より良い決算が出れば、即座に買い注文が入り、株価はググッと上昇するでしょう。そうして値上がりしてしまった後は、乗り遅れた感じがして、買いを入れるのに躊躇しますね。

ですが、機関投資家の買い注文は1日では終わりません。となれば、機関投資家が1日目に買ったのを見て、恥を忍んで買い注文を入れれば良いのです。

そうすれば、2日目以降も機関投資家の買いが入り、さらに値上がりが期待できます。投資の格言にある通り、「頭と尻尾はくれてやれ」で良いのです。

個人の振る舞い④:機関投資家が手薄な分野に攻められる

機関投資家は、暗号資産のような新しいジャンルや、これから湧き上がって来る新興企業の銘柄にはすぐに手を出せません。小型株なんかも同様です。

あなたがよく知っている業界や企業で、将来性を信じられるなら、青田買いも良いでしょう。本当に成長すれば、将来的には機関投資家の投資対象にも入ってきます。

機関投資家が入ってくれば、大量の資金が流れ込んでくるので、価格は大きく上がるでしょう。こういう大儲けを仕掛けられるのも、個人投資家ならではです。

(余談)落ちたナイフを拾えるのは個人だけ?

リーマンショックのような大暴落を後から振り返って、「なんであんな値下がりしている最中に売っちゃうんだろう?底で買えば大儲けなのに何で買わなかったの?」と疑問に思ったことはないでしょうか?

機関投資家の場合、一定以上値下がりした銘柄は強制売却するルールがあったりします。システマチックに売らざるを得ないケースがあるのです。

また投資の格言に、「落ちるナイフは拾うな」があります。ナイフが落ちている最中に掴もうとすると怪我するので、ナイフが落ち切ってから、つまり価格が底をついたのを確認してから投資せよという意味です。

ただし現実には、どこまで値下がったらナイフが床に刺さったのかを確認するのは困難。機関投資家がナイフを拾うのは、潮目が変わってから随分後になってでしょう。

大暴落に直面して、ドン底で買い注文を入れられるのは、自分の意思だけで投資できる個人だけかもしれません。推奨するわけではありませんが、こういうチャンスを狙えるのも個人の特権でしょう。

なお機関投資家も注目していて、個人投資家の我々もチェックしておくべき代表的な指標がいくつかあります。ファンダメンタル指標の一覧記事にて紹介しています。

経済ニュースなどで日頃からキャッチアップしておくと、一層リテラリーが上がります。