米国株は中長期的にみて、いま「割安なのか?」「割高なのか?」を判断するのにファンダメンタル分析が使えます。

ファンダメンタルとは、「基礎」という意味です。株価の上下に影響を与える基本的な情報全般がファンダメンタルに当たります。

もちろん個々の企業の業績もそうですし、景気などの外部要因にも左右されるので、マクロな経済指標もファンダメンタル分析の対象になります。経済ニュースに出てくるような内容ですね。

真剣にファンダメンタル分析をしようとすると、会計や経済の専門知識が必要になるので、なかなか個人投資家には難しいでしょう。ですが、大まかに使える指標もあります。

この記事では、知識の浅い我々のような個人投資家でも、比較的カンタンに使えるファンダメンタル指標を解説しています。

| 大項目 | 指標 |

| 企業の経営状態を測る指標 |

PBR(株価資産倍率) |

| PER(株価収益率) | |

| PSR(株価売上高倍率) | |

| シラーPER | |

| バフェット指数 | |

| マクロ経済指標 | GDP(国内総生産) |

| CPI(消費者物価指数) | |

| 雇用統計 | |

| 金融政策の指標 | FOMC(金融政策会合) |

| FF金利 | |

| 市場参加者の動向を知るための指標 | 長期金利(10年国債の利回り) |

| ジャンク債の価格 | |

| ラッセル2000(小型株の価格) | |

| VIX指数 | |

| 恐怖・強欲指数 |

なおこの情報だけで「5倍・10倍の個別株を見つけて大儲け!」とはなりません。ただ今が割安なのか割高なのかは、おおよそわかると思います。

個別株ではなく、インデックス投資をしているのであれば、今回紹介する指標だけでもかなり参考になるはず(対象は、米国株を中心としたインデックスを想定しています)。

合わせて、各指標をチェックできるサイトも紹介していくので、ぜひ日頃からアンテナを張ってみてください。一緒にファンダメンタルを見る目を鍛えていきましょう!

ファンダメンタル分析とは?

ファンダメンタル分析とは、投資で高いパフォーマンスを出すための分析手法の1つ。

株式投資の分析方法は、

- テクニカル分析

- ファンダメンタル分析

の2流派に大きく分かれています。

| テクニカル分析 | ファンダメンタル分析 | |

| 分析対象 | 過去のチャート | 企業の決算情報、ビジネスモデル、その他マクロ経済指標など |

| 投資/投機 | 投機 | 投資 |

| 向いている期間 | 短期 | 中長期 |

| 実践のしやすさ | 見るのがチャートだけなので、比較的実践しやすい | 見る指標が多く、高度な経済の知識が必要なので、より多くの学習が必要 |

| 投資家層 | 個人投資家 | 機関投資家 |

ファンダメンタル分析は、その企業の稼ぐ力に着目します。狙った企業の業績が上がり、その結果のリターンを得るので、真っ当な「投資」に当たります。

一方でテクニカル分析は、良くも悪くもチャートしか見ないので、その企業がなんのビジネスをしているかは関係ありません。チャートの動きにベットし、売買差益を狙う「投機」に当たります。

ファンダメンタルは「短期」ではなく、「中長期」で使おう

なんとなくファンダメンタル分析の方が中身があるように感じますが、いつでも通用するわけではありません。特に短期のチャートをファンダメンタル分析で読み切るのは至難の業です。

一つの理由に、現代のビジネス環境は不確実性が高いことが挙げられます。ビジネスの栄枯盛衰のサイクルはどんどん早くなり、誰が次の勝者になるかは、専門家でも予測できません。

二つ目の理由は、インターネットの登場で、ファンダメンタル分析に長けた人しか知り得ないお宝情報がなくなってしまったことです。企業のファンダメンタルに関わる情報は瞬時に世界に公開され、株価に折り込まれます。

このような理由から、ファンダメンタル分析で市場を出し抜き、短期で利益を上げるのはほぼ不可能なのです。

そんなわけでファンダメンタル分析は、短期ではなく、中長期の投資に使います。この先数ヶ月〜数年が上り調子なのか、下り調子なのかを見て、その流れに沿って投資するイメージですね。

株価の「割安・割高」を測る指標

一般にファンダメンタル分析と聞いて真っ先に思い浮かぶのが、「PBR・PER・PSR」です。

| PBR | PER | PSR | |

| 正式名称(英) | Price Book-value Ratio | Price Earnings Ratio | Price Sales Ratio |

| 正式名称(日) | 株価純資産倍率 | 株価収益率 | 株価売上高倍率 |

| 得意な銘柄 | バリュー銘柄 | バリュー銘柄 | グロース銘柄 |

| 見方 | 低いほど割安 | 低いほど割安 | 低いほど割安 |

| 割安の目安 | 1倍未満 | 15倍未満 | 0.5倍未満 |

いずれも企業の経営状態と比較して、株価が割安なのか割高なのかを判断します。一般的な目安はあるものの、乖離するケースが多いので、相対的に判断する必要があります。

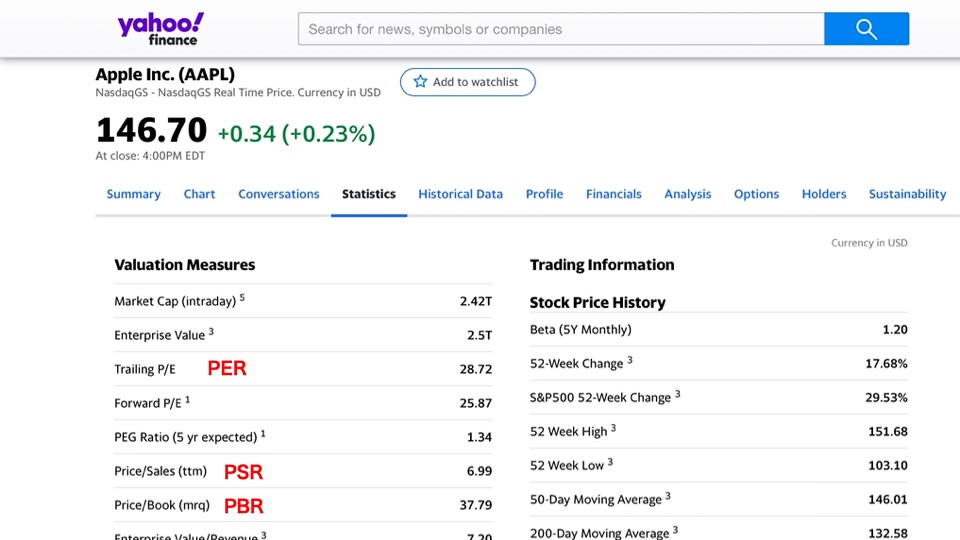

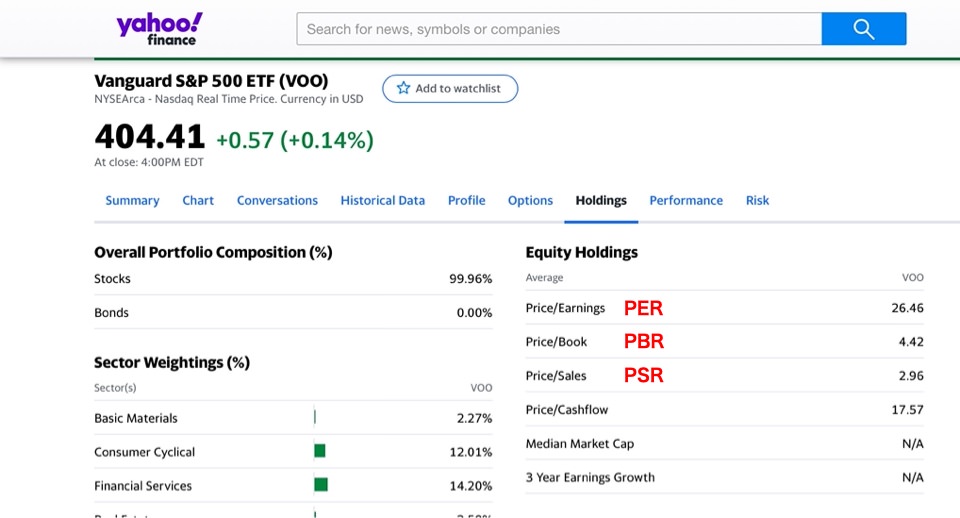

企業の財務諸表から引っ張ってこれる情報で計算できますが、「Yahoo!Finance(米国版)」を使えば一発でチェックできます。

個別株の場合は、「statistics」からチェックできます

個別株の場合は、「statistics」からチェックできます ETFの場合は、「Holdings」より含まれる銘柄の平均値をチェックできます

ETFの場合は、「Holdings」より含まれる銘柄の平均値をチェックできます1.PBR(Price Book-value Ratio):株価純資産倍率

PBRとはPrice Book-value Ratioの略。日本語では「株価純資産倍率」と呼びます。

和名の通り、現在の株価が、1株当たり純資産(BPS:Book-value Per Share)の何倍かを示しています。

計算式は次の通りです。

PBR(株価純資産倍率)

=株価 ÷ 1株あたり純資産(BPS)

PBRが端的に示しているのは、その銘柄の「解散価値」です。

PBRが1倍であれば、株価と1株あたり純資産(PBS)が同額ということ。その企業が解散したときに、投資したお金がそっくりそのまま戻ってくるという意味です。(実際に戻ってくるかは、別の話ですが)

そのためざっくりとした目安は、

- PBRが「1倍」を超えたら割高

- PBRが「1倍」未満なら割安

となります。ただしPBRが1倍を超えることは、ままあります。

あくまで1倍は一つの見方の目安で、相対的に見ていく必要があるでしょう。もしとある市場で平均的なPBRが3倍なのであれば、2倍の株は割安ということになります。

PBRはある一時点で判断するのではなく、日頃の推移を観察するのが良いと思います。数値の肌感覚を持っておき、そこからズレたときが売買シグナルになるでしょう。

2.PER(Price Earnings Ratio):株価収益率

PERは、Price Earnings Ratioの略。日本語では「株価収益率」と呼びます。

ちょっと取っ付きづらい字面ですが、意味するところは、株価に対し、1株あたりの利益(EPS:Earnings Per Share)が何倍かを示しています。

計算式は次の通りです。

PER(株価収益率)

=株価 ÷ 1株あたりの利益(EPS)

ざっくり言えば、株式とは利益を株主に配分するシステム。PERが示しているのは、その銘柄から得られる年間リターンに対し、株価が何倍になっているのかということです。

日本企業では、PERは大体「15倍」が平均とされているので、15倍未満なら割安、15倍超なら割高となります。1990年頃はPER「80倍」まで行っていたので、バブルを見る指標としても使えます。

ただPERも投資する市場によってまちまちなので、それぞれの市場の中で相対的に見ていくべきものです。実際に米国株は、全体的に高めに推移しています。

出典:multpl.comより引用した米国のPER

出典:multpl.comより引用した米国のPERこちらも日頃から数字の肌感覚を養っておきたいところ。ただしPERの考え方には抜けている点があり、次に紹介するPSRも併用しましょう。

2.PSR(Price Sales Ratio):株価売上高倍率

PSRは、Price Sales Ratioの略。日本語では、「株価売上高倍率」と呼びます。

字面からも想像できる通り、時価総額が、その企業の年間売り上げの何倍かを示しています。

計算式は次の通りです。

PSR(株価売上高倍率)

=時価総額 ÷ 年間の売上高

なぜPERだけでは不十分かというと、イケイケの新興企業は利益は出さずに、事業に再投資するからです。

本来株式とは、企業の利益を「配当」として配るためのシステムです。配当は企業の利益から出るので、利益額を基準に考えるPERは妥当な計算式です。

しかしながら、利益額が少なくても(または0でも)高い成長性が見込まれる銘柄は、大きな値上がり益(キャピタルゲイン)が期待できます。例えば、ハイテク系の銘柄達です。

| 銘柄 | PER(株価収益率) | PSR(株価売上高倍率) |

| Netflix | 54.92倍 | 8.50倍 |

| Amazon | 55.98倍 | 3.67倍 |

| Tesla | 356.88倍 | 16.01倍 |

伝統的な成熟企業の株価よりも、新興ハイテク企業が時価総額ランキングの上位を占める現代においては、PSRを使った方が妥当な判断ができそうです。

一般的には、PSRは20倍以上なら割高、0.5倍以下なら割安と言われています。これも米国なら米国の株式市場内で、相対的に判断しましょう。

より詳しい内容は、PBR、PER、PSRの解説記事をチェックしてみてください。

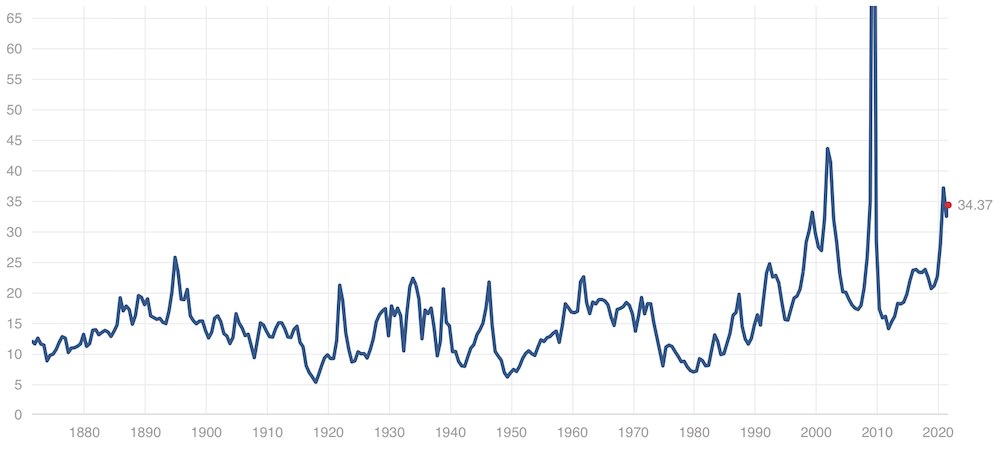

4.シラーPER(CAPEレシオ)

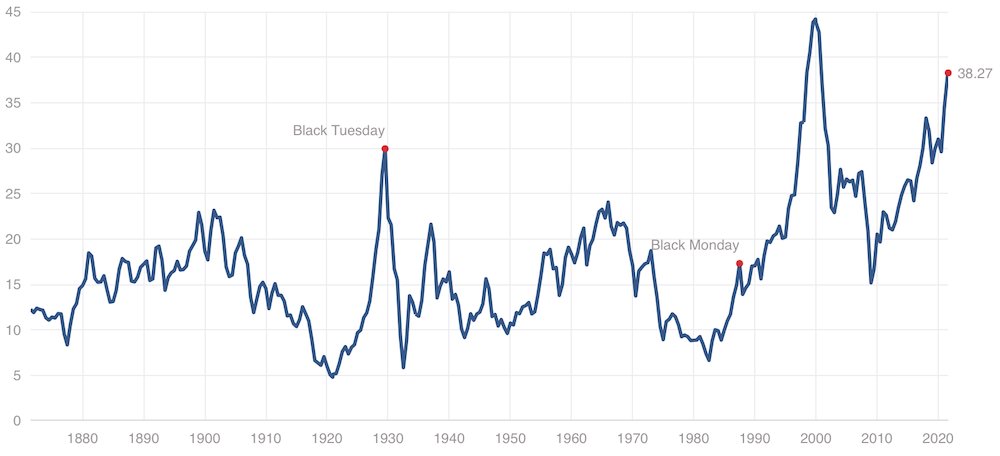

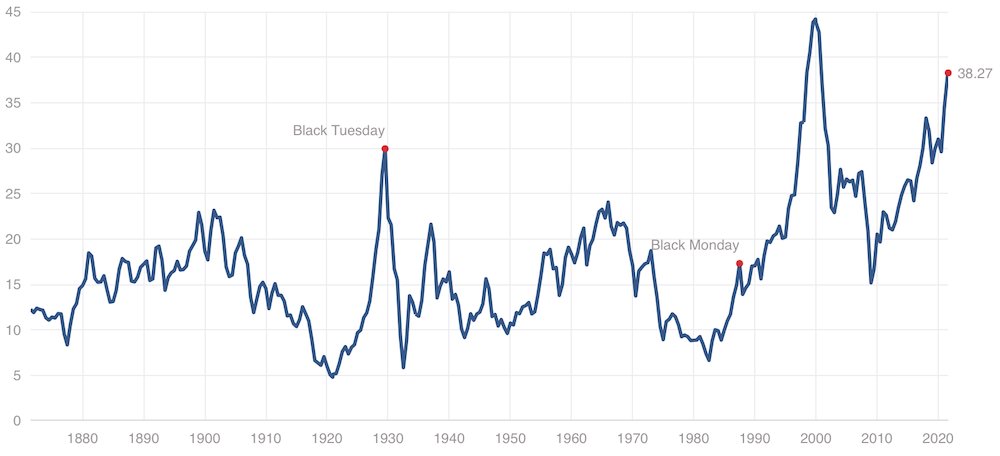

シラーPERは、PER(株価収益率)をより長期トレンドで見るため指標です。「CAPEレシオ」とも呼ばれます。

ノーベル経済学賞を受賞したロバート・シラー教授が考案した指標で、同氏はバブル経済に精通しており、ITバブルやリーマンショックに警鐘を鳴らしていたことで知られています。

そんなわけでシラーPERは、「現在の相場がバブルの様相を呈しているのか?近い将来に暴落局面がやってくるのか?」を測る指標になっています。

計算式は次の通りです。

シラーPER

=株価 ÷ インフレ調整済みの過去10年間の1株当たり純利益の平均値

ただのPER(株価収益率)は、単年の利益が分母にくるので、その年の業績に大きく左右されます。それだけ景気の変動を受けやすい指標と言えるでしょう。

シラーPERは、10年間の利益の平均値を取るので、景気による一時的な変動は均されます。加えて、インフレ率を加味しているので、単に物価が上がったことによる利益増は排除されています。

なお、理論上は個別株でもシラーPERを求めることは可能ですが、データ集め大変です。一般的には米国全体のシラーPERから、相場全体の過熱感をチェックすることになります。

シラーPER「25倍」以上が割高の目安と言われています。特に急上昇したときは、バブル気味になっている恐れがあるので、十分に警戒しましょう。

5.バフェット指数

バフェット指数は、その名の通り、投資の神様ウォーレン・バフェット氏が好んで使っている指標です。

計算方法は次の通り。

バフェット指数

=その国の時価総額 ÷ その国のGDP

シンプルかつ大胆で、かなりマクロな指標になっていますね。基本的には米国の時価総額とGDPで計算します。

バフェット指数の見方の目安は、

- 「1(100%)」を越えれば割高

- 「1(100%)」未満なら割安

となります。

ただしバフェット指数は段々と上昇傾向にあります。コロナショックでも1倍を割りませんでした。

米国株の割高傾向が続いているとも考えられますが、世界中の投資家がそれを受け入れているようにも感じます。「1倍」を超えたら必ず調整が入り、株価の暴落があるかというと、そうとも言い切れません。

ただし急上昇したときは注意が必要でしょう。逆に急降下した後は、買いのチャンスかもしれません。

マクロ経済指標

政府や中央銀行が発表する経済指標も重要です。株価は、景気の良し悪しの影響を受けるからです。さらに中央銀行の金融政策も、これらの経済指標によって左右されます。

普通は経済指標が良ければ「景気が良い」と判断されるので、株価にはプラス材料です。ただし、金融緩和の真っ只中の「金融相場」では、悪い結果ほど株価にプラス材料になります。

なおこれらの指標が発表される直前は、マーケットが様子見ムードになります。結果によって、安心して値上がりしたり、悲観して値下がりしたりします。

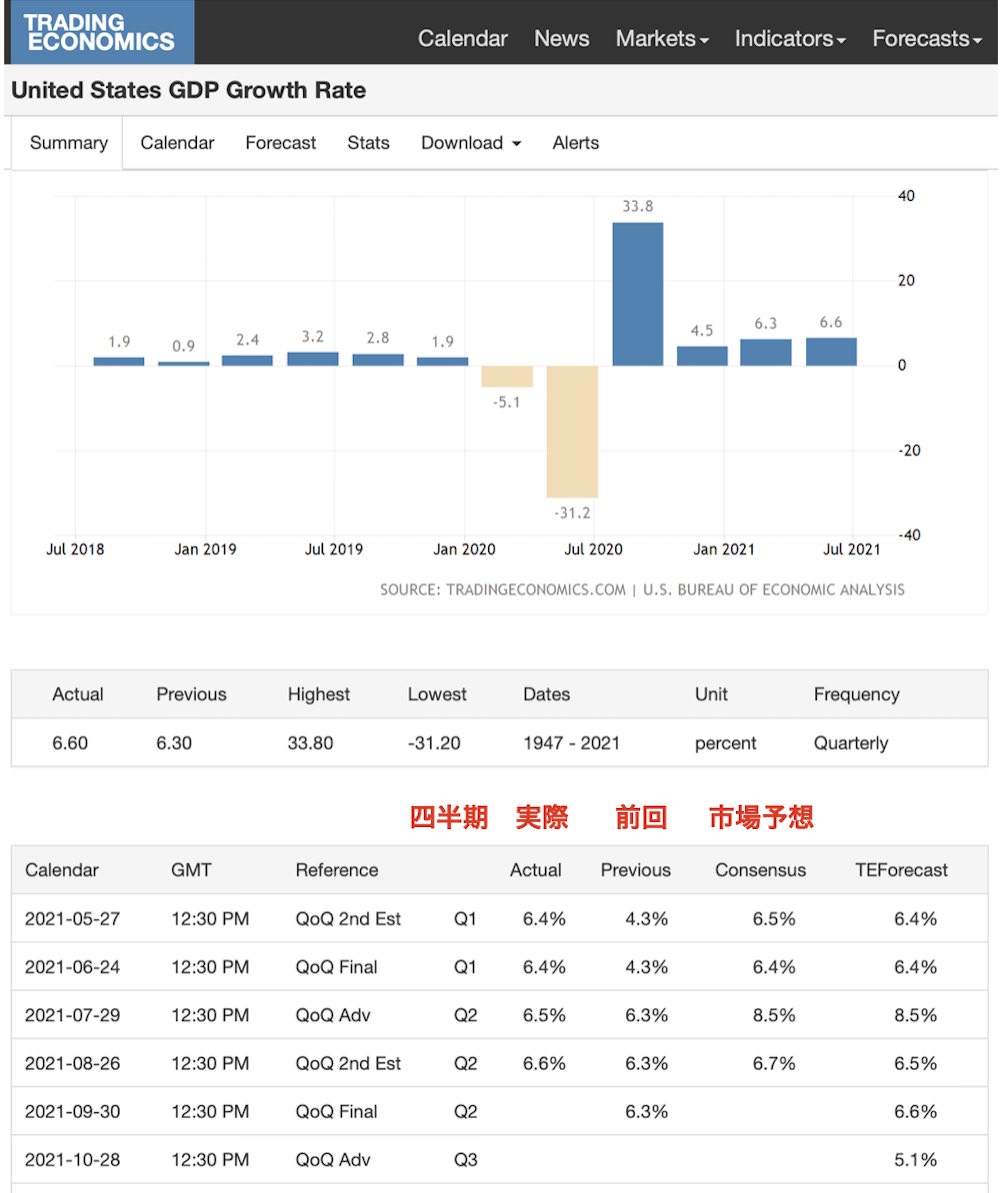

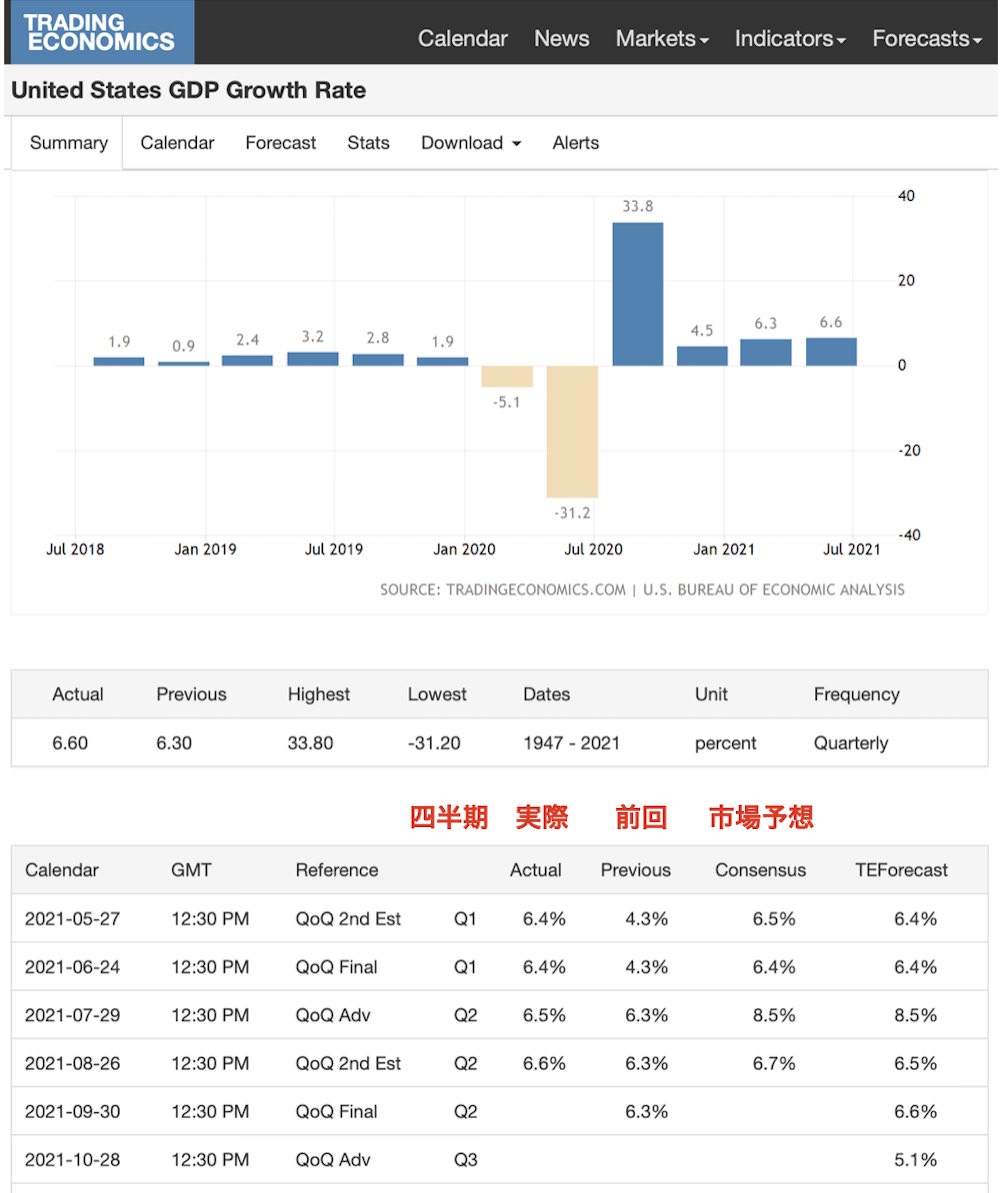

6.GDP(国内総生産)

GDP(国内総生産)とは、国内で一定期間内に生産された財やサービスなどの付加価値の合計額です。その国の経済の規模を測る上で、GDPはもっともポピュラーな指標です。

GDPは、端的には「生産額」を表していますが、「分配(所得)」、「支出(需要)」も同じ値になります(これを「三面等価の原則」といいます)。

というわけで、GDPはその国の所得の合計でもあり、その国の総需要のパイの大きさでもあります。GDPが大きくなれば、それだけ経済が成長していると言えます。

米国のGDPは四半期毎に集計されており、「速報値」「改定値」「確報値」の3段階で発表されます。都合毎月何かしらの発表があり、毎月最終木曜日が発表日となります。

主に見ていくのはGDPの成長率です。

「Actual(実際の数値)」と「Consensus(市場の予測)」を見ていきましょう。

市場予測はすでに株価に折り込まれていると考えられます。市場予測からのズレが大きいほど、市場にはサプライズになります。株価にも影響があるでしょう。

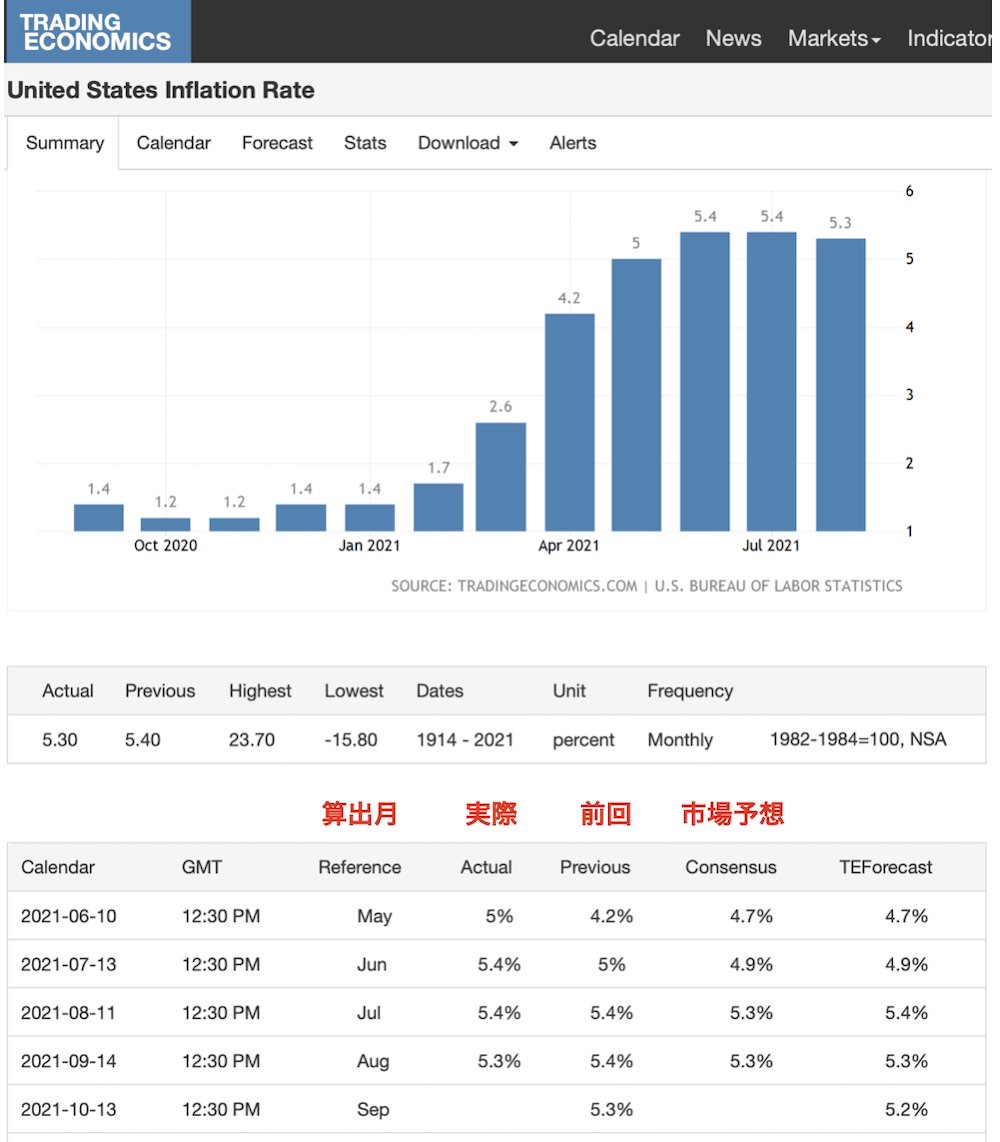

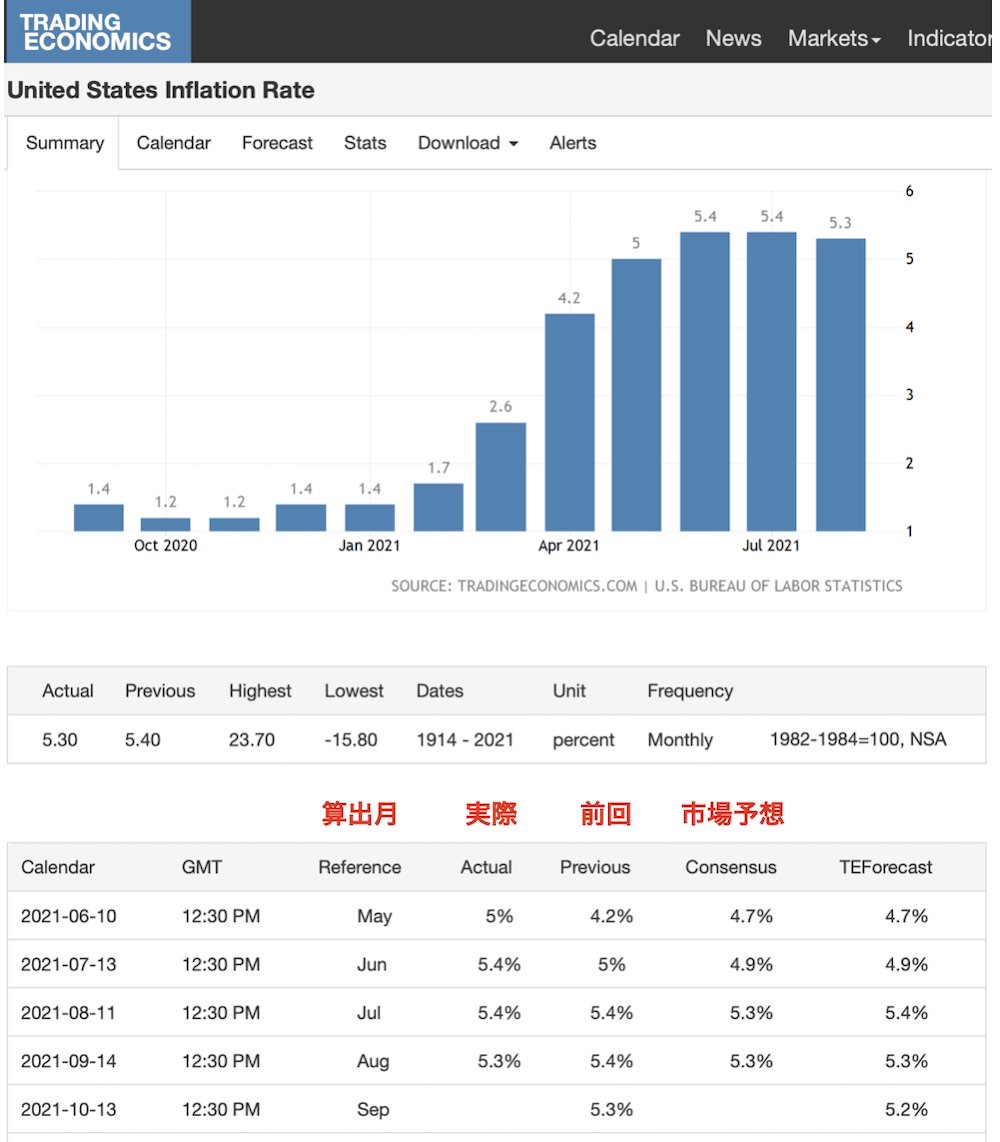

7.CPI(消費者物価指数)

中央銀行にとってもっとも大事な役割は、「物価の安定」と「雇用の安定」です。

一つ目の「物価の安定」に関しては、一般的に中央銀行は年2%程度のインフレ率を目標としています。これを測る指標がCPI(消費者物価指数)です。

CPIは毎月発表されており、主に見ていくのは、

- インフレ率(Inflation Rate)

- コアインフレ率(Core Inflation Rate)

の2つです。

端的にインフレ率を表しているのは「インフレ率」ですが、季節によって価格変動が大きい生鮮食品と値動きが激しいエネルギーを除いた「コアインフレ率」も一緒に見ていきます。

こちらも「Actual(実際の数値)」と「Consensus(市場の予測)」を見て、市場予測から乖離があれば、サプライズとして株価に影響が出ます。

物価上昇が継続的に高い状態だと、中央銀行はインフレ加速を懸念して、金融引き締めに踏み切ります。金融引き締めを食らってしまうと、以降しばらく景気にマイナス影響が出るので、株価にもマイナス材料です。

逆に物価上昇率が控えめすぎたり、場合によってはマイナス成長だったりすると、中央銀行は金融緩和に傾きます。株価にはプラス材料になります。

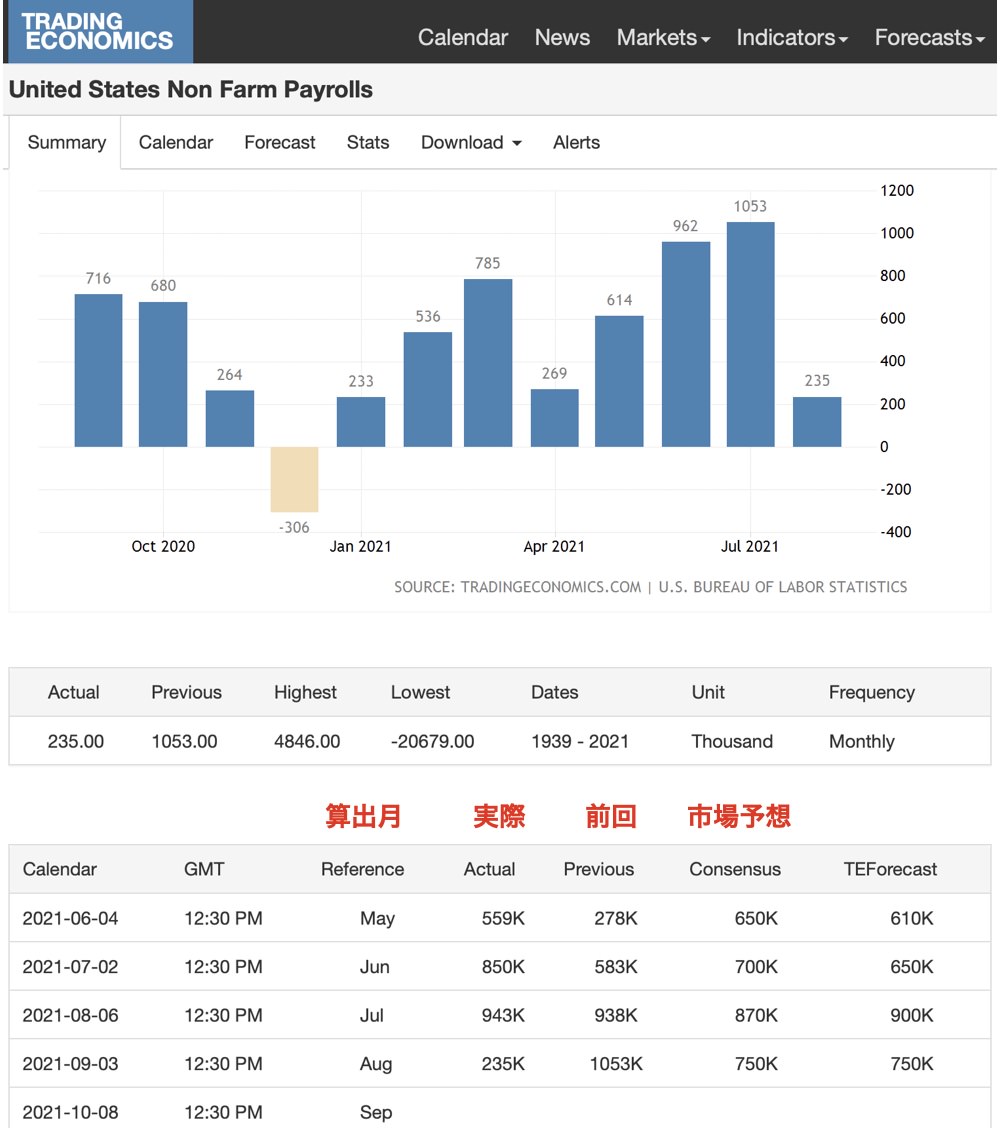

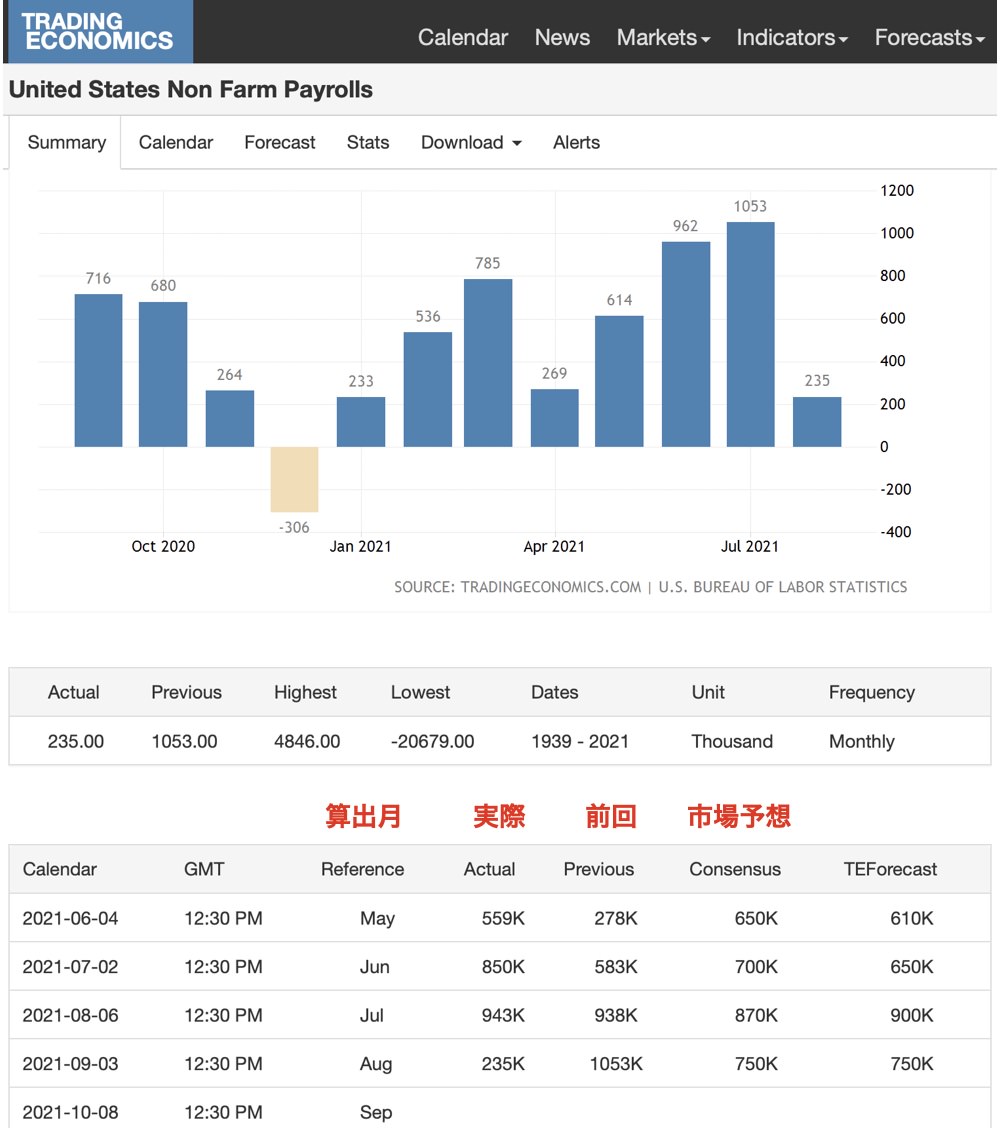

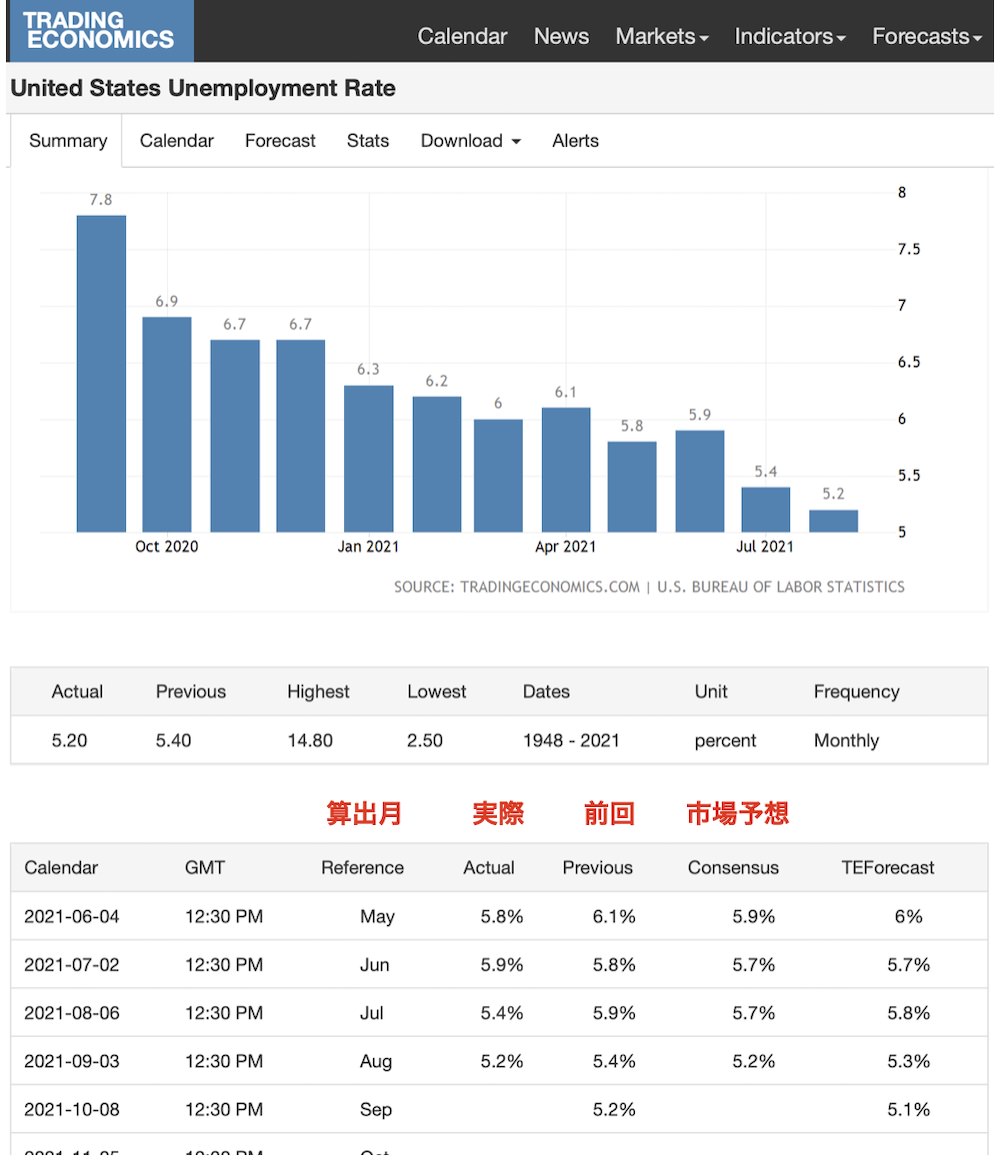

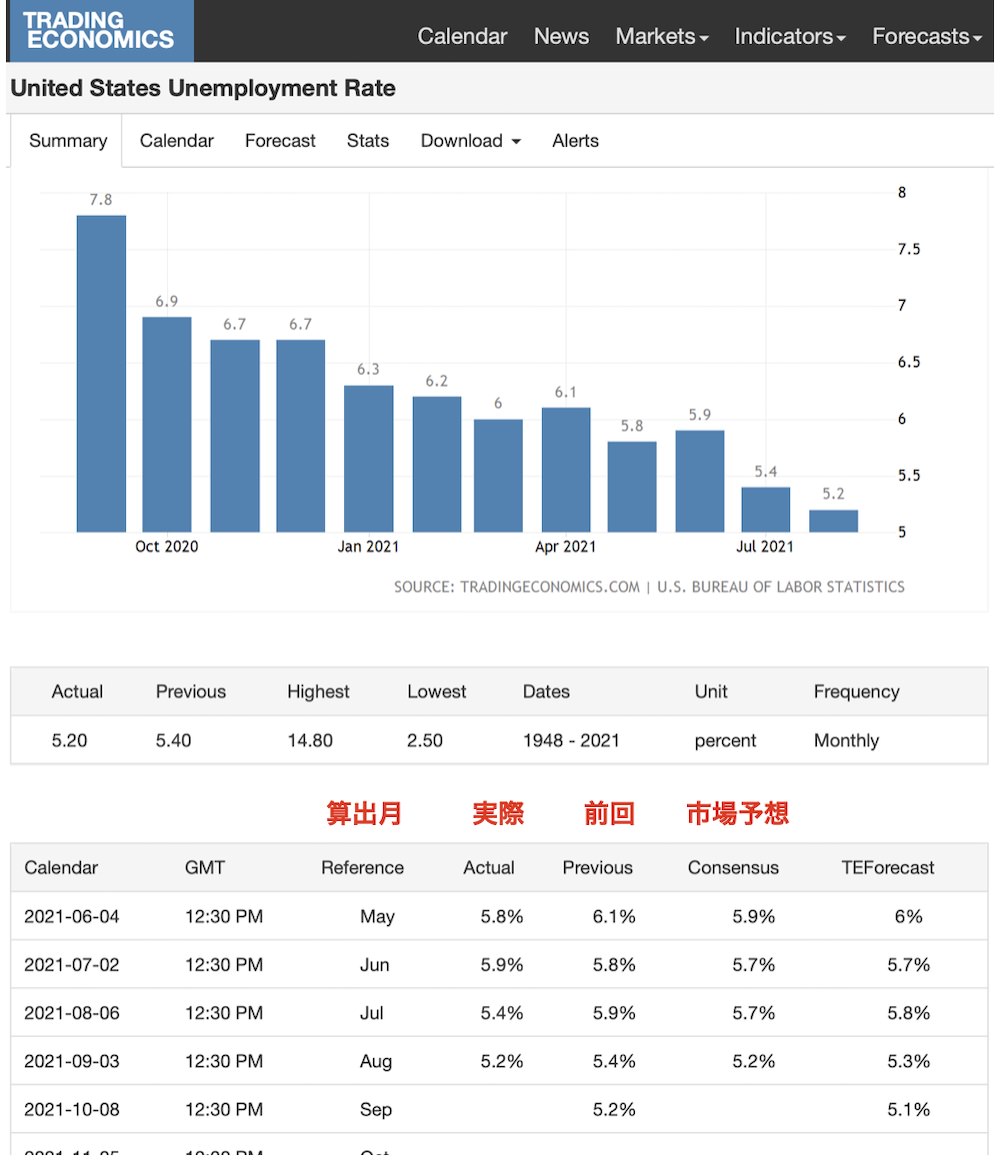

8.雇用統計

中央銀行にとってもっとも大事な役割は、「物価の安定」と「雇用の安定」。

二つ目の「雇用の安定」を測るのが雇用統計です。雇用統計は、概ね毎月第一金曜日に発表されます。

十数項目ありますが、主に見ていくのは、

- 非農業部門雇用者数(Non Farm Payrolls)

- 失業率(Unemployment Rate)

の2つです。

雇用が増えて数値が改善するのは、経済にとっては良いこと。しかしながら、金融緩和の最中の「金融相場」においては、緩和政策の縮小を警戒し、株価にはマイナス影響になります。

非農業部門雇用者数(Non Farm Payrolls)

非農業部門雇用者数は、自営業や農業従事者を除いた、民間企業または政府機関に雇用されている就業者数を表しています。米国でどれだけ新しい雇用が生まれたかを測る指標です。

前月比からどれだけ増減したかに注目しましょう。

「Actual(実際の数値)」と「Consensus(市場の予測)」の乖離が大きいことがしばしばあり、予想外の結果は株価にも影響を与えます。

失業率(Unemployment Rate)

失業率は、労働力人口(16歳以上の働く意志を持つ人達)のうち、失業者の占める割合です。(過去4週間以内に求職活動をしなかった人は失業者とみなされない)

失業率の低下は、雇用者の増加=個人消費の増加につながるので、景気の改善を示しています。

金融政策の指標

中央銀行は、物価と雇用の水準をウォッチしながら、金融政策の是非を検討します。

金融政策が株価に与える影響は大きく、金融緩和は株価にとって強い強い追い風になります。金融引き締めとなれば、株価は勢いをなくします。

景気が悪くテコ入れが必要と判断されれば、金融緩和となります。中央銀行が切るカードは、「通貨供給量を増やす」「金利を下げる」の2つです。

逆に景気が十分に回復しており、独り立ちできる状態であれば、金融引き締めになります。中央カードが切るカードは、「通貨供給量を絞る」「金利を上げる」の2つです。

9.FOMC(金融政策決定会合)

FOMCとは、Federal Open Market Committee(連邦公開市場委員会)の略。米国の金融政策を決定する会合です。基本的には約6週間ごとに年8回、定期的に開催されます。

FRBの理事7名+配下の12の地区連銀総裁から5名の計12名で、金利や通貨供給量のオペレーションを決定します。必然、市場に大きな影響を与えるので、市場参加者から大いに注目されます。

ただし、金融政策の決定は市場への影響が大きいので、「じゃ、来月から引き締めするからよろしくね!」と唐突に発表されることはありません。

政策決定の前に、必ずヒントになるような発言が、FMOC内だったり、FRB理事や地区連銀総裁のインタビュー等で小出しにされます。

ちなみに、メンバーの中には、

- ハト派:景気重視。金融緩和寄りの考え

- 中立

- タカ派:物価重視。金融引き締め寄りの考え

がいます。

「ハト派」の人が引き締めを口走ったら、それは本当に引き締めが近いんだなと想像できます。「タカ派」の人が緩和寄りの発言をしたら、引き締めは当分なさそうだと思われます。

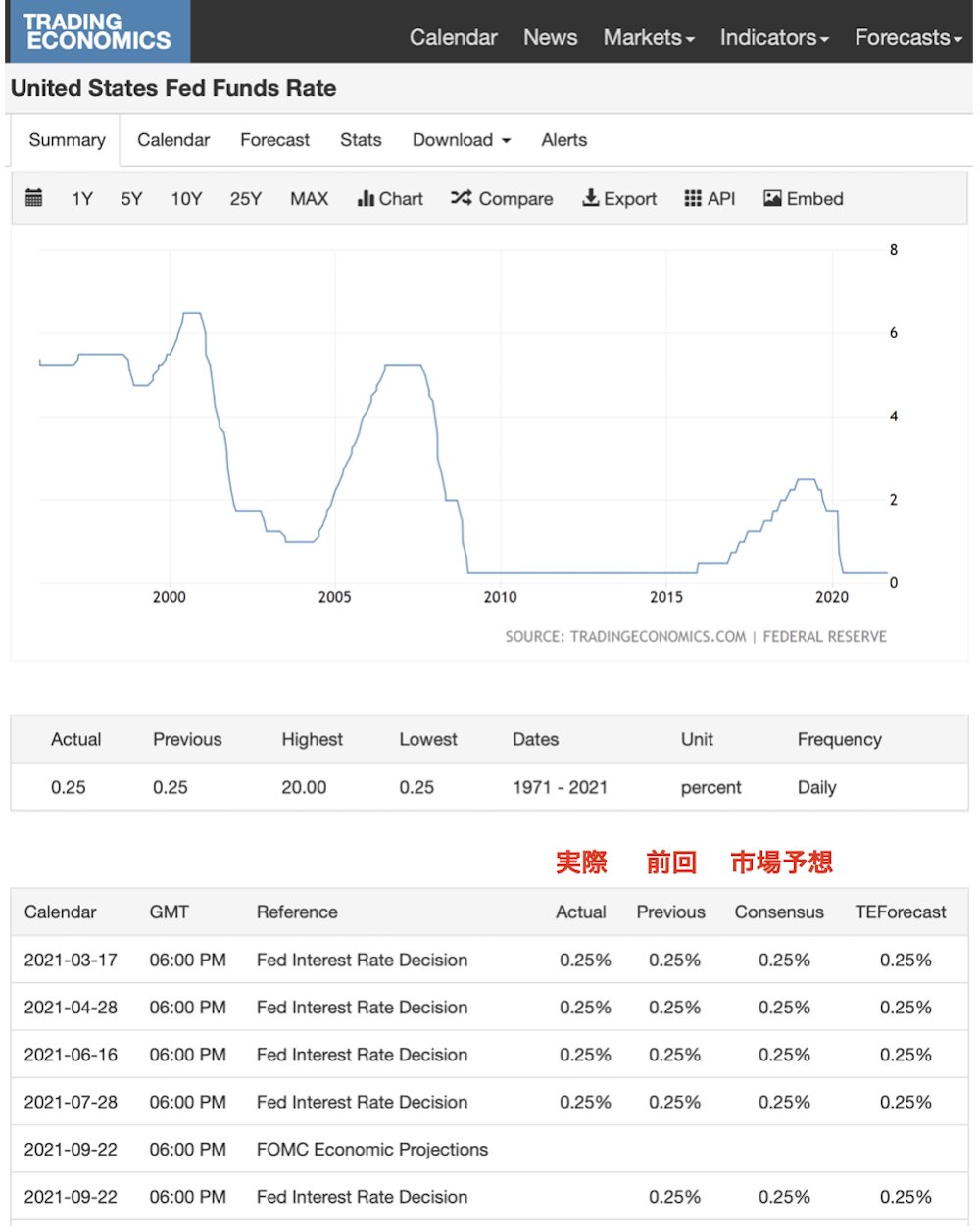

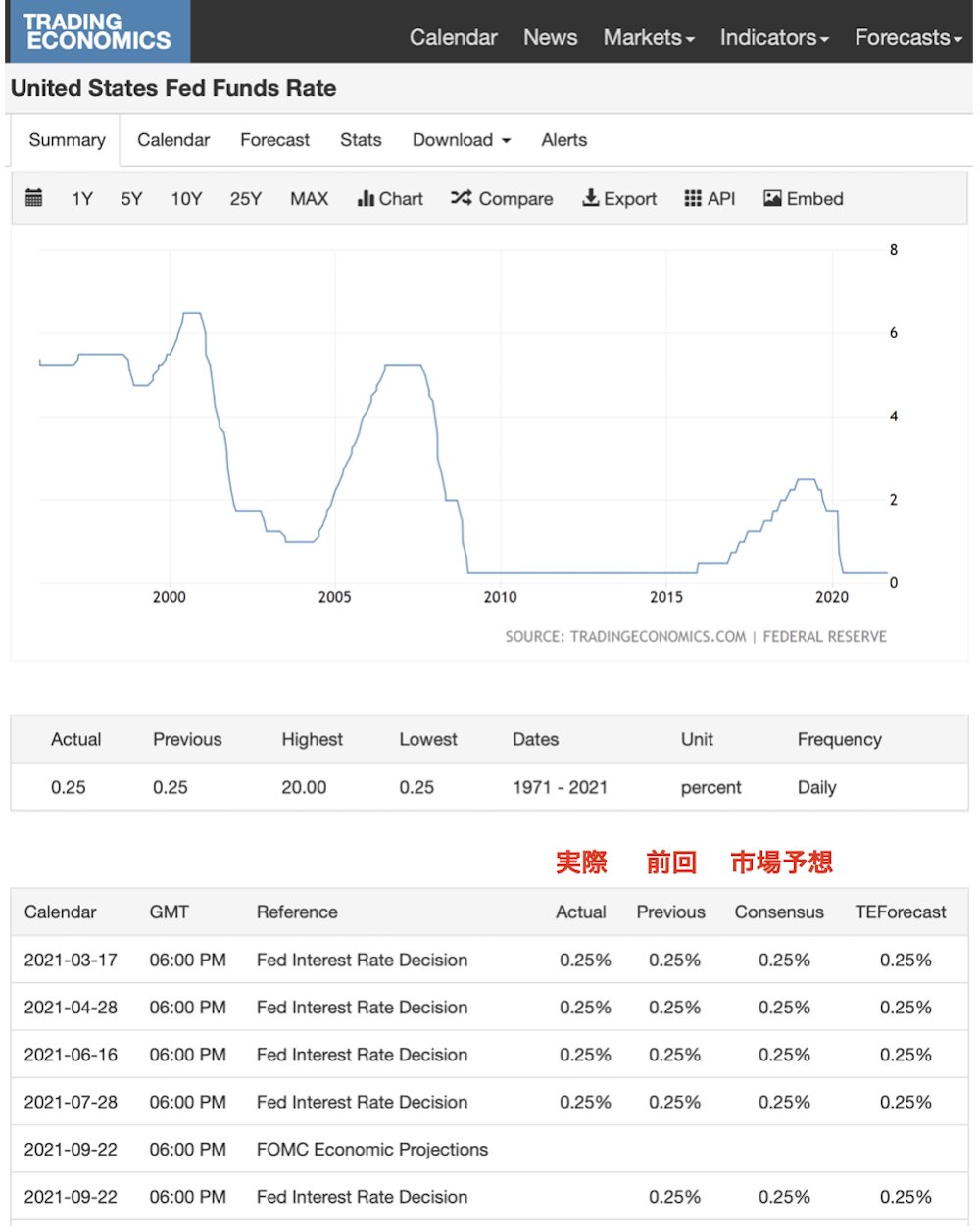

10.FF金利

FF金利は、フェデラル・ファンドレートの通称。米国の銀行がFRB(中央銀行)にお金を預けたときの金利を指します。日本では昔、公定歩合と呼ばれていたものです。

FRBはFF金利を動かすことで、市中の金利をコントロールします。

金利が上がれば、企業は設備投資を、個人は大きな買い物を控えるようになります。必然、需要が下がるので、景気は悪化します。反対に金利が下がれば、景気は回復します。

ただし、FF金利はFMOCの決定をもって変動するので、日頃からコロコロ変わるようなものではありません。経済ニュースでキャッチアップすればOKです。

市場参加者の動向を知るための指標

株式や債券の市場参加者の動向からも、この先の株価の行方を占うことができます。

これから紹介する指標は、株式市場の先行指標となるものです。ファンダメンタルと呼べるかは微妙なところですが、実際に株価に影響を与えるようなものもあります。

11.長期金利(10年国債の利回り)

投資の世界で一般に「金利」と呼んだときは、米国債の利回りを指していることが多いです。「長期金利」と「短期金利」の2つがよく引き合いに出されます。

- 長期金利:10年国債の利回り

- 短期金利:2年国債の利回り

短期金利は、前述の中央銀行が決定する「FF金利」によって概ね決まりますが、長期金利は、債券市場の需給関係で決まります。

長期金利は投資家の心理を反映しており、「経済の基礎体温」とも呼ばれています。長期金利を見ているだけでも、掴めるものがあるでしょう。

- 長期金利が上がっているとき

長期国債が売られている。景気の先行きに楽観的。株価は上昇が期待できる。

- 長期金利が下がっているとき

長期国債が買われている。景気の先行きに悲観的。株価は下落が危惧される。

ちなみに、債券の市場参加者は、株式の市場参加者に比べて、経験豊富で思慮深いとされています。株式と債券でチグハグな動きをしているときは、債券の方が正しいことが多いという意見もあります。

イールドカーブもチェックしよう

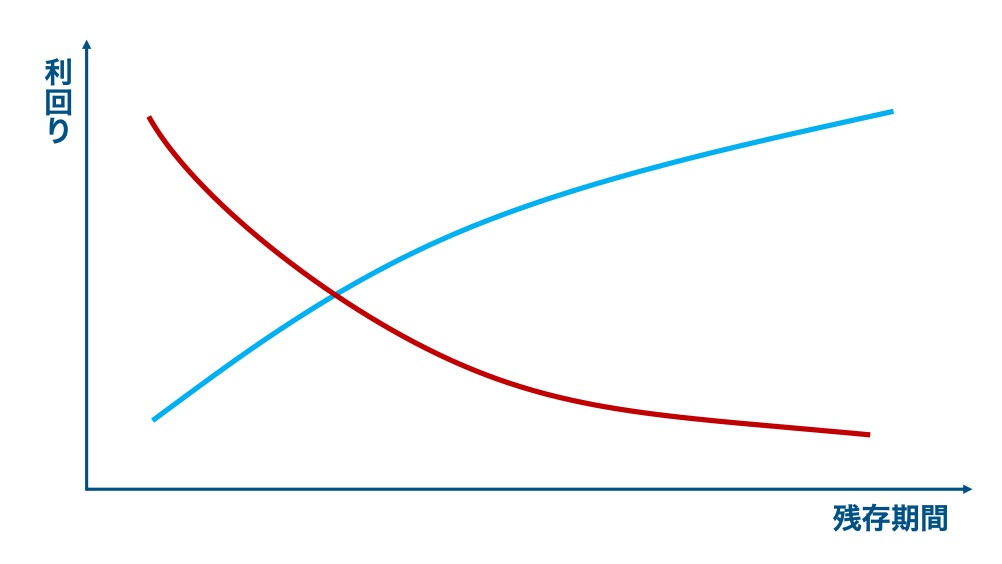

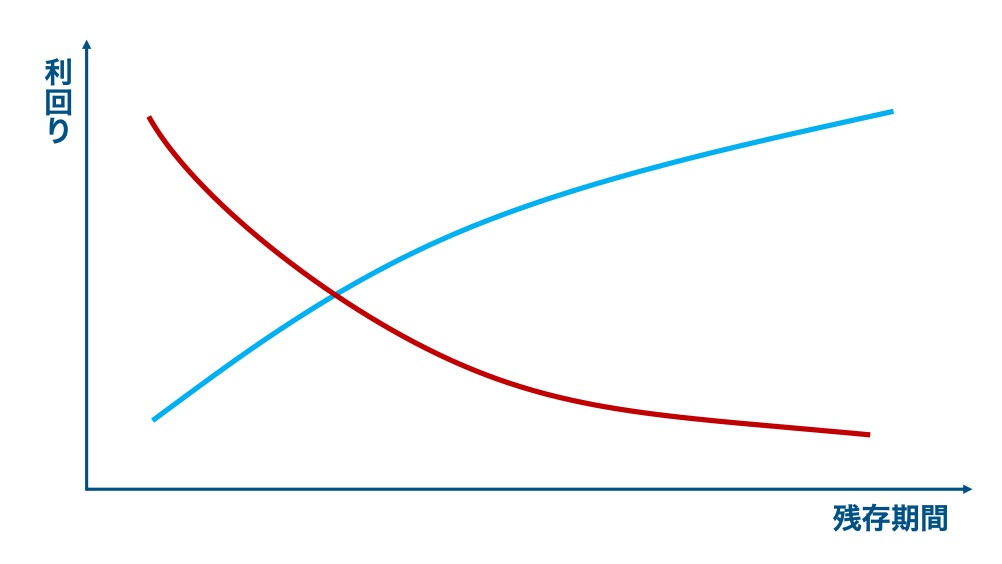

イールドカーブ(Yield Curve)は、債券の「残存期間」と「金利(利回り・イールド)」の関係を曲線にしたものです。

理論上は、どんな債券でもイールドカーブを描けますが、基本的には米国債を指標にします。

債券は通常、残存期間が長いほど金利(利回り)が高くなります。残存期間が長いほど、償還までにさまざまな変化が起こりやすくなるため、リスクがある分リターンが大きくなるからです。

このイールドカーブの形状には、投資家の景気予想が反映されています。

- 右上がりの角度が急になったとき

投資家は景気の先行きに楽観的です。長期国債が売られ、その資金が株式市場に流入します。長期国債の価格は下がり、利回りは上昇しています。

- 角度がフラットに近づいたとき

投資家は景気の先行きに不安を感じています。株式市場から引き上げられた資金が長期国債に向かいます。長期国債の価格は上がり、利回りは低下しています。

まれにフラットを超えて、曲線が逆の右下がりになることがあります。これは景気後退の強いサインになります。

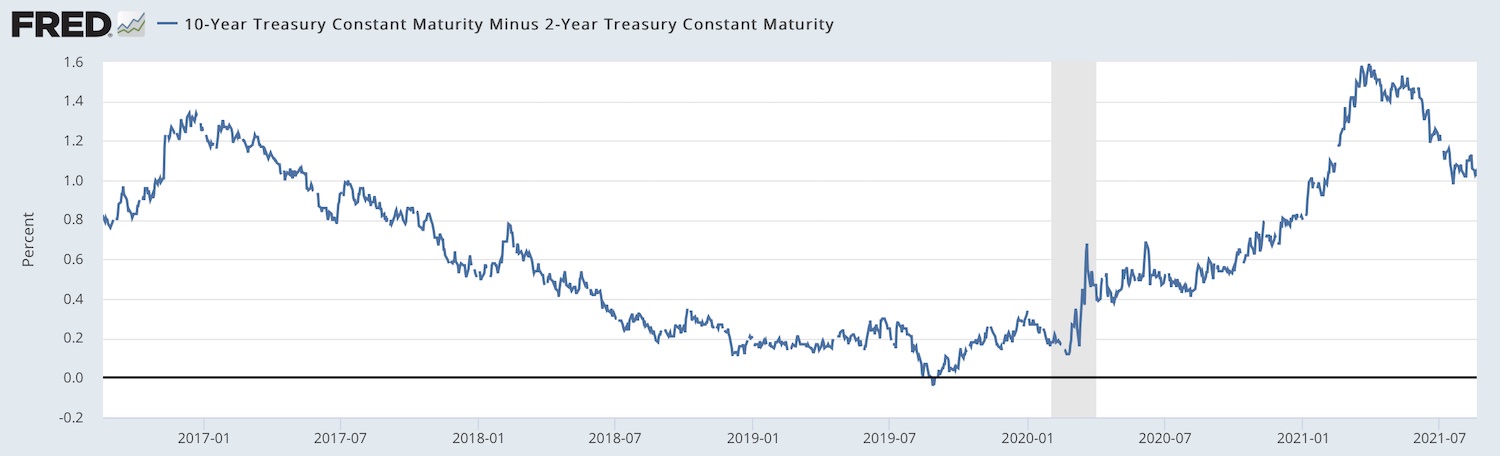

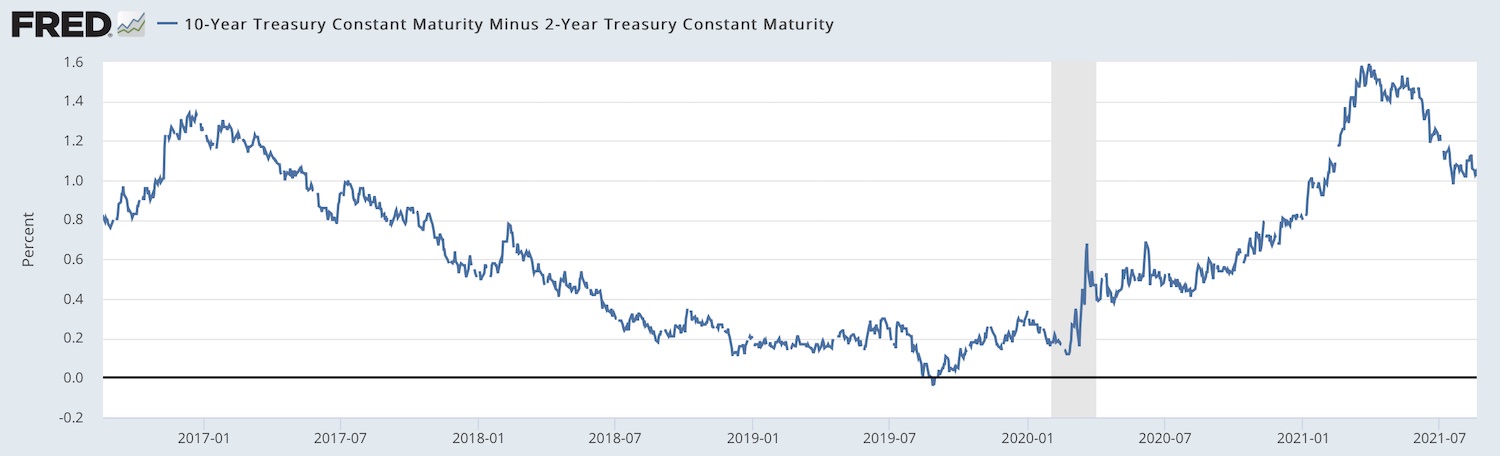

「長短金利差」の方が時系列で見やすい

イールドカーブは、視覚的に見やすい一方で、どこかの時点で切り取ったカーブを見ることになるので、時系列で見るには向きません。

イールドカーブとは結局のところ、「長期金利」と「短期金利」の差を見ています。「長期金利−短期金利」を、「長短金利差」や「長短スプレッド」と呼びます。

- 長短金利差が広がっているとき

イールドカーブの傾きが急になっています。投資家は景気の先行きに楽観的と考えられます。株価は上昇基調になるでしょう。

- 長短金利差が縮まっているとき

イールドカーブの傾きがフラットになっています。投資家は景気の先行きに不安を感じており、株価の下落が懸念されます。

もし長短金利差がマイナスになったときは、イールドカーブが逆の傾きになっています。滅多にありませんが、これが見られたときは景気後退の前触れになります。

なおイールドカーブや長短金利差の概念は、債券の知識がないとイマイチ腹落ちしないと思います。合わせて、イールドカーブの解説記事もチェックしてみてください。

12.ジャンク債の価格

ジャンク債とは、比較的デフォルト(債務不履行)のリスクが高く、利回りが高い債券のことです。正確には格付けが「BB以下」の債券を指します。

ジャンク債は性質上、株式相場の暴落時には一緒に値下がりしますが、かといって市況がよくても株式のような価格の急上昇はありません。

そのためジャンク債投資家は、株式相場の暴落を予期すると、いの一番に売り抜こうとします。そんなわけで、ジャンク債の価格下落は、株式相場下落の先行指標になります。

逆にジャンク債の価格が、上昇していたり、安定していたりする場合は、近い将来の株式市場に不安要素が無い(と投資家が考えている)ということになります。

なお、ジャンク債や債券の格付けがピンとこない人は、債券格付けの詳細記事を読むと、グッと理解が深まると思います。

13.ラッセル2000(小型株の価格)

時価総額が小さい株式を総称して「小型株」と呼びます。株式の時価総額は理論上、その企業の稼ぐ利益の大きさに比例するので、小型株は必然的に中小企業になります。

そんな米国の小型株で構成された株価指数「ラッセル2000」で、小型株の株価推移を観察できます。

小型株の銘柄は、事業の伸び代が大きくリターンが大きい一方で、財務体質が弱いため、不況の煽りを受けやすい特徴があります。つまりリスクが大きいということです。

しかも時価総額が小さいということは、売買に参加している投資家も少ないので、いざ売りたいときに売れなくなる可能性があります。(こういう状況を「流動性が低い」と呼びます)

というわけで、小型株投資家は、景気の先行きには敏感です。不景気に突入する前に売り抜こうとするので、ラッセル2000の低調は暴落の先行指標になることがあります。

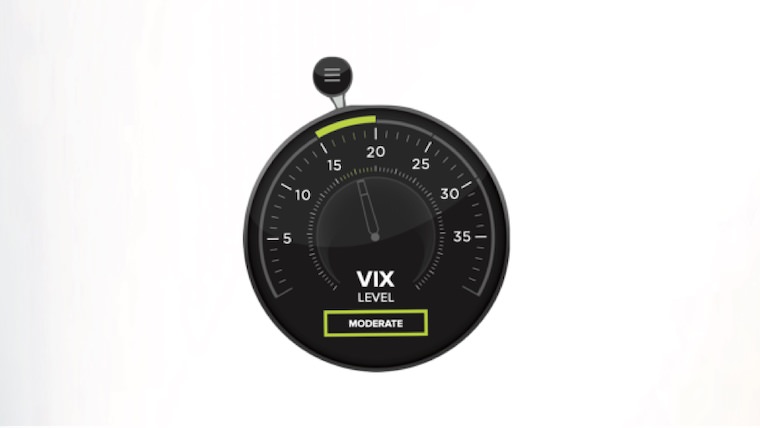

14.VIX指数

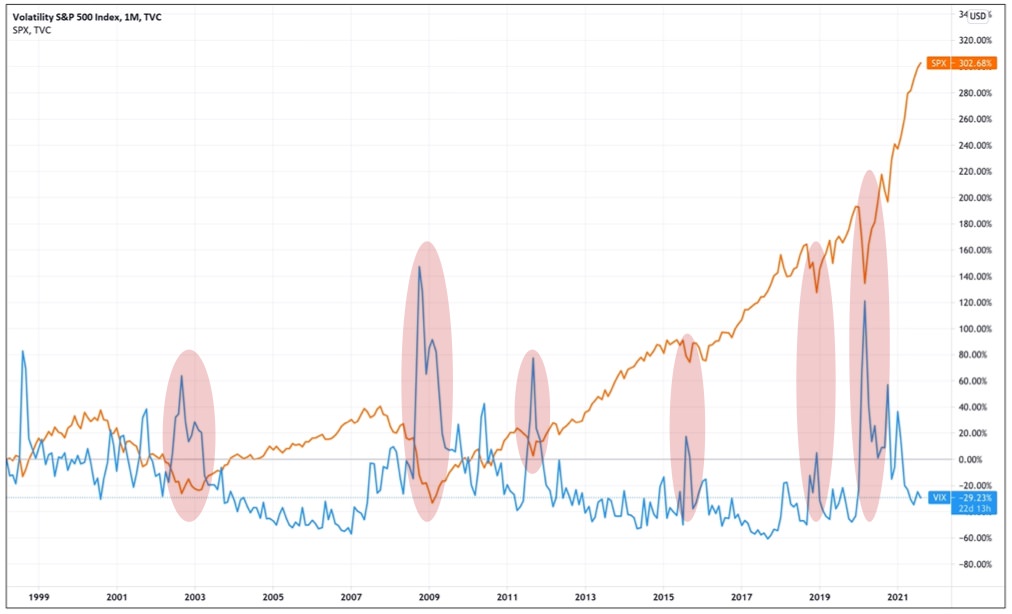

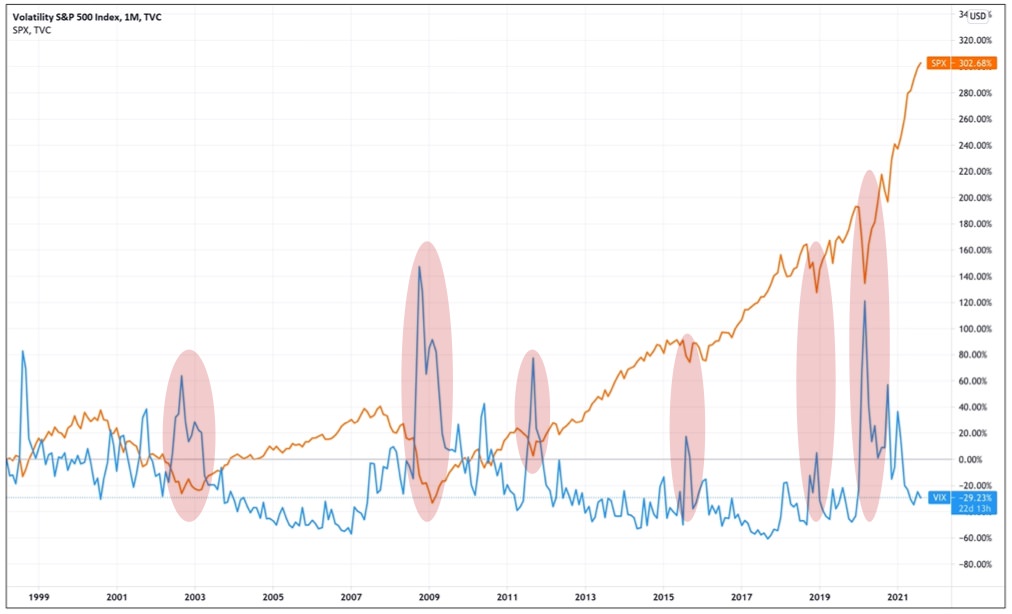

VIX指数は、米国の代表的な株価指数である「S&P500」に対し、「投資家がどれほど先行きが不透明と感じているか」を示すバロメーターとなっています。

VIX指数は、投資家がS&P500が向こう30日でどれほど値動きがあるかの予想を数値化したもの。VIX指数が高まると暴落の予兆になるので、「恐怖指数」とも呼ばれています。

VIX指数は0〜100の数値で表され、通常時は10〜20の間で推移します。

VIX指数は、S&P500と逆相関になることが多く、特にVIX指数が急上昇したときは、株価は大暴落に見舞われる可能性が高くなります。

投資をするなら、VIX指数が低い時の方が良いでしょう。VIX指数が低く(10台前半から中盤)推移しているときは、市場に不安材料が少なく、大まかに言えば上昇トレンドが期待できるからです。

VIX指数が20を超えたときは、投資家が暴落を警戒していると考えられます。実際には20前後をチョロチョロするシーンはまま見受けられますが、30まで上がったらかなり不安に感じます。

VIX指数が20や30を超えた瞬間は、高値掴みになる可能性があるので、投資を控えた方が良いと思われます。逆に暴落後の絶好の買い場を逃さないよう、投資資金に余裕を持たせておくのが良いでしょう。

なおVIX指数は、S&P500のオプション市場から逆算される指標で、初見の人には理解しづらい概念になっています。

VIX指数の解説記事では数式を使わず、わかりやすい用語で解説しています。

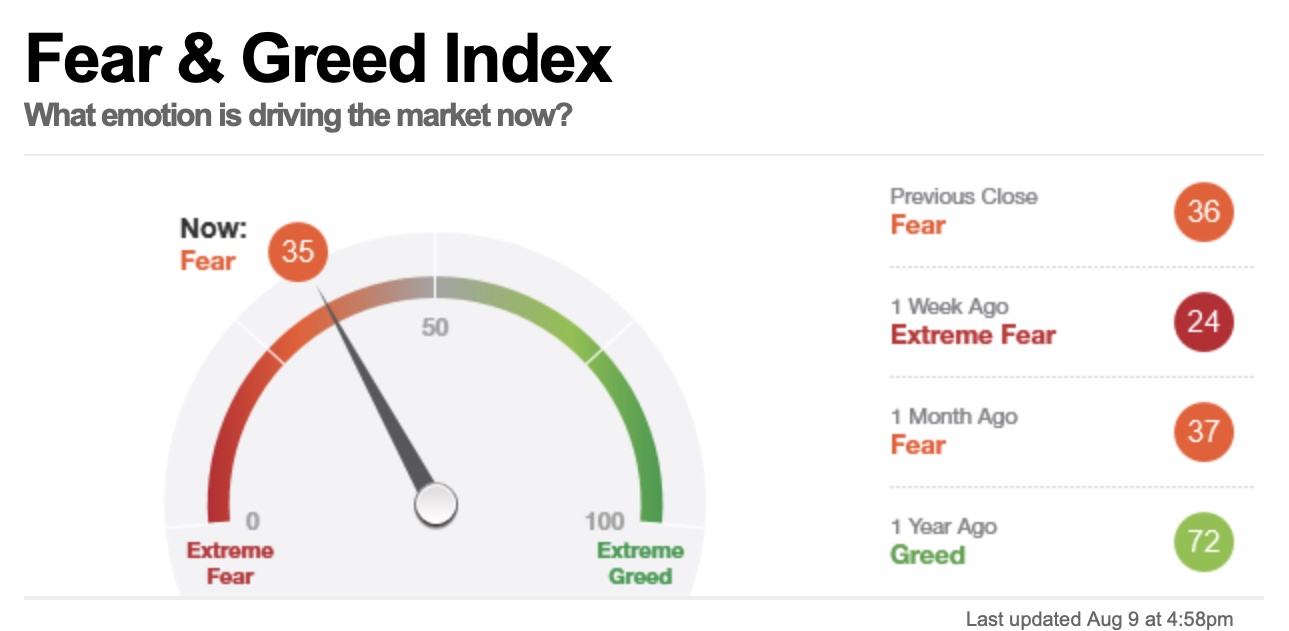

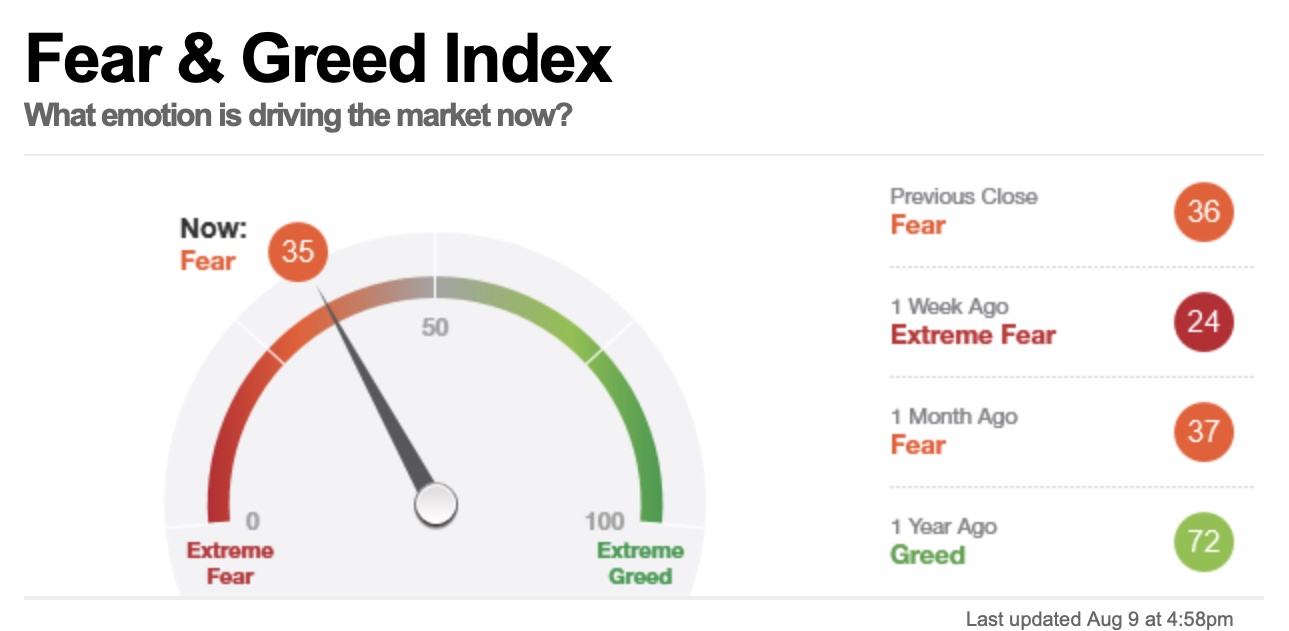

15.恐怖・強欲指数(Fear & Greed Index)

恐怖・強欲指数(Fear & Greed Index)は、米国株式市場に関連する7つの指標を合成した指標です。ニュースメディアのCNNが作っている変わった指標となっています。

恐怖・強欲指数を構成する7つの指標

- Stock Price Momentum(株価の勢い)

- Stock Price Strength(株価の強さ)

- Stock Price Breadth(株価の振れ幅)

- Put and Call Options(プット&コールオプション)

- Junk Bond Demand(ジャンク債の需要)

- Market Volatility(株価の変動率)

- Safe Haven Demand(安全資産の需要)

ちなみに⑥は、一つ上で紹介した「VIX指数」がそのまま使われています。

これらの要素を総合して、市場が「恐怖」に駆られて売りに走っているのか、「強欲」に煽られて買い漁っているのかを分析します。

指数は0〜100の値を取り、見方は次の通りです。

恐怖・強欲指数の見方

- 0〜25:恐怖の極み(Extremely Fear)

- 26〜49:中立よりも恐怖寄り(Fear)

- 50:中立(Neutral)

- 51〜74:中立よりも強欲寄り(Greed)

- 75〜100:強欲の極み(Extremely Greed)

0〜25の恐怖の極みにいるときは、買いのタイミングになるかもしれません。市場が弱気になって売られ過ぎた株が、割安になっている可能性があるからです。

75〜100にいるときは、売りのタイミングになるでしょう。市場は非常に強気で株式に資金が集まっている状態です。買われ過ぎと考えられるので、割高な株を売るタイミングになります。

詳細は恐怖・強欲指数の解説記事をチェックしてください。構成する7つの指標もより詳しく解説しています。

まとめ

今回は米国株投資に使えるファンダメンタル分析から、比較的ライトに見やすい指標を挙げてみました。

個別銘柄を選ぶなら、さらに決算書を読んだり、IRニュースを日頃からチェックするなど、より一層の努力が必要です。専業投資家でなければ、なかなか難しいのではないかと思います。

ただ「米国株はこの先上がるのか?下がるのか?日本株はどうか?」といった大局的な話であれば、今回紹介した指標だけでもキャッチアップ可能かと。金融政策などは、株式市場全体に影響します。

機関投資家の存在も気にかけよう

一点注意したいのが「機関投資家」の存在です。利益を上げたいという最終目標は共通ですが、行動の基準が全く異なります。

機関投資家の中の人は、一企業のサラリーマンです。彼らは会社の指示で人様のお金を運用する身なので、全ての投資行動に対して説明責任があります。

そのため、上司や顧客に説明がつかない軽挙妄動はご法度。我々個人投資家のように、「そろそろあの株上がるんじゃない?」「そろそろ金融引き締め来るんじゃない?」という憶測では動きません。

株価にすでに折り込まれていると思っていた事象が、実は全然折り込まれていなかったということが起こり得ます。くれぐれも、市場参加者全員が自分と同じように振る舞うとは思わない方が賢明です。

個人投資家の機関投資家の違いを解説した記事も参考にしてみてください。全く別の世界が見えてくると思います。

短期で投資するならテクニカル分析で

ただし短期の株価は、ファンダメンタルとは関係なく、投資家の心理で動いている傾向があるので、分析結果と反対に動くこともあります。

ファンダメンタルは、数ヶ月〜数年スパンの中長期投資に役立つもの。短期投資とは全くの別物なので、この辺りはよくよく理解しておきましょう。

もし短い期間の中で売買タイミングを図りたい場合は、難易度は高いですが、テクニカル分析を使うのが良いです。テクニカル分析手法の解説記事を参考にしてみてください。

「やっぱりそんな分析なんて難しい!」と思った人は、愚直に積立投資をするのが良いと思います。そもそもファンダメンタルもテクニカルも、そこまで勝率が高いものではありません。

「【FIREへの投資戦略】相場を読めない僕らが0から始める投資術」では、特別な知識がなくても着実にリターンをあげる投資方法を解説しています。分析するようなヒマがない人は、合わせてチェックしてみてください。