「金は配当がないから投資しない」そんな声をよく耳にします。その通りなんですが、実際には金に投資した方が、パフォーマンスが改善することも大いにあります。

「金」には他のどの資産とも違う特徴があります。1番は圧倒的な歴史。金は5000年前から「富」そのものとして扱われてきました。金から見たら、株式も債券も新参者に過ぎません。

世界が混乱に陥り、世界情勢が一変してしまっても、資本主義が崩壊しても、「金」の価値は失われません。それは歴史が証明しています。この信頼が「金」の投資妙味につながります。

この記事では、

- 「金」ってどんな資産なの?

- 投資における「金」の価値とは?

- 「金」の値上がりが期待できる理由

- 「金」に投資する方法(ETFがオススメ)

を解説しています。

フラットな目線で書いていますが、きっと読み終えたあなたは、ポートフォリオの一部に「金」を組み込みたいと強く思うでしょう。

これまで金投資に食指が動かなかった人は、この記事から思わぬ発見もあるかもしれません。良い出会いになるかもしれないので、ぜひ最後までチェックしてみてくださいね。

【まずは金を知ろう!】「金」だけが持つ4つの特性

投資における「金」は、コモディティのカテゴリーに入ります。銀やプラチナなど他の貴金属や、銅や鉄などの工業用金属、原油や農作物と同じく括りです。

ですが、コモディティの中でも「金」はとっても特別な存在です。というより、株式や債券といった他の資産クラスと比べても、唯一無二の存在となっています。

その特徴はざっくり次の4つです。

金ってどんな資産なの?

- 地球上にプール4杯分しかない希少性【重要】

- 5000年以上「富」であり続けた歴史【超重要】

- 信用リスクがない

- 工業用途が少ない

「希少性」と「歴史」は特に重要で、この2つの特性が「金」を金たらしめています。

①【希少性】地球上にプール4杯分しかない?

何千年という長い歴史の中で、人類が発掘した金の総量は約19万トン。オリンピック仕様の50mプール4杯分しかありません。

地球上に残された未発掘の金は約5万トンと言われており、あとプール1杯分しかありません。しかもその残りのほとんどが、地中深くやマグマの中、海中など、採掘が難しい場所にあります。

刷れば増える貨幣や、育てれば繰り返し収穫できる農作物とは異なり、供給量に伸びしろがないのが金なのです。

②【圧倒的な歴史】5000年以上「富」であり続けた

金は錆びず、変色せず、ずっと輝きを放ち続けます。そして柔らかく加工しやすかったこともあり、装飾品として高貴な人の間で愛されるようになりました。

これがおよそ紀元前3000年前の話なので、現在までの約5000年もの長きにわたり、金は「富」として扱われてきました。この歴史こそが、「金」を金たらしめる最大の特徴です。

長い歴史の中で、覇権国は何度入れ替わったでしょうか。モンゴルやスペイン、イギリス、アメリカと、時代とともに覇者は代わり、その度に世界のルールは変わってきました。

しかしながら金が「富」そのものとして扱われた歴史が途切れたことはありません。通貨が貝殻になろうが、米になろうが、紙幣になろうが、金の価値だけは変わりません。しかも世界共有でです。

「金」の価値は歴史が証明しており、かつ世界中で普遍的な価値が認められています。我々が生きている間に、金の価値がなくなる可能性は限りなく0に近いでしょう。

③【安全性】信用リスクがない

株式や債券といった、実物がない資産を「ペーパーアセット」と呼びます。ペーパーアセットは、発行した国や企業の信用によって、価値を持つことが許された存在です。

ペーパーアセットには信用リスクがつきものです。もし未曾有の出来事で、米国や資本主義社会が崩壊するような事態になれば、あらゆるペーパーアセットは価値を失うでしょう。

ですが、コモディティは現にモノが存在するので、価値を失いません。特に供給量が決まっていて、歴史が証明している「金」の価値は、もっとも失われづらいと言えるでしょう。

④【工業用途が少ない】輝くだけの石?

コモディティの貴金属カテゴリーは、【金・銀・プラチナ・パラジウム】が主な銘柄です。

「金」以外は主に工業用途で使われる一方、「金」の工業用途は1割程度で、大半は装飾品に使われています。

「金は何も生み出さず、キラキラ光るだけ」と、金を無用の長物と揶揄する人がいるのはこのためです。

【絶対理解しよう!】投資における「金」の4つの特徴

前の章で見ていった金の特徴は、投資の世界においてはどのような特徴に置き換わるのでしょうか?

金投資には次のような特徴があります。

金投資で知っておきたい知識

- 配当・利子はない

- インフレに強い

- 米ドルと逆に動く

- 景気に連動しない

ここは金投資における原理原則の話になってくるので、ぜひ押さえましょう。

金投資の特徴①:配当・利子はない

本来投資とは、資本を投じた対象の生産性が上がって、その見返りを得ることです。企業への投資はまさにこれで、自己投資もそうですよね。

ですが、金はただ輝くだけで何も生み出しません。寝かせて増えることもありません。

そのため、金には株式や債券のように、配当や利子が存在しません。

そのため金は、キャピタルゲイン(値上がり益)でしかリターンを出せないのです。この特徴が、金投資が賛否両論になる1番の原因でしょう。

金投資の特徴②:インフレに強い

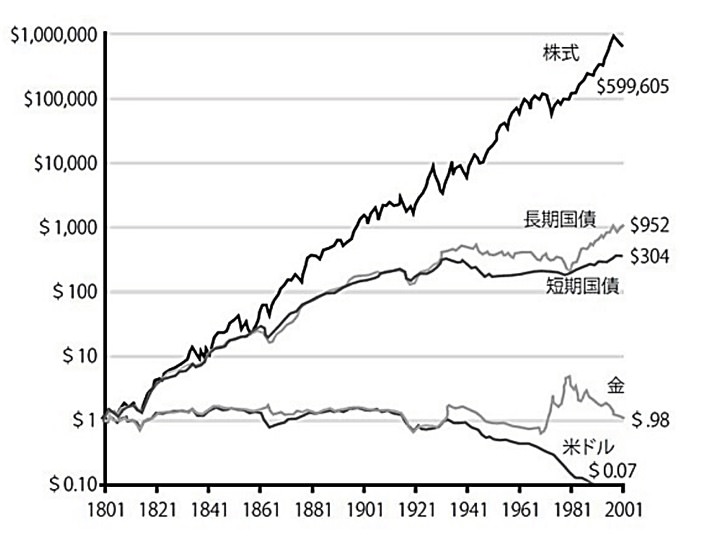

次のグラフは、1801年に1ドル投資した場合、伝統的な資産クラスが200年後にいくらになっていたかを表しています。

出所:『株式投資第4版』(ジェレミー・シーゲル/日経BP出版) ※実質トータルリターン

出所:『株式投資第4版』(ジェレミー・シーゲル/日経BP出版) ※実質トータルリターン株と債券は、大きく値上がりしていますね。特に株式は途方もない伸びっぷりです。

米ドル(つまり現金)は、1/10以下になってしまいました。インフレによって、現金の価値が目減りしてしまったからです。

そして「金」は、0.98ドルとほとんど価値が変わっていません。つまり、インフレした分だけそっくりそのまま、金の価格が上がっているということになります。

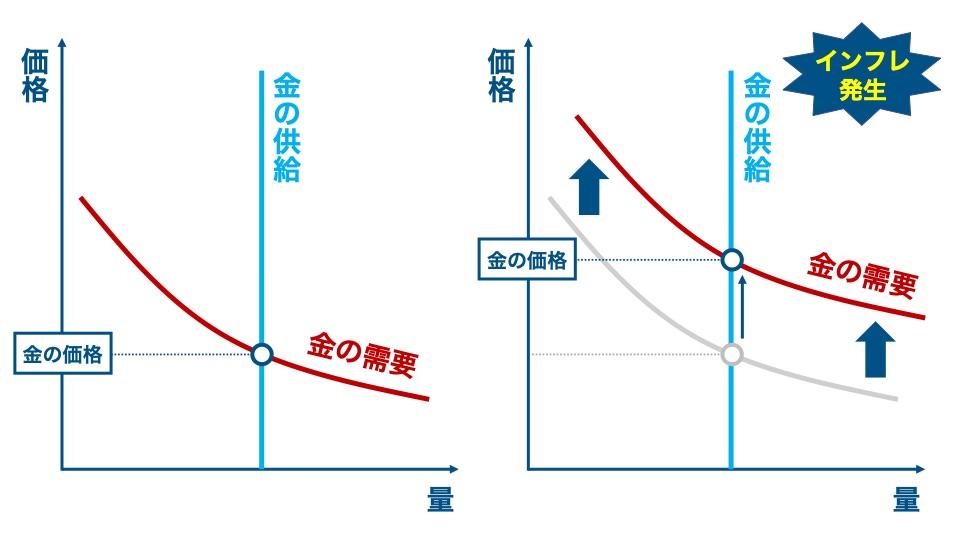

これは非常にシンプルな話です。金は市場で取引されているので、需要と供給で価格が決まります。社会科の授業で習った「需要と供給」です。

金は供給量が不変なので、供給曲線は縦一本の線になります。そこに通貨供給量が増えて、インフレになったとしましょう。

金の需要は変わらないと仮定すると、需要曲線の傾きは変わりませんが、インフレした分だけ上にスライドします。

需要と供給が交差する点が上に移動するので、金の価格は上昇します。

歴史が証明している通り、金には安定した需要があります。ゆえに理論上は、インフレした分だけそっくりそのまま価格が上がることになります。

インフレヘッジとしての「金」

「金」はインフレ対策として、ポートフォリオに組み込まれることが多いです。詳しくない人でも、「インフレヘッジ」という言葉を聞いたことがあるのではないでしょうか。

経済にとって理想的なインフレ率は年2〜3%と言われており、この緩やかなインフレが、資産を伸ばすのにもっとも良い環境となります。インフレが加速しすぎると、色々と不都合が起きます。

構造上インフレに弱い債券はリターンが下がってしまいます。また景気過熱を抑えるべく、中央銀行が金融引き締めを行うので、景気悪化が懸念されます。景気後退を折り込んで、株価も下落してしまいます。

急なインフレは、株式も債券も振るわない状況になる一方で、インフレと一緒に値上がりするコモディティには有利です。もちろんコモディティの代表選手「金」にも有利です。

金投資の特徴③:米ドルと逆に動く

世界の基軸通貨は米ドルですね。もちろん流通量は世界一です。米国がイケイケのときは、米ドルの需要が上がり、米ドルも上がります。

逆に米国に不安や緊張が走ったら、米国から資金が引き上げられ、米ドルは下がります。そして米ドルから引き上げられた資金が向かう先が「金」です。

なぜなら「金」は、どこかの国の経済状況に依存せず、絶対に価値が失わないからです。安心して資金を預けられる「金」は、万国共通の「無国籍な通貨」なのです。

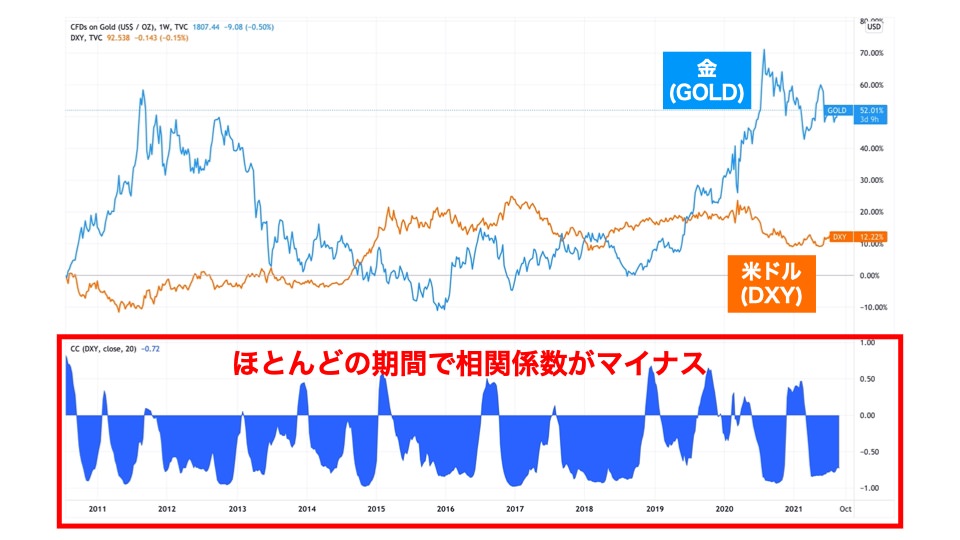

このような状況から、米ドルと金の価格は、逆に動く傾向があります。実際に相関係数を調べてみると、ほっとんど逆相関になっていることがわかりますね。

さらに言えば、世界の国々が同時に情勢不安になったとしたら、頼れる先はやっぱり「金」。戦争や災害、世界規模の経済危機が起こったときに、行き場をなくした資金の逃げ先が「金」になるのです。

金投資の特徴④:景気に連動しない

「金」は他の貴金属と比べて、工業用途の需要が少ない特徴があります。

工業用途が多いと、それだけ景気の影響を受けやすくなります。不況になると製造業は生産量を減らすので、貴金属の需要が落ちて価格は下がってしまうからです。

「金」以外の貴金属は株式と連動する傾向があります。一方で、「金」の需要は製造業の影響をほとんど受けないので、不況で価格が落ちる心配はほとんどありません。

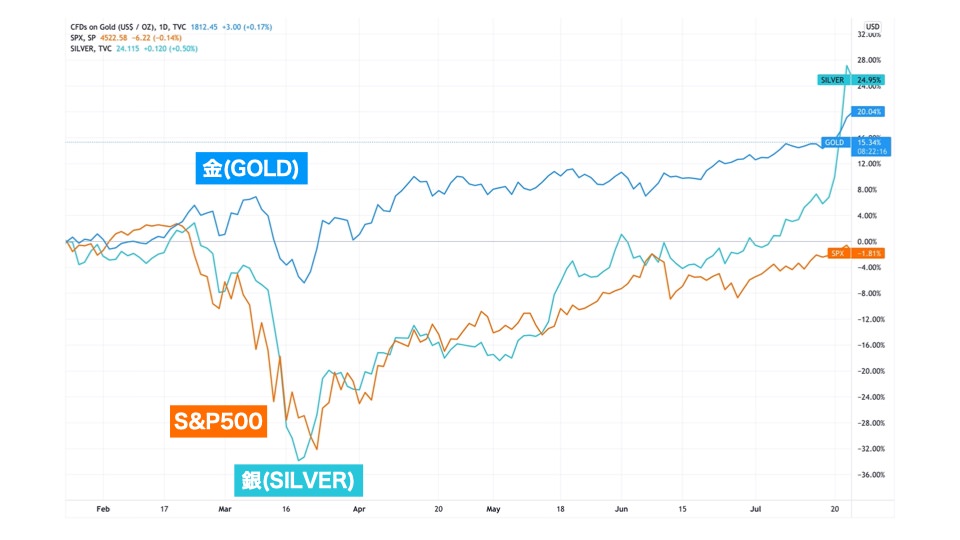

以下は2020年のコロナショック時のチャートです。

銀は株式(S&P500)と同じように値下がりした一方で、金の下落幅は極めて限定的でした。

わざわざ株や債券ではなく、コモディティに投資するのは、リスク分散のため。なるべく株や債券と値動きが異なるコモディティを選ぶなら、「金」は最優先になるでしょう。

不況とインフレの両方に強い

一般的には、好況期は物価が上がるインフレになり、不況期は物価が下がるデフレになります。

好況期は株式が伸びる一方で、インフレに弱い債券は振るいません。逆に不況期は株価は下がる一方で、デフレに強い債券の価格は上昇します。

このような関係にあるので、株式か債券かという二元論で考えられがちですが、実は不況とインフレが同時に起こることがあります。「スタグフレーション」と呼ばれる現象です。

景気が悪く、需要は伸びていないのに、何らかの事情で生産コストが上がってインフレが起こってしまうのです。日本では1970年代のオイルショックでスタグフレーションが起こりました。

スタグフレーションが起こったときは、景気が悪いので株式はダメ、でもインフレしているので債券もダメ。となると、景気と連動せず、インフレにも強い、「金」の一強です。

「そんな滅多にない状況まで想定しなくて良いんじゃない?」と思う人もいるでしょう。ですが起こったら、目も当てられない状況になります。

【長期視点で考えよう】「金」の投資妙味はココにある

金投資の基本的な内容は、ここまでで大体お話しできたかなと思います。「保険」の側面が強い金ですが、「金」で一儲けできる投資妙味はあるのでしょうか?

というわけで、金がこの先リターンをあげる可能性を考えてみましょう。金は配当がないので、金の価格が上がる要因を考察していきます。

投資妙味①:通貨供給量(マネーサプライ)に対し「金」は割安?

金はインフレととも価格が上がる資産でしたね。インフレの主たる要因は、市中に出回る通貨の量です。これを「通貨供給量(マネーサプライ)」と呼びます。

日本の人口は、長いこと横ばいで変わってません。1人の人間が食べたり、着たりできるモノやサービスの量は限りがあります。つまり日本国内の需要には限りがあります。

ここにお金がたくさん刷られて、日本中にばら撒かれたらどうなるでしょうか?

人口も経済もパイは限られているわけですから、増えたお金の分だけ、給料が上がり、モノの値段が上がることになります。つまりインフレです。

マネーサプライは基本的に増えていくものなので、マネーサプライの増えっぷりと、金の価格の上がりっぷりが、等しくなっているのが自然な形でしょう。

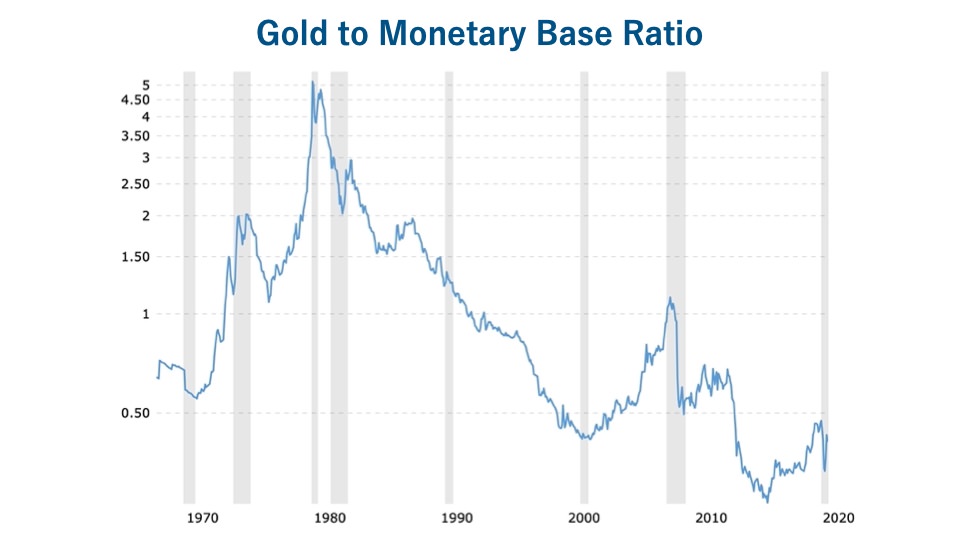

次のチャートは、「金の価格 ÷ 米国のマネーサプライ」を表しています。(こちらのサイトから見れます)

1980年頃の高まりは、ソ連のアフガニスタン侵攻による戦争への危惧から、歴史的な高値をつけました。それは外れ値なので良いとして、どんどん金の価格の比率が下がっているのがわかります。

近年では0.5を割り込んでおり、お金の量が増えている割には、「金」に資金が流れていないことが伺えます。現代は「金」が割安な状態であると言えそうです。

逆に割高になりつつある米国株

「金」に行かなかった資金は、主に株式に回っていると考えられます。

次のチャートは、米国の代表的な株価指数である、「S&P500」と「ダウ平均株価」の推移です。急上昇っぷりから、かなりの資金が米国株に集まっていることがわかります。

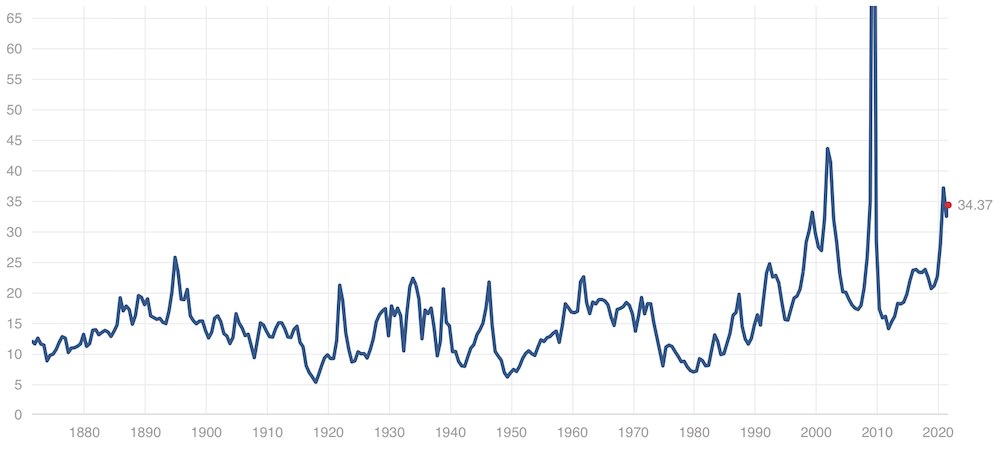

「金」より株式の方が、投資資産として評価が高かったということになりますが、結果として米国株の「PER(株価収益率)」はジリジリと上昇しています。

出典:multpl.comより引用した米国のPER

出典:multpl.comより引用した米国のPER米国のPERの推移は、multplというサイトから確認できます。

PER(株価収益率)とは、ものすごくざっくり言えば、その株に投資したときに、何年で投資元本が回収できるかを表しています。PERが30倍なら、投資元本を回収するまでに30年かかります。

このまま株式に資金が集まり続けるのか、はたまた割高になってきた株式から他の資産クラスに資金が向かうのかは、後になってみないとわかりません。

ただ事実として、米国株は割高トレンドが続いていて、「金」は割安トレンドが続いています。ここは「金」の投資妙味と言えるでしょう。

投資妙味②:低金利時代は「金」に追い風

現在は世界中の金利が低下のトレンドにあります。ちなみに「金利=債券の利子率」の意味ですが、金利が下がると、株式の配当も連動して下がる傾向があります。

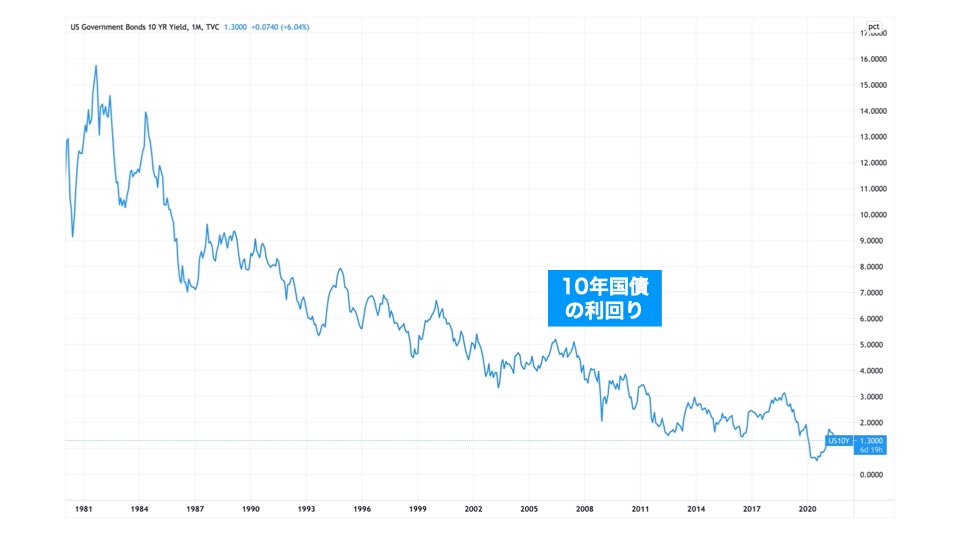

過去40年の10年国債の利回り(長期金利)の推移

過去40年の10年国債の利回り(長期金利)の推移「金」は利子や配当を産まないことが弱点だったわけですが、株式や債券の利回りが下がってくれれば、「金」の弱点は相対的に薄まっていきます。

金利が下がれば下がるほど、「金」の投資妙味が増すと考えられるでしょう。

債券のポジションを「金」がかっさらう可能性も?

低金利時代のしわ寄せは、債券にもっとも強く出るかもしれません。その代替として「金」に資金が向かう可能性があります。

債券は、償還の期限が決まっていて、将来返ってくる金額が決まっています。10年国債なら、10年間でもらえる利子と、10年後に返ってくる償還額は発行時点で決まっています。

青天井に価格が上がる株式や金と違い、債券は利子と償還金額がキャップになるので、それを超える価格にはなりようがないのです。

債券の価格は、金利と逆に動くのですが、もう金利が下がる余地はいくばくも残っていません。米国の10年国債の金利は1%を割るシーンも見られるようになりました。

これまでは、不況になると株式から引き上げられた資金が債券に向かい、債券価格が上がって、金利が下がるという一連の流れがありました。債券を持っていれば、不況時に資産を守ることができたのです。

しかしながら金利の底が見えてきてしまったので、債券価格の天井はもうそこまで来ています。そう遠くない将来、不況が起こっても、債券の価格が上がらなくなる可能性があります。

そうなったときに、債券の代わりに「金」に資金が流れる可能性は十分あるでしょう。ここにも「金」の投資妙味があります。

債券独特の用語を使ってしまったので、イマイチ何を言っているのかわからなかった人もいたかと。債券の基礎知識の記事にサッと目を通してもらうと、理解が捗ると思います。

投資妙味③:世界の負債が爆発するXデーは来るのか?

これはかなり先の話になるかもしれませんし、起こらない未来かもしれません。

あなたにも身に覚えがあると思いますが、日本や米国の国債がドンドン増えている状況に違和感を覚えたことはないでしょうか?借金を増やし続けることで成立している経済って、なんかおかしくない?と。

負債が増えていても、それと同じくらい成長しているのであれば、結果はイーブンです。企業が借金をしても、それと同じだけ利益を上げてくれるなら、何もおかしくないですよね。

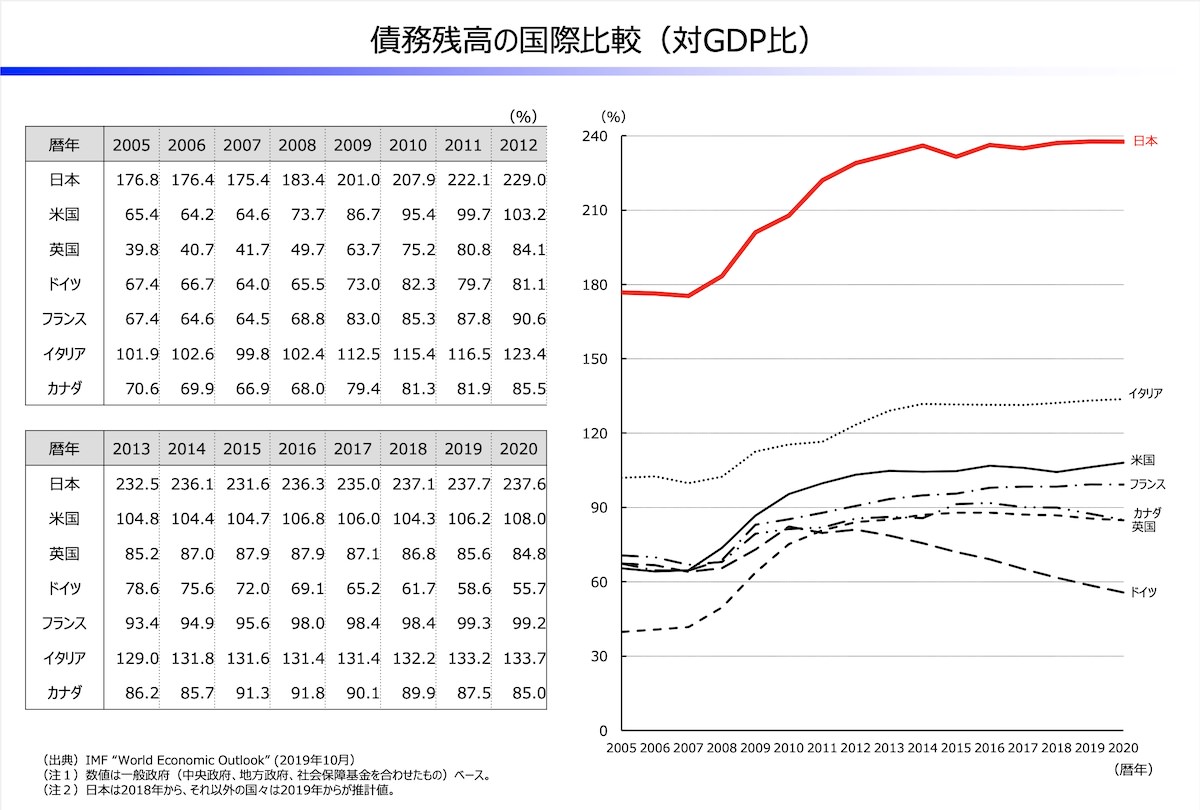

国におけるリターンは経済の発展であり、GDPが指標になります。次の資料は、「主要先進国の負債が、GDPに対して何%あるか?」を示しています。

日本が1番やばいわけですが、米国もGDP以上に借金をしており、借金の比率は増えていっています。これは借金よりも、得られるリターンの方が少ないということです。

ぬるま湯から少しづつ熱湯を注ぐように、ジワジワと債務が重くなっているので、見過ごされているかもしれません。この異常さに世界が気づいたときが、暴落のXデーになるかもしれません

そのとき、信用を失った株式や債券といったペーパーアセットは、大きく値下がりするでしょう。リーマンショックの比ではないレベルかもしれません。

そうなったときは、コモディティだけが価値を保ち、コモディティの中でもお金に近い「金」に資金が集まるはずです。

【おすすめはETF】「金」に投資する方法5選

さてそんな金に投資をする方法には、いくつか選択肢があります。

代表的な選択肢と、それぞれのメリット・デメリットを書いてみました。

| 選択肢 | メリット | デメリット |

| 現物(地金・金貨) | 金の現物が手に入る(気持ちだけの問題だが)。 | 一定以上の金額でなければ購入できない。保管コストなど、諸々手数料がかかる。 |

| 純金積立 | 少額から投資できる。 | 現物同様に、手数料がかさみやすい。 |

| 投資信託 | 少額から投資できる。現物は扱わないので、手数料が安い。 | 現物は基本手に入らない(気持ちだけの問題だが)。 |

| ETF | 投資信託よりさらに手数料が安い。 | 現物は基本手に入らない(気持ちだけの問題だが)。 |

| 先物・CFD | レバレッジ取引で、大きな利益をあげることができる。 | 短期トレーダーが使う手法なので、長期投資とは別物。初心者は手出し無用。 |

まず、もっともポピュラーなのは金の現物を持つという選択肢。バーや金貨で持つことになります。ただし金の現物には、色々とコストがついて回ります。

家におけば盗難のリスクが出ますし、金庫を借りればそれもコストに跳ねます。加えて、スプレッドという売買金額の差があります。購入する金額よりも、売却金額の方が低くなるので、実質的な損失となります。

純金積立は、少額から投資をしているだけで、現物投資とほとんど変わりません。ただし、現物を自分で管理しない選択肢を取れます(保管の手数料がいくらかかかりますが)。

個人投資家は「投資信託」や「ETF」で十分です。

投資家にとっての「金」の価値は、株や債券とは別の値動きをすることであったり、世界的なショックが起こったときの保険になることにあります。

キラキラして綺麗なことに価値があるわけではありません。となれば、わざわざ管理コストがかかる金の現物を持つ意味は全くありません。

詳細は割愛しますが、構造上、「投資信託」よりもコストが安くなる「ETF」がオススメです。

ビットコインは第2の「金」になるのか?

金投資の話から逸れるようで、関連のある話をします。実は暗号資産の「ビットコイン」は、「金」と似た性質を持っています。

暗号資産は、金と同じように特に何も生み出さず、何かの役に立つものではありません。しかしながら、市場参加者の総意の元で価値が形成されています。

ビットコインの特徴は、発行上限が2,100万枚と決まっていることです。ビットコインは金と同じく、「希少性」がある資産となっています。ここにビットコイン開発者の意図を感じますね。

ただし金は「希少性」と「歴史」の2つの特徴を備えていることで、今の絶対的な地位を築いています。歴史がないビットコインは、「金」の代替にはなり得ません。

我々が生きている間に、ビットコインの価値が0になる可能性はあっても、「金」の価値が0になることはないでしょう。この信頼の差はそうカンタンには埋まりません。

「金」の優先度が高いことは変わりませんが、「金」以外の選択肢にも触手を伸ばすとしたら、それはビットコインなのかもしれません。

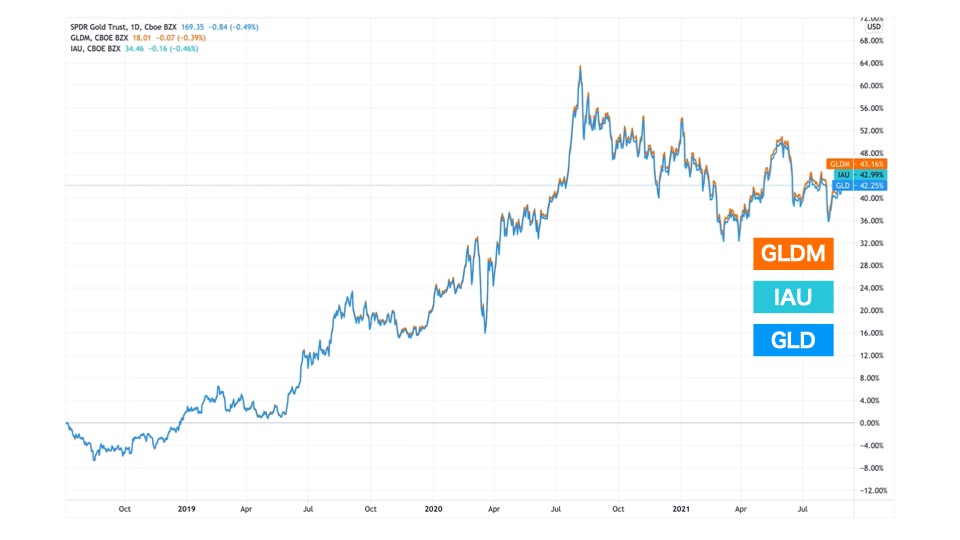

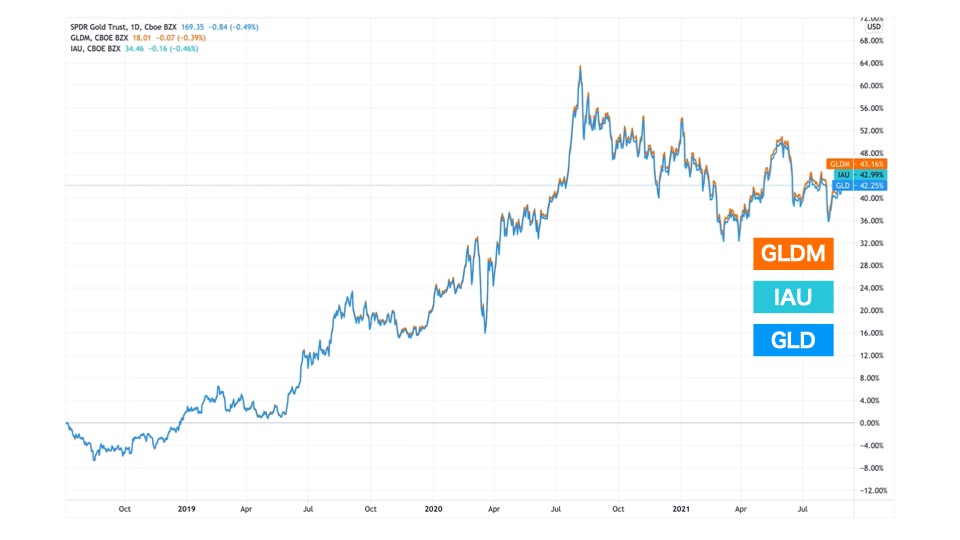

ゴールドETF「GLD」「GLDM」「IAU」を比較

金に投資できるETFは次の3つが代表的です。

| 運用会社 | ステートストリート | ステートストリート | ブラックロック |

| 商品名 | SPDR ゴールド・シェア | SPDR ゴールド・ミニシェアーズ・トラスト | iシェアーズ ゴールド・トラスト |

| ティッカー | GLD | GLDM | IAU |

| ベンチマーク | 金現物の価格 | 金現物の価格 | 金現物の価格 |

| 投資対象 | 金 | 金 | 金 |

| 配当利回り | 0% | 0% | 0% |

| 経費率 | 0.40% | 0.18% | 0.25% |

| 純資産総額 | 約580億ドル | 約45億ドル | 約290億ドル |

| 設定日 | 2004/11/18 | 2018/6/26 | 2005/1/21 |

*GLD参考サイト:ステートストリートHP

*GLDM参考サイト:ステートストリートHP

*IAU参考サイト:ブラックロックHP

値動きは完璧に一致しているので、どれを買っても違いはありません。

投資の世界では、同じ結果になるなら手数料が低いものを選ぶのが定石です。しかも金は配当がないので、手数料は純粋にコストになってしまいます。

となれば、経費率が低い「GLDM」にまず白羽の矢がたちますね。ただちょっと気になるのが、純資産総額の違いです。

「GLD」と「IAU」は歴史がある銘柄で純資産総額が大きくなっています。日々の出来高が大きいので、売買に困ることはありません。強制償還のリスクも低いでしょう。

「GLD」の少額版として後から出てきた「GLDM」は、規模の面では大きく劣っています。すごく少ないわけではないのですが…。

長期で保有したい金なので、安心を買う意味でも「IAU」が妥当な選択肢なのかもしれません。

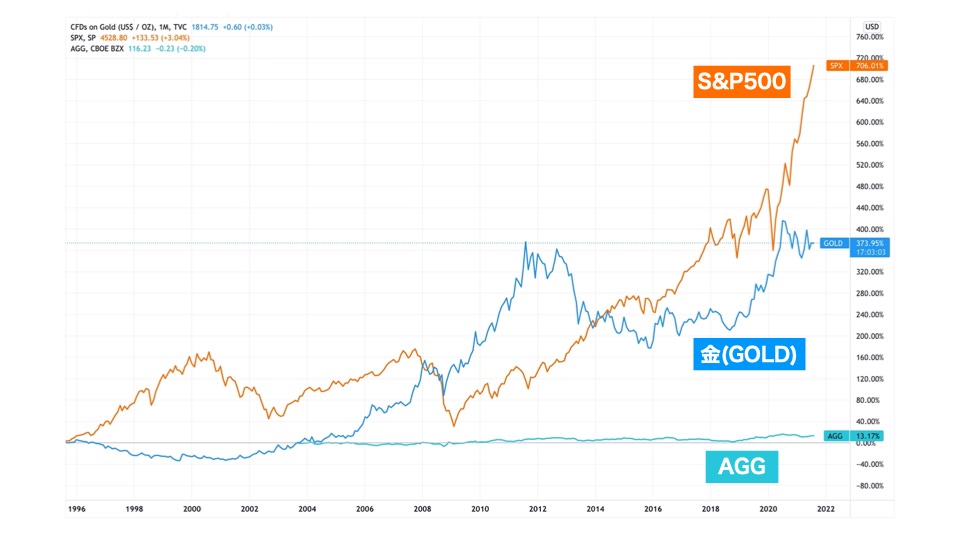

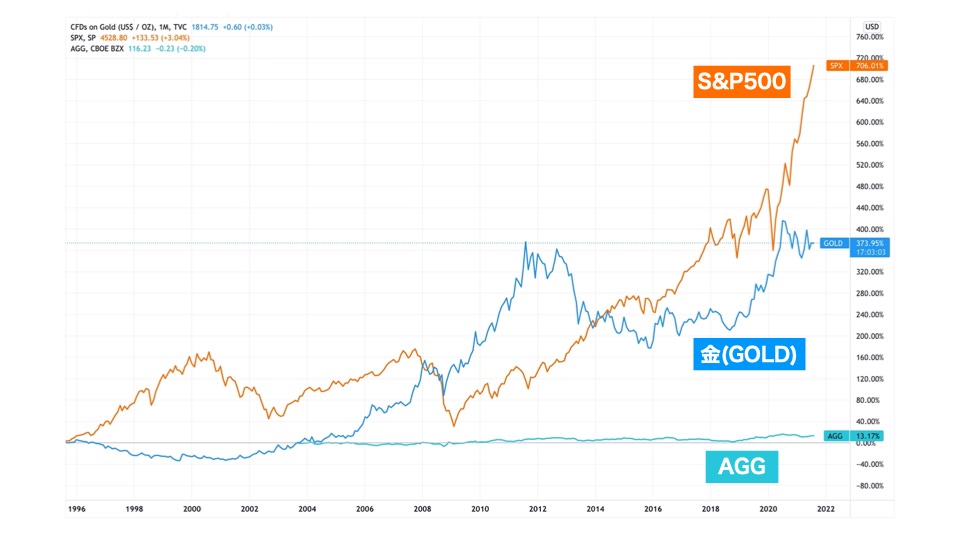

「金」のチャートを株式・債券と比べてみよう

まず金のチャート見てみましょう。単体で見てもよくわからないので、

- 金

- 株式:S&P500

- 債券:米国の債券ETF「AGG」

の3つで比較してみました。

実は「金」の値動きはかなり激しいことがわかります。なんとなく「金」は守りの資産なので、債券と同じようにマイルドな値動を連想してしまいますが、そうではありません。

リーマンショックの後で急上昇しているのは、世界的な金融危機により高まった不安で、資金が「金」へと流れ込んできた結果でしょう。

配当がない「金」はリターンが低いと思われがちですが、キャピタルゲインは大きく、年平均では10%近いリターンとなっています。

「金」を使ったポートフォリオのパフォーマンス

では実際に金を使ったら、ポートフォリオのパフォーマンスはどうなるのでしょうか?

試しに次のような、カンタンなポートフォリオで実験してみましょう。

【金なしポートフォリオ】

- 株式:50%(S&P500に連動するETF「SPY」)

- 債券:50%(米国の債券ETF「AGG」)

【金ありポートフォリオ】

- 株式:50%(S&P500に連動するETF「SPY」)

- 債券:35%(米国の債券ETF「AGG」)

- 金:15%(「IAU」)

結果は次の通りです。

| 金なし | 金あり | |

| 年平均成長率 | 7.80% | 8.51% |

| 標準偏差 | 7.57% | 8.21% |

| 最も伸びた年 | 19.84% | 21.27% |

| 最も落ち込んだ年 | -14.45% | -14.87% |

| 最大下落幅 | -24.76% | -23.40% |

| シャープレシオ | 0.89 | 0.90 |

| ソルティノレシオ | 1.37 | 1.44 |

「金」を入れたポートフォリオの方が、リターンが大きなっていますね。ダウンリスクはほとんど変わっていません。

ポートフォリオのパフォーマンスを図る指標である「シャープレシオ」と「ソルティノレシオ」に注目しましょう。どちらも高いほど優れています。

シャープレシオはほとんど同じですが、ソルティノレシオはボチボチ上昇しています。これは下方リスクを取らずに、リターンだけを上げることに成功していることを意味します。

勝因は、リーマンショック後に「金」が大きく値上がりしたことで、キャピタルゲインが大きかったからでしょう。

「シャープレシオ」と「ソルティノレシオ」の見方がピンと来なかった人は、解説記事をチェックしてみてください。ポートフォリオのパフォーマンスを見るのにとても便利です。

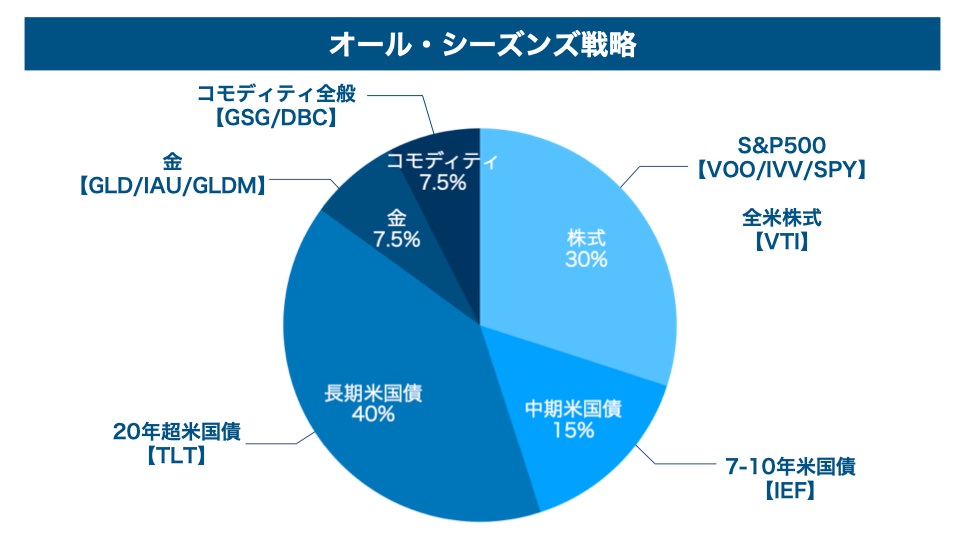

オールシーズンズ戦略でも採用される「金」

金への投資を推奨している大物投資家の一人に、レイ・ダリオ氏がいます。世界最大のヘッジファンド「ブリッジウォーター・アソシエイツ」のボスで、投資界隈ではカリスマ的な存在です。

そんなレイダリオ氏が、個人投資家に向けて推奨しているのが、「オール・シーズンズ戦略」です。以下のポートフォリオで構成されます。

オール・シーズンズ戦略のポートフォリオ

- 株式(S&P 500など):30%

- 中期米国債(7~10年満期):15%

- 長期米国債(20~25年満期):40%

- 金:7.5%

- コモディティ:7.5%

オール・シーズンズ戦略は、あらゆる景気局面に対応して、リスクを最小限に抑えつつ、最大限のリターンをあげことを目的としています。

肝となるのは、異なる値動きの資産クラスへの分散投資。どれかの資産が弱いときは、他の資産がカバーするようにデザインされています。

気になる人は、オール・シーズンズ戦略の詳細記事もチェックしてみてくださいね。

「金」に投資しますか?しませんか?

今回は「金」に投資するときに知っておきたい情報をまとめてみました。フラットに書いたつもりですが、書きながら「金」の可能性を改めて感じた次第です。

なるべく「金」が大活躍するような事態にならないことが理想ですね。これからの世界が平和であれば、「金」が活躍する番は来ないかもしれません。

ですが数十年に一度は、歴史に名を残すような危機が起こっているのもまた事実でしょう。もしものときに資産価値を下げないためには、「金」を少量持っておくのが良いのかなと。

実際には、「金」は株式に匹敵するキャピタルゲインを出しているので、リターンを狙う投資対象としても十分正当化できるでしょう。

せっかくこの記事を読んでいただいたのであれば、配当や利子がないからと、あっさり切り捨てるのはもったいないです。

「金」のメリット・デメリットを理解して、バックテストでポートフォリオの良し悪しまで検証してみてからでも遅くないでしょう。

ぜひ、バックテストサイトの使い方を解説した記事を参考に、過去のパフォーマンスをチェックしてみてください。「金」を入れた方が数値が良くなることに気がつきます。