「あの株って割安だよね?」「あそこの株は割高だよ!」

巷でこんな話を聞いたことがあると思います。いったい何を持って割安・割高を判断しているのでしょうか?

なんとなく、決算情報を読める一部の人にしか、割安か割高は測れないと思われがちですが、実はそうではありません。誰でもカンタンに入手できる公開情報からチェックできます。

それが、株式の割高・割安を測る代表的な指標である「PBR」「PER」「PSR」です。

公開情報ということは、美味しい状況に誰でも気づけるわけです。もし明らかに割安な株が目の前にあったら、目ざとい投資家がすぐに見つけて買っていくでしょう。

結果として、即座に割安感がなくなるまで価格が上がるので、「PBR」「PER」「PSR」を使って、短期で儲けるのはほぼ不可能です。

ただ中長期の目線であれば、個人投資家でも儲けるチャンスは十分にあります。

この記事では、

- 「PBR」「PER」「PSR」の意味

- 割安・割高の目安

- 「PBR」「PER」「PSR」を確認する方法

を解説しています。

投資の裏技的な話ではありませんが(というよりそんな美味い話はないんですが)、投資における原理原則に近い基本的な知識なので、間違いなく知っておいた方が良いです。

【まずはざっくり】PBR・PER・PSRの概要

PBR、PER、PSRは、それぞれ次の意味があります。

| PBR | PER | PSR | |

| 正式名称(英) | Price Book-value Ratio | Price Earnings Ratio | Price Sales Ratio |

| 正式名称(日) | 株価純資産倍率 | 株価収益率 | 株価売上高倍率 |

| 得意な銘柄 | バリュー銘柄 | バリュー銘柄 | グロース銘柄 |

| 見方 | 低いほど割安 | 低いほど割安 | 低いほど割安 |

いずれも、今の株価が妥当なレベルなのかを示す指標です。

PBR・PER・PSRは当てにならない?

実際にPBR・PER・PSRを見てみると、すぐに割安に見える株が見つかると思います。じゃあ、それに投資したらサクッと儲かるかというと、そうではありません。

株式投資の世界には、「効率的市場仮説」という考え方があります。株価には、その時点で入手可能な情報が全て織り込まれており、他の投資家を出し抜いてリターンをあげることはできないという説です。

同じ業界で、同じような業績の企業が2つあるとしましょう。

もしPERに差があれば、割安な株を見つけた目ざとい投資家達は、即座に買いに走ります。あっという間に株価は妥当な金額に修正されるでしょう。

つまり割安な株が見つかったとしたら、その銘柄は何かしらの理由で、投資家にとって安いことが正当化されているということ。

例えば、斜陽業界で将来の成長が期待できないとか、何かしら大きな不確実性(規制強化でビジネスが縮小しそうとか)を抱えていたりといった具合です。

そんな銘柄をサッと拾い上げたところで、リターンは得られません。落ち目の株を掴む結果に終わってしまうでしょう。

ただ割安であるという事実はあるので、投資妙味はあると言えます。株価が上がらない要因を突破することができれば、大きなリターンを挙げられるでしょう。

そういう意味では、あなたが将来性を信じられる銘柄に対し、中長期で腰を据えて投資をするなら、PBR・PER・PSRは依然として有効です。

PBR・PER・PSRの調べ方

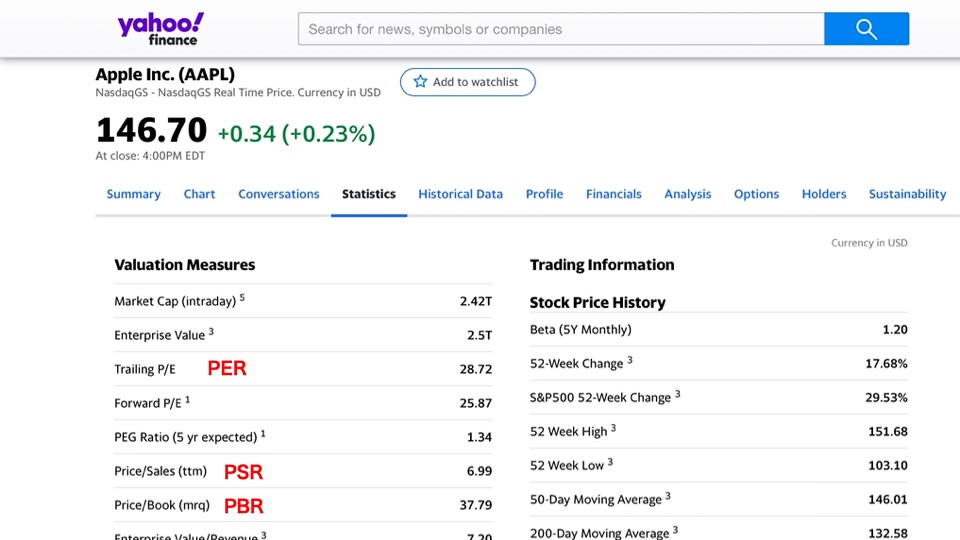

企業の財務諸表から引っ張ってこれる情報で計算できますが、「Yahoo!Finance(米国版)」を使えば一発でチェックできます。

個別株の確認方法

個別株の場合は、「statistics」からチェックできます。

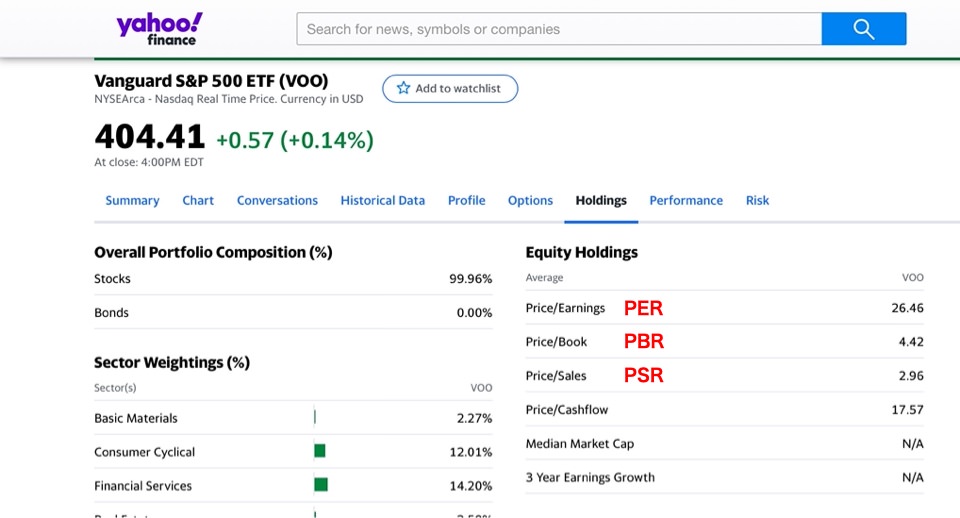

ETFの確認方法

ETFの場合は、「Holdings」より、ETFに含まれる銘柄の平均値をチェックできます。

PBR(Price Book-value Ratio):株価純資産倍率

PBRとはPrice Book-value Ratioの略。日本語では「株価純資産倍率」と呼びます。

和名の通り、現在の株価が、1株当たり純資産(BPS:Book-value Per Share)の何倍かを示しています。

計算式は次の通りです。

PBR(株価純資産倍率)

=株価 ÷ 1株あたり純資産(BPS)

PBRが端的に示しているのは、その銘柄の「解散価値」です。

PBRが1倍であれば、株価と1株あたり純資産(PBS)が同額ということ。その企業が解散したときに、投資したお金がそっくりそのまま戻ってくるという意味です。

PBRの目安は「1倍」未満なら割安

このような計算方法から、PBRは低いほど割安になります。

PBRのざっくりとした目安は、

- PBRが「1倍」を超えたら割高

- PBRが「1倍」未満なら割安

となります。

ただしPBRが1倍を超えることは、ままあります。

例えば、創業期から日が浅い企業は、借金で資金調達している割合が多い傾向があります。借金が多いと、分母の純資産が小さくなるので、PBRは高くなりがちです。

あくまで1倍は一つの見方の目安で、相対的に見ていく必要があるでしょう。もしとある市場で平均的なPBRが3倍なのであれば、2倍の株は割安ということになります。

PBRの例:米国株と新興国株

PBRを使って、大局的な投資妙味を考えてみたいと思います。

実は新興国株より米国株の方が、全体的にPBRが高めになっています。この結果は新興国株が割安で、米国株が割高と見ることもできます。

| 銘柄 | PBR(株価純資産倍率) |

| 米国株(VOOより) | 4.42倍 |

| 新興国株(VWOより) | 2.07倍 |

実際には、多くの投資家が米国株は高いPBRでも構わないと思って、この結果に落ち着いています。政治も経済も整備された米国と、カントリーリスクを抱えた新興国は、同じ土俵には立っていません。

今後新興国の社会システムが大きく発展すれば、ホントに割安になるかもしれませんね。新興国の未来を信じられるなら、中長期の新興国投資には投資妙味があります。

現状はPBRのズレが公然となっているので、現時点では判断できません。日頃から推移を観察して、数値の肌感覚を持っておき、変化があったときが売買シグナルになるでしょう。

PER(Price Earnings Ratio):株価収益率

PERは、Price Earnings Ratioの略。日本語では「株価収益率」と呼びます。

ちょっと取っ付きづらい字面ですが、意味するところは、株価に対し、1株あたりの利益(EPS:Earnings Per Share)が何倍かを示しています。

計算式は次の通りです。

PER(株価収益率)

=株価 ÷ 1株あたりの利益(EPS)

PERが示しているのは、その銘柄から得られる年間リターンに対し、株価が何倍になっているのかということです。

ざっくり言えば、株式とは利益を株主に配分するシステムです。PERは理論上、「その銘柄に投資した資金を回収するまでにかかる年数」を表していると言えます。

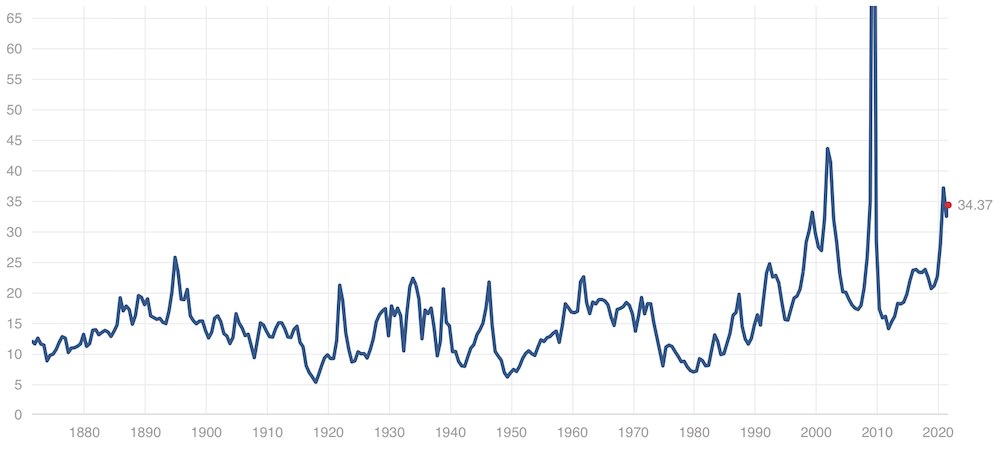

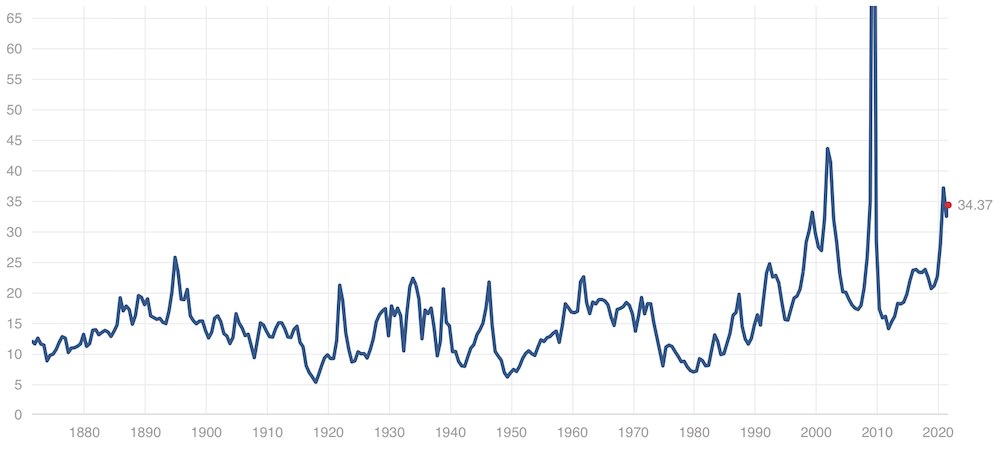

PERの目安は「15倍」未満なら割安

日本企業では、PERは大体「15倍」が平均とされています。低いほど割安となります。

- PERが「15倍」超なら割高

- PERが「15倍」未満なら割安

となります。1990年頃の日本株は、PERが「80倍」まで行っていたので、バブルを見る指標としても使えます。

ただPERも投資する市場によってまちまちなので、それぞれの市場の中で相対的に見ていくべきものです。

「バリュー銘柄」には使えるが、「グロース銘柄」には使えない

PERは株価の割安・割高を測る指標としてはもっとも一般的です。

ただし計算式上、利益を出している企業にしか使えないという弱点があります。そのため「グロース銘柄」の分析には使えません。

成長の真っ只中にあり、これから株価が大きく伸びる「グロース銘柄」は、稼いだお金を事業に再投資するので、利益がほとんど残りません。必然的にPERは超割高になります。

| 銘柄 | PER(株価収益率) |

| Netflix | 54.92倍 |

| Amazon | 55.98倍 |

| Tesla | 356.88倍 |

PERで評価できるのは、「バリュー銘柄」になります。バリュー銘柄とは、出している利益の割には株価が安い(要はPERが割安な)銘柄のことです。

利益が多いということは、すでにビジネスモデルが完成していて、事業への再投資が必要ないということ。バリュー銘柄の多くは、伝統的な大企業であることが多いです。

グロース株の方が爆発力があるので、当たった時のリターンははるかに大きくなります。PERを駆使したバリュー株投資は、じっくり長い時間をかけて資産を増やす方法と言えるでしょう。

なおバリュー株とグロース株のより詳しい違いは、バリュー株&グロース株の解説記事をチェックしてみてください。投資の目的によって、どちらを選ぶか変わってきます。

PERの例:米国株と新興国株

PERを使って、大局的な投資妙味を考えてみたいと思います。

先ほどと同じく、米国株と新興国で比較してみましょう。

| 銘柄 | PER(株価収益率) |

| 米国株(VOOより) | 26.46倍 |

| 新興国株(VWOより) | 16.44倍 |

米国は徐々にPERの水準が上がっていっています。割高とも思えますが、世界中の投資家がこれを許容しているとも取れます。

ただPERが上がっているということは、投資家が資金を入れるペースより、企業が利益を上げるペースが遅れているということです。

永遠にPERが上がり続けるとは考えづらく、いつかは割高感が強まった米国株から、新興国へ投資マネーが流れる日が来るかもしれません。

こちらも日頃から数字の肌感覚を養っておきたいところです。

PSR(Price Sales Ratio):株価売上高倍率

PSRは、Price Sales Ratioの略。日本語では、「株価売上高倍率」と呼びます。

字面からも想像できる通り、時価総額が、その企業の年間売り上げの何倍かを示しています。

計算式は次の通りです。

PSR(株価売上高倍率)

=時価総額 ÷ 年間の売上高

PSRの目安は「0.5倍」未満なら割安

一般的には、

- PSRが「20倍」超なら割高

- PSRが「0.5倍」未満なら割安

と言われています。結構開きがあるのは、業種によって売上高の持つ意味が変わってくるからです。

原価の割合が大きい小売業と、原価があってないようなネット広告事業では、売上高の意味が変わってきます。同じ売上高なら、より大きな利益につながる後者の方が高い評価になります。

これも米国なら米国の株式市場内で、特定の業種であればその業界の中で、相対的に判断しましょう。

「グロース銘柄」には使えるが、「バリュー銘柄」には使えない

PSRは、PERでは適正株価を測れない「グロース銘柄」の分析に使います。

本来株式とは、企業の利益を「配当」として配るためのシステム。配当は企業の利益から出るので、利益額を基準に考えるPERの方が信憑性のある指標です。

しかしながら、利益を出さずに事業の成長を重視する「グロース銘柄」にPERの計算式を当てはめると、あり得ないレベルの割高になってしまいます。

なので、しょうがないからPSRを使うのです。PERでは法外な数値が出た銘柄も、PSRなら妥当な範囲の数字になっています。

| 銘柄 | PER(株価収益率) | PSR(株価売上高倍率) |

| Netflix | 54.92倍 | 8.50倍 |

| Amazon | 55.98倍 | 3.67倍 |

| Tesla | 356.88倍 | 16.01倍 |

*この中で見ると、Amazonが割安に見えるかもしれません。ただAmazonは小売の売上高が大きいので、必ずしも他の2つより割安とは言い切れません。

ただ現代は、伝統的な成熟企業よりも、新興ハイテク企業(つまりグロース株)が時価総額ランキングの上位を占める時代です。

今後の株式市場は、PSRを使った方が妥当な判断ができるかもしれません。逆に、バリュー株が上位になっている国の株式市場は、リターンが劣後してしまうかもしれませね。

バリュー株とグロース株のリターン違いは、バリュー株&グロース株の解説記事をチェックしてみてください。長期ではグロース株に軍配が上がります。

まとめ:「将来性 × 割安」で銘柄を選ぼう

今回は、株価の割安・割高の指標となる「PBR・PER・PSR」を紹介しました。

改めて振り返りましょう。

| PBR | PER | PSR | |

| 正式名称(英) | Price Book-value Ratio | Price Earnings Ratio | Price Sales Ratio |

| 正式名称(日) | 株価純資産倍率 | 株価収益率 | 株価売上高倍率 |

| 得意な銘柄 | バリュー銘柄 | バリュー銘柄 | グロース銘柄 |

| 見方 | 低いほど割安 | 低いほど割安 | 低いほど割安 |

| 割安の目安 | 1倍未満 | 15倍未満 | 0.5倍未満 |

ただし株式市場では、年がら年中相場を見ることを仕事にしている人がたくさんいます。割安な株は立ち所に買われてしまい、即座に適正価格に収束するでしょう。

個人投資家が市場を出し抜いてリターンをあげるのは、事実上不可能。いま割安な株は、安くなるべくして安いのです。

ただし長い目で見たらそうではないかもしれません。今は市場から評価されていない業界、あるいは国、あるいは企業でも、この先に化ける可能性は大いにあります。

ただし世間一般に将来性が認知されていたら、株価にはすでに織り込まれています。「世間のマジョリティは期待していないけど、あなたは未来を信じている」が条件になるでしょう。

なおこの手の実体経済の数字を使って、株価の割高や割安を分析する手法は、全般的に「ファンダメンタル分析」と呼ばれています。

決算書の内容から、マクロ経済の動向、政治ニュース、技術の発展など、分析の対象は幅広く、プロでなければ判断は難しいかもしれません。(実際にはプロでも不可能と思われる)

ただ米国株や日本株といった大きな括りで、割高・割安を見分けるだけなら、いくつかヒントになる指標があります。

代表的なファンダメンタル指標の紹介記事を参考にしてみてください。インデックス投資であれば、コレらの指標を見ているだけでもリターンが上がるかもしれません。