投資信託の分配金には、「普通分配金」と「特別分配金」の2種類があります。後者の「特別分配金」は、あなたの資産を奪う悪の手先です。

しかもタチが悪いことに、この特別分配金は、ちゃんと意識している人でないと見過ごしてしまう恐れがあるのです。中でも毎月分配の投資信託は結構危ないかも…。

この記事では、

- 特別分配金とは何か?

- なぜ特別分配金は悪なのか?

- 特別分配金の見分け方

を解説しています。

投資信託をしている人は、自分のポートフォリオから特別分配金が発生していないかチェックしてみてください。

これから投資信託を始めようとしている人は、この記事のチェック方法を使って、特別分配金が出てしまう投資信託を回避しましょう。

特別分配金=元本の払い戻し

これからこき下ろそうとしている「特別分配金」とはそもそも何かを触れておきましょう。

まず投資信託には「分配金」という、株式でいうところの配当のようなものがあります。分配金は、その投資信託の決算期に現金で支払われます。

分配金の原資は、結局のところ投資信託の資産です。預けている資産の一部を取り崩して現金化していることになります。

この分配金には2種類あって、

- 元本を上回った利益から受け取る「普通分配金」

- 元本を取り崩して受け取る「特別分配金」

があります。

普通分配金は、投資で得た利益となり、約20%が税金で差っ引かれます。一方で特別分配金は、利益ではないので非課税です。

ちなみに投資信託の運用会社は、「今回は特別分配金を出したんで、よろしくね〜」と連絡などよこさないので、勝手に支払われています。

なぜ元本を取り崩してまで特別分配金が支払われるのか?

特別分配金は非課税なので、ある意味預けたお金がそのまま帰ってきているだけ。増やしてもらうために預けたお金が勝手に帰ってくるわけですから、違和感はありますね。

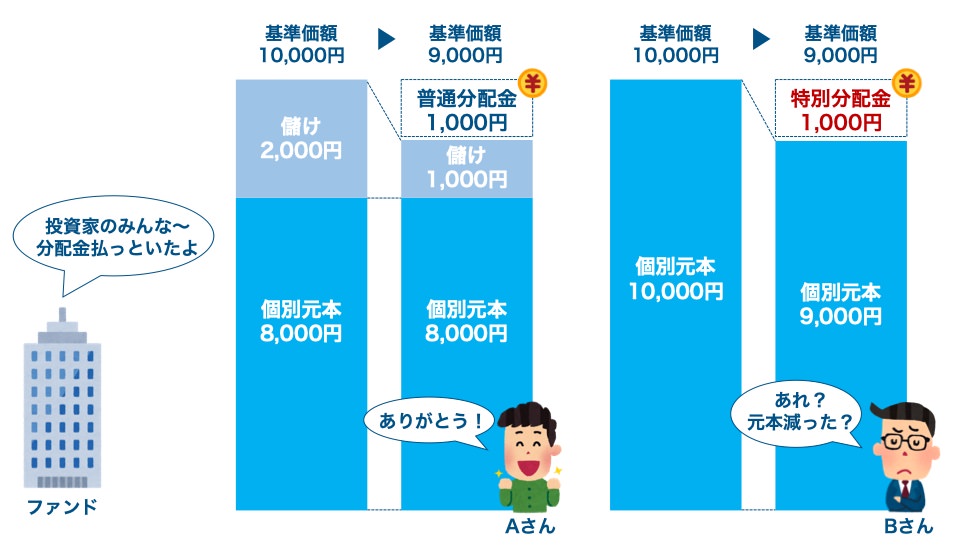

例えば、1万口あたり1,000円の分配金を支払う投資信託があったとしましょう。

ただ購入したタイミングによって1口あたりの価格が異なるので、

- Aさん:8,000円で1万口買った

- Bさん:10,000円で1万口買った

という状況が起こり得ます。(というか普通によくあることです)

基準価額が10,000円のときに1,000円の分配金を払うとなると、

- Aさんは利益から支払われるので「普通分配金」

- Bさんは元本から支払われるので「特別分配金」

ということになりますね。

ファンド的には、投資家みんなに分配金を平等に支払うためということになっています。「特別分配金は税金かからないし、損ではないでしょ」ってな感じですね。

実際にはこれは方便で、投資家は損を被っています。投資家は定期的にお金を払って欲しいわけではなく、資産を増やして欲しいんです。

高い分配金を謳いながら、シレッと特別分配金で元本を取り崩しているファンドは、現金で釣って不勉強な客を集めているとしか思えない顧客ニーズを尊重しているとは思えません。

特別分配金が「悪」な理由

と感じた人もいると思います。特別分配金がなぜ悪手なのかを解説していきましょう。

悪な理由①:手数料分は実際に損している

投資信託には、いくつか手数料があります。一覧にすると次の通りです。

| タイミング | 手数料 | 説明 |

| 購入時(一時) | 販売手数料(ロード) | 投資信託を購入したときにかかる手数料。購入金額に対し一定の%が徴収される |

| 保有中(毎年) | 信託報酬 | 資産額に対し、毎年一定の%で徴収される手数料 |

| 売却時(一時) | 信託財産留保額 | 投資信託の換金時に、資産額から一定の%で差し引かれる手数料 |

| 解約手数料 | かからない場合が多いが、一部の投資信託は、換金時に別途手数料を徴収する |

このうち、預けた資産に対し年率でかかる「信託報酬」は、どの投資信託にも必ずあります。

特別分配金を出すようなファンドは「アクティブファンド」なので、おそらく1%以上の信託報酬をとっていると思います。(ちなみに「インデックスファンド」なら、0.1〜0.2%くらいです)

100万円を投資している人は、年間1万円をファンドに支払った挙句、その一部が勝手に返金されているのです。販売手数料がある場合は、プラスで買い付け時にも手数料を差っ引かれています。

手数料を差っ引いたのに、「非課税でお金返すから損してないでしょ?」は通らないかなと思います。

悪な理由②:複利で儲ける機会を奪われる

手数料は実際に損をしていますが、こちらは将来の機会損失につながる話です。

投資信託は、株式のようにリアルタイムで売買できないので、必然的に中長期の投資になります。投資期間が長くなればなるほど、雪だるま式に資産が増えるのは、複利効果があるからです。

複利とは、金利にもさらに金利がつくこと。100万円に10%の金利がついたら、1年後は110万円で、2年後は121万円になります。10年、20年と長くなるほどに暴力的なリターン差が生まれます。

複利効果を生かすためには、投資で得た利益をさらに投資に回さなければなりません。そのため分配金はなしか、そのまま再投資に回す方が、資産形成上は正しい選択になります。

百歩譲って儲けた分から分配金を出しているなら、資産が減ることはなく(一時的に評価額が下がって減ることはありますが)、将来さらに資産を増やす芽は残っています。

ですが元本を取り崩してしまっては、もう目減りするだけ。将来儲けるための芽はどんどん刈り取られていきます。

特別分配金の投資信託の見分け方はあるのか?

そんなわけで、特別分配金を支払う投資信託は避けた方が良いでしょう。

ですが、ファンドは特別分配金を払っているかを親切に教えてくれないので、投資家自身が気づいて避けなければなりません。

その方法を4つ紹介します。

見分け方①:運用報告書にヒントがある

投資信託には、商品を説明する「運用報告書」があります。ネットでいくらでも閲覧できるようになっています。

「運用報告書」には直近の分配金の履歴が載っていますが、それが普通分配金なのか、特別分配金なのかはわかりません。

前章の通り、投資したタイミングにより、利益が出ている人もいれば、損失が出ている人もいます。そちらの分配金になるかは、人によって異なるので、書面に書きようがないのです。

運用報告書の中には、「分配金再投資基準価額騰落率」が載っています。これは分配金を支払わずに再投資したら、何%のリターンになっているかを示す指標です。

実際には分配金は支払っているので、この数字は実際のリターンを示してはいないのですが、少なくとも継続的にこの%以上に分配金を出していたら、黄色信号かなと思います。

実際に運用報告書を見てみよう

サンプルを見てみましょう。これはとある投資信託の運用報告書からの抜粋です。

分配金の利回りは「期間分配金合計÷基準価額」で求められます。

計算してみると次のようになっていました。

| 2016年 | 2017年 | 2018年 | 2019年 | 2020年 | |

| 分配金利回り | 0% | 17.0% | 18.1% | 11.1% | 17.5% |

| 分配金再投資基準価額騰落率 | 0.6% | 24.2% | 4.8% | 22.2% | 25.5% |

このファンドはかなり高い分配利回りですが、概ね儲けた分から分配金を出しているに見えます。(ちょっとリターンが高すぎて不安になりますが)

参考程度にしかなりませんが、多額の資金を入れるならチェックしておきたいですね。

見分け方②:分配金の明細を見る

すでに投資信託を買っている人は、分配金を受け取ったら「支払い通知書」が届くはずです。ネット証券なら、サイト上で過去のものが閲覧可能です。

もし儲けから支払われる普通分配金であれば、「所得税+住民税=約20%」が必ず源泉徴収されています。源泉徴収されていなければ、特別分配金が支払われていることになります。

見分け方③:毎月分配は危ない

絶対ではないのですが、毎月分配のファンドはその時点で黄色信号です。

株式市場は、最終的には右肩上がりに上がっていきますが、年単位で落ち込む場合もあります。そうなったときでも分配金が保証されている時点でお察しです。

特別分配金を出してもやむなしな運用をしていると言っているようなものですから。

見分け方④:分配金なしのファンドは見分けられる

逆に分配金を出していないファンドは簡単に見つけられます。運用報告書を見ても良いですし、証券会社のサイトからも一覧で見れます。

SBI証券の場合は、「TOP > 投信 > 銘柄検索・取扱一覧 > 分配金情報」を見てみましょう。

分配金が0になっていたら、そのファンドは分配金を支払っていないということです。分配金を出していなければ、特別分配金も絶対に出ていません。

最後に:分配金って必要?

今回は、投資信託の分配金の中でも、悪名高い「特別分配金」を取り上げてみました。

投資元本に手をつけた「タコ足分配」は、やっちゃいけないご法度だと思います。大切なお金を信じて託すわけですから、見えづらいところで投資家の利益を逸する行為はいかがなものかと。

そもそも分配金は必須ではなく、再投資してくれた方が複利が効いてパフォーマンスが良くなります。分配金は出さずに、必要なときに取り崩す方が理にかなっています。

分配金はなしか、あっても自動再投資が良いと思います。真っ当な儲けから出る普通分配金であっても、都度税金がかかるので投資効率は悪くなります。

やっぱりおすすめは、そのような悪どいことはせず、手数料も安いインデックス投資です。実際のところパフォーマンスはこちらの方が期待できます。

インデックス投資の選び方は、「【FIRE民直伝】投資信託の選び方のポイント&オススメ銘柄【積立NISA・iDeCo・401Kにも!】」で詳しく解説しています。

優良銘柄も一緒に紹介しています。

また現金が定期的に欲しい人は、高配当ETFも検討してみてはいかがでしょうか?

「金の卵を産む「米国高配当ETF」一挙紹介!【SPYD・HDV・VYMだけじゃないぞ!】」では米国の高配当ETFを紹介しています。優良銘柄もありますよ。