ストキャスティクスは、「買われすぎ」や「売られすぎ」を判断するためのテクニカル分析です。売買するタイミングを見定めるのに使えます。

この記事では、

- ストキャスティクスとはなんぞや?

- ストキャスティクスの計算方法

- ストキャスティクスを使った売買タイミングの見分け方

を簡潔にまとめています。

特に計算方法については、なるべくわかりやすい言葉を使って説明しています。この手の分析は、計算方法を理解して使わないと事故の元。ぜひ計算方法までしっかり押さえておきましょう!

株や為替の売り時・買い時に悩んでいる人は、ぜひチェックしてみてください。

ストキャスティクスとは?

「ストキャスティクス(stochastics)」は、テクニカル分析の一つです。RSIと並んで、オシレーター系の中では代表的な存在です。

オシレーターとは「振り子」や「振れ幅」の意味で、投資の世界では、「買われ過ぎ」「売られ過ぎ」を判断する指標となっています。

基本的な使い方は、

- みんなが買いまくって高値のときに「売る」

- みんなが売りまくって安値のときに「買う」

という具合に、トレンドの終わりを予測して「逆張り」に使います。

ストキャスティクスには、

- 短期の線:%K

- 中期の線:%D

- 長期の線:Slow%D

の3種類の線があります。一般的にはこのうち2本を使って、買われすぎor売られすぎを分析します。

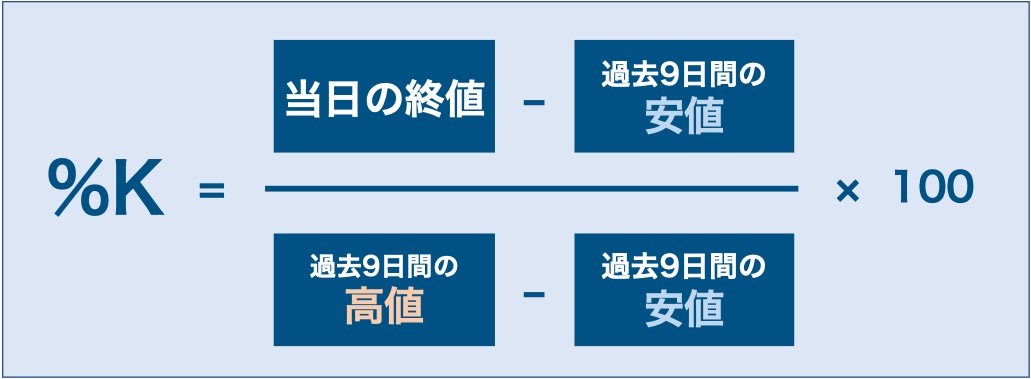

線その①:%K(パーセントK)

「%K」はストキャスティクスの基準になる線です。他の2つは%Kの線をなだらかにしただけ。というわけで、%Kの計算方法をしっかり押さえておきましょう。

計算式は次の通り。数値は0〜100で表されます。

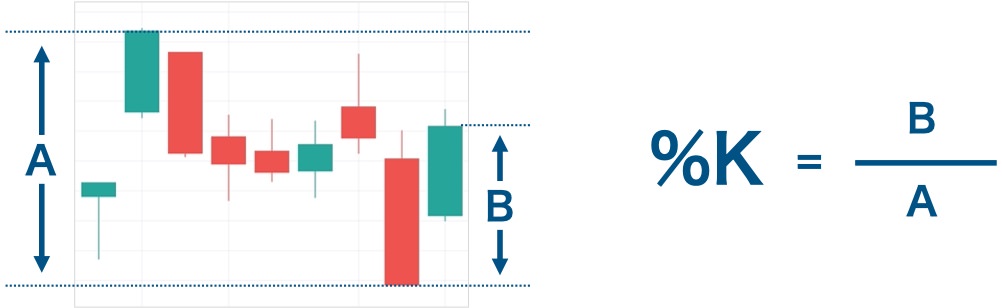

図示すると、次のようになります。

要は、「ここ9日間の高値に対し、今日の価格がどれくらいの位置にいるか?」を示しているわけです。数値が大きいほど上昇トレンドを示し、数値が小さいほど下降トレンドを示唆しています。

もし今日の価格が、ここ9日間の高値と同じなら、%Kは100になります。上限が100なので、高値を更新している場合も100になります。

逆に今日の価格が、ここ9日間の最安値かそれ以下になれば、%Kは0になります。

短期期間なほど早く売買シグナルが出ますが、ダマシ(シグナル通りに相場が動かない)も多くなってしまいます。長期投資で使うなら14でも良いでしょう。

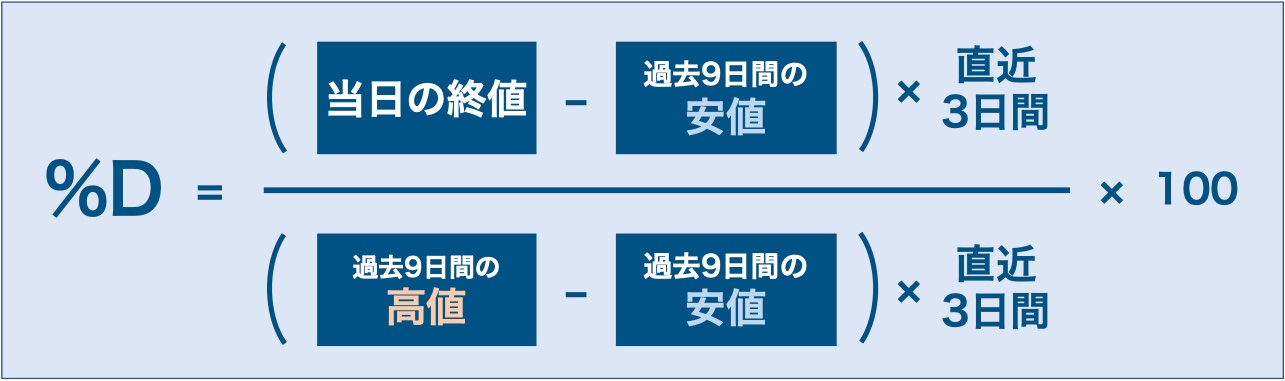

線その②:%D(パーセントD)

%Kは反応が早い反面、値動きに敏感に動いてしまうので、ダマシが多くなりがちです。%Kをなだらかにしたのが「%D」です。

計算式は次の通り。こちらも0〜100の値をとります。

カンタンに言ってしまえば、%Kを3日移動平均にしたものが「%D」です。必然的に%Kの線よりも、反応が遅くなり、線の傾きはなだらかになります。

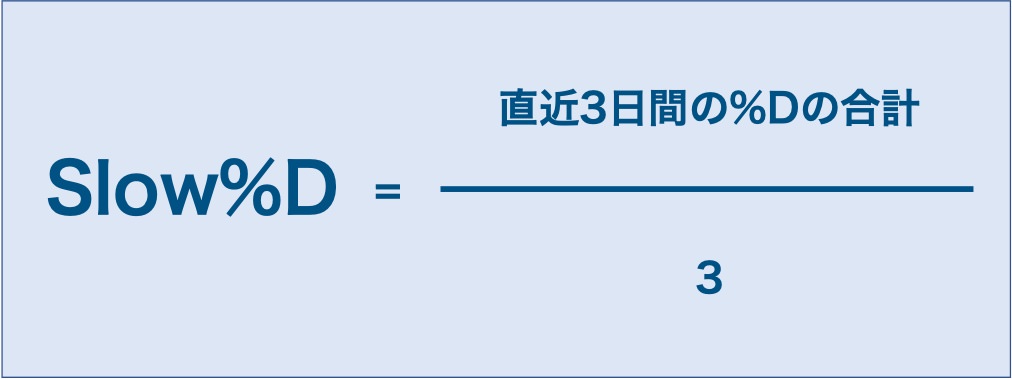

線その③:Slow%D(スローパーセントD)

%Dをさらになだらかにしたのが、「Slow%D」です。

計算式は次の通り。やはり0〜100の値をとります。

基準となる%Kを3日間で移動平均にしたものが%Dでした。%Dをさらに3日間の移動平均にしたものが「Slow%D」となっています。

ストキャスティクスの3種の線の中では、もっともマーケットの値動きに対する反応は遅くなりますが、ダマシは少なくなります。

ストキャスティクスの2つの使い方

ストキャスティクスには主に2つの使い方があります。

- ファストストキャスティクス

「短期の%K」と「中期の%D」の2本を使う

- スローストキャスティクス

「中期の%D」と「長期のSlow%D」の2本を使う

短期トレードでは、「ファストストキャスティクス」がよく使用されます。より早く売買シグナルが出ますが、ダマシも多くなります。

中長期のトレードや、短期でもより安全に行く場合は、「スローストキャスティクス」が好んで使用されます。

なお3種の線を同時に出せば両方見れますが、非常に見づらいので、普通は2本しか表示させません。

ストキャスティクスを使った売買シグナルの見分け方

それではストキャスティクスを使って、どのように売買タイミングを図るかを見ていきましょう。

ストキャスティクスの一般的な活用方法では、80と20を閾値にして売買タイミングを図ります。

- 80を超えたら買われすぎ:売りシグナル

- 20を下回ったら売られすぎ:買いシグナル

まず「中期%D」が閾値を超えたところでシグナルが出ます。実際には%Dが閾値を超えたところだと、タイミング的にちょっと早すぎることもしばしば。

「長期Slow%D」も追随して閾値を超えたら、より強いシグナルになります。

ただストキャスティクスの計算式上は、80に達しても直近高値にはまだ届いていません(直近高値まで到達すると100になるので)。

そんなわけで、80を超えてもしばらくは価格が上昇し続けるケースも多いでしょう。その場合は、80を超えてた線が下がり始めたときを「売りシグナル」とする方が、パフォーマンスは高くなります。

逆パターンも同様で、20を下回った線が上昇し始めたときを「買いシグナル」としても良いでしょう。

【注意】強いトレンド相場では機能しない

ストキャスティクスは価格上昇の天井や、下落の底を察知して、逆張りを仕掛ける使い方が一般的です。それが、「80以上で売る」「20以下で買う」といった話になっています。

この戦法が効きやすいのは、一定の価格の幅(レンジ)を行ったり来たりする「レンジ相場」です。レンジ相場の中では、ストキャスティクス通りに売買すれば、概ね逆張り戦法が功を奏します。

逆に上昇トレンドや下落トレンドになっているときは、ストキャスティクスは信頼できる指標にはなりません。ちなみにこれは他のオシレーター系指標でも同じ話になります。

上昇トレンドであれば、買われ続けていくので、ストキャスティクスは80以上で張り付いてしまいます。80になった途端に売ってしまっては、その後の値上がり分は機会損失になってしまいます。

下落トレンドの最中であれば、ストキャスティクスが20になった瞬間に買ったとしても、その後も価格は下がり続けてしまいます。結果的にはあまり安く買えなかったことになってしまいます。

というわけで、ストキャスティクス単体で売買タイミングを決めるのではなく、トレンド系のテクニカル分析(移動平均線やMACDなど)を併用することが大切です。

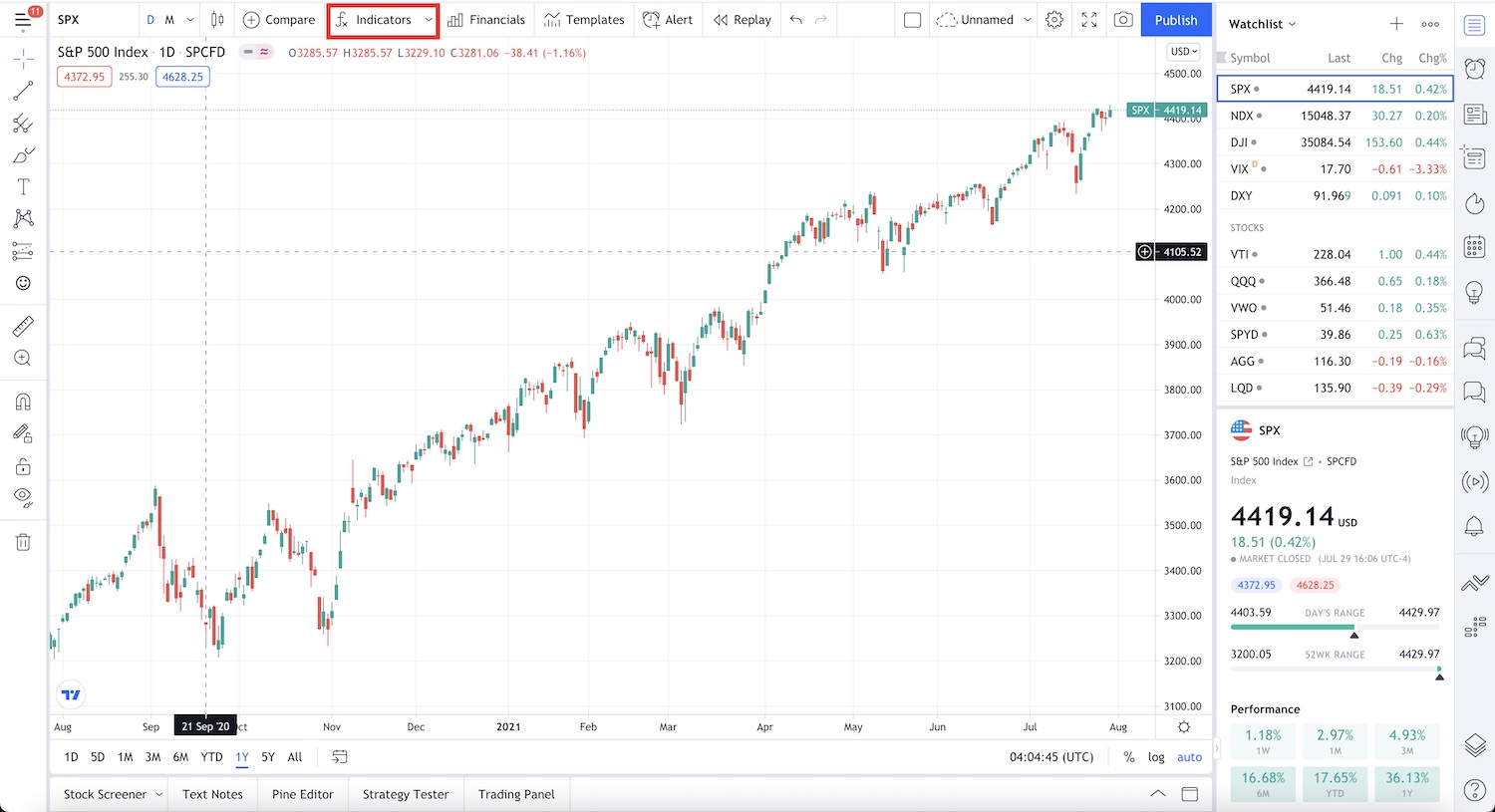

TradingViewでストキャスティクスを設定しよう

チャート分析には、「TradingView」というソフトがオススメです。めちゃくちゃ高機能なのに、無料でも使えます。(アカウント登録は必要!)

「TradingView」のインストールはこちらのページからどうぞ。

まずはじめに、画面上部の「Indicator」をクリックします。

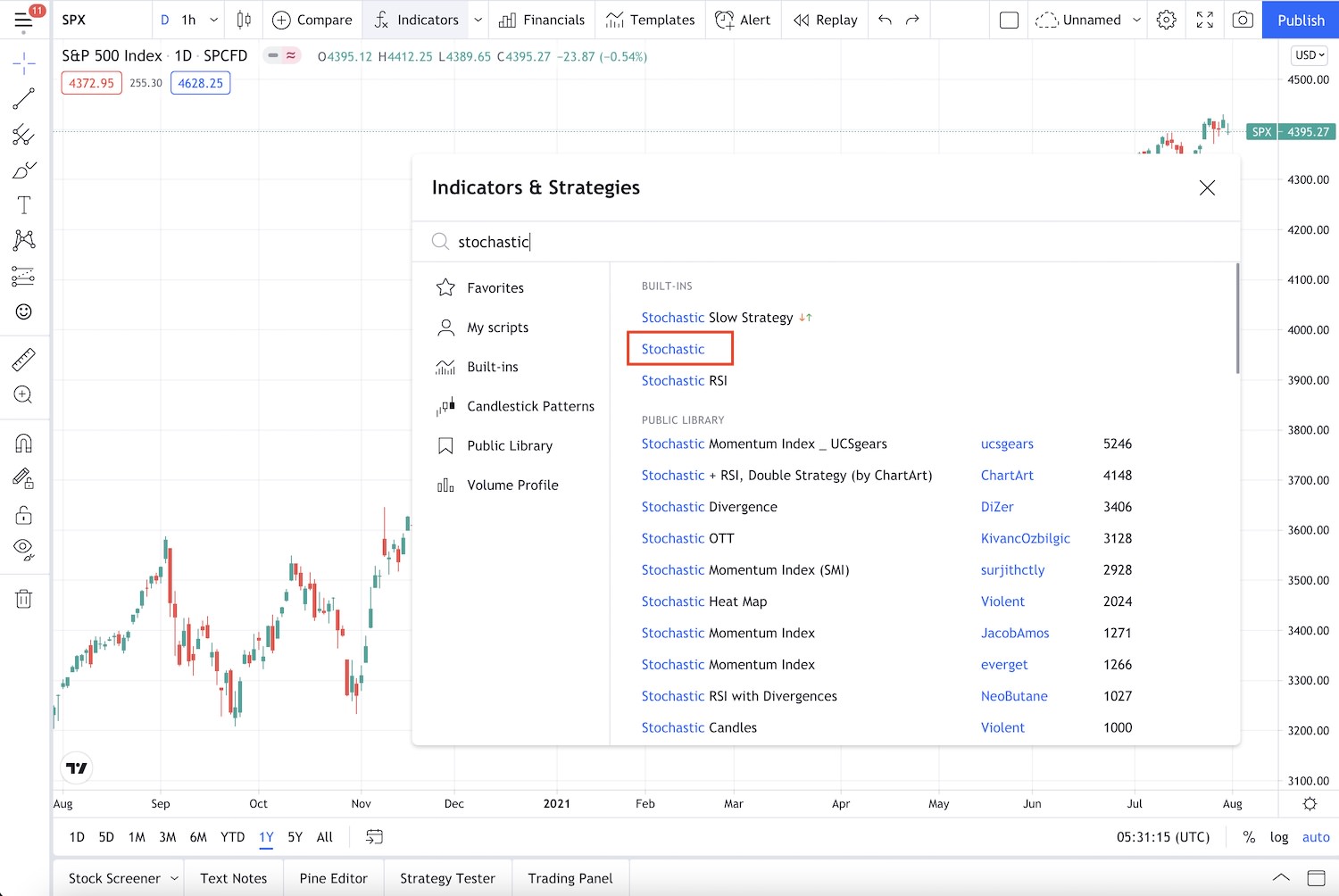

「Built-ins」の中にある、「Stochastic」を選びます。

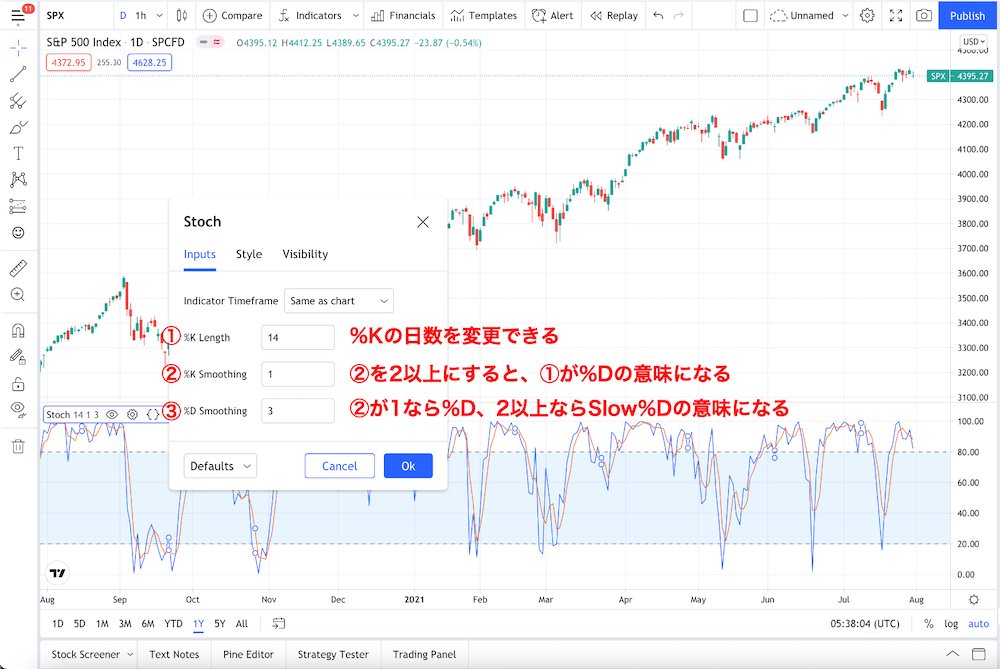

画面下半分にストキャスティクスが現れました。

デフォルトの設定は、「%K=14日間、%D=3日間」の「ファストストキャスティクス」になっています。

設定を変更する場合は、「Settings」の歯車マークをクリックします。

「スローストキャスティクス」に変更する際は、②のパラメータを「2以上」にします。一般論で言えば「3」を選びます。

長期投資なら「14・3・3」で設定するのが良いかなと思います。

ぜひ「TradingView」を使って、ストキャスティクスを設定してみましょう!

代表的なテクニカル分析は「【知らなきゃいつか損する】長期投資でもテクニカル分析が使える理由とオススメ分析」で解説しています。どれも長期投資でも使用できる代物です。