「いつ投資を始めれば良いか?」「最高の時期はいつか?」そう考えている人は多いと思います。

どんなタイミングであれ、いますぐ投資を始めるのが吉ですが、やはり良いタイミングというものは存在します。それが「金融相場」です。

金融相場の投資はイージーモードで、投資に絶対はないにしても、かなりかなり高い確率でいとも容易く高いリターンを上げられるでしょう。

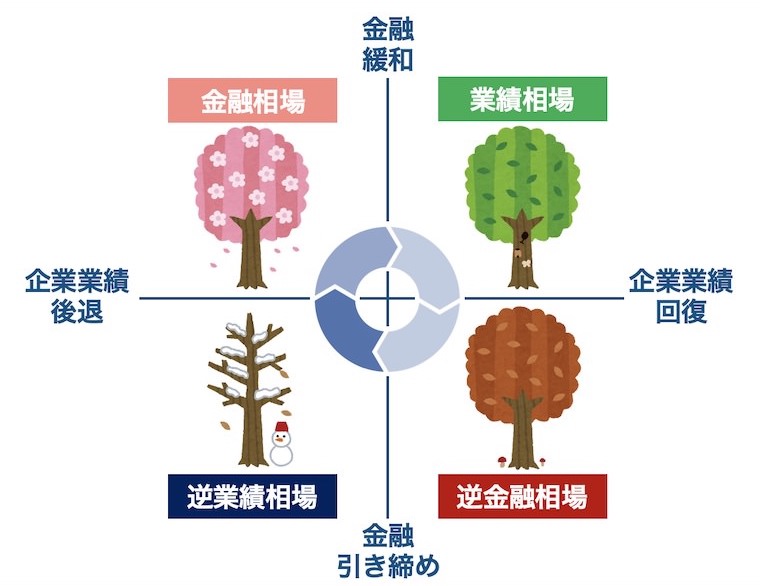

株式市場の相場は、「金融相場」「業績相場」「逆金融相場」「逆業績相場」の順番で回っています。

この記事では、4つの相場の特徴と、それぞれの相場での立ち回り方を解説します。それぞれの特徴を押さえることで、アクセルとブレーキを正しく踏み分けることができるでしょう。

投資を始めるなら金融相場が理想ですが、それ以外の時期で始める人が取るべき戦略についても触れています。ぜひ最後までチェックしてみてください。

相場には4種類ある

株式市場は、次の4つの相場がグルグルと循環しています。

| 相場の種類 | 景気 | 金融政策 | 株価 |

| 金融相場 | 悪い | 大幅緩和 | 全体的に上昇 |

| 業績相場 | 良い | 緩和→中立 | 業績の良い銘柄が上昇 |

| 逆金融相場 | 良い | 引き締め | 全体的に下落 |

| 逆業績相場 | 悪い | 引き締め→中立 | 業績の悪い銘柄が下落 |

順番は原則入れ替わりません(期間の長い短いはありますが)。上昇相場は必ず「金融相場」から始まり、次に「業績相場」がやってきます。

順番が同じということは、今がどの相場に位置しているのか分かれば、大雑把に「株価がこの先上がるのか、あるいは下がるのか」を予測することができます。

①金融相場

「金融相場」では、中央銀行の金融緩和によって、株価が大きく上昇します。年率20〜30%のリターンも十分にあり得ます。

まず、金融相場がやってくる最初のきっかけは、実体経済の落ち込み、つまり不景気です。不景気で企業業績が下がり、賃金が下がると、ますます需要が下がって不景気が加速します。

これを食い止めるのが中央銀行の仕事です。中央銀行は、通貨供給量を増やす「量的緩和」と「金利引き下げ」で景気を刺激しようとします。結果として市中は金あまりの状態になります。

余ったお金は企業の設備投資などに流れますが、それでも余った資金は株式市場に流入することになります。株式の銘柄数は有限なので、全体的に株価が大きく底上げされることになります。

金融相場の特徴:悪いニュースほど歓迎される

金融相場に見られる特徴的な現象として、次の2つが挙げられます。

- 株式市場全体でPERが上昇する

- 景気悪化のニュースでさらに株価が上がる

それぞれ見ていきましょう。

株式市場全体でPERが上昇する

株価の割安or割高を測る上でもっとも重要な指標が「PER(株価収益率)」です。

PER(株価収益率)

=株価 ÷ 1株あたりの利益(EPS)

PERとは、その企業の利益額に対して、株価が何倍大きいかを表しています。倍率が高いほど割高なので、「PER15倍」の銘柄よりも「PER30倍」の銘柄の方が割高となります。

金融相場では、株式市場全体でPERが上昇する現象が起きます。ダブついた投資マネーが分子の株価を押し上げると同時に、業績悪化で分母の利益が減るからです。

すでにPERが割高なのにも関わらず、さらに株価が上昇するのは、金融相場で見られる特異な現象です。

ちなみにPERの意味がいまいちピンと来なかった人は、PBR・PER・PSRの解説記事をチェックしてみてください。

景気悪化のニュースでさらに株価が上がる

「物価が下がった(つまり需要が下がっている)」とか「雇用が減った」という経済にマイナスなニュースは、普通に考えれば株価が下がる要因になるはずです。

ですが、金融相場における不景気ニュースは、株価を押し上げる要因になります。中央銀行の緩和政策が長期化し、ますます投資マネーがダブつくと予想されるからです。

逆に「物価が上がってきた」とか「雇用が回復した」といった景気の良いニュースは、金融緩和の縮小を予期させるため、むしろ株価を下げる方向に動きます。

さらに付け加えると、金融相場において株価に影響を与えるのは、マクロな要因が主になります。米国全体とか日本全体に関する各種統計情報や、金利や為替などですね。

金融相場の投資行動:強気でGO!

金融相場は、かなり高い確率でプラスのリターンが得られます。投資においてはもっともイージーモードな期間なので、リスクオン(株式に積極投資)のタイミングです。

株価の成り立ち上、金利下落時は高PER銘柄が有利になります。いわゆるグロース銘柄ですね。ハイテク株や小型株、新興企業株で高いリターンが期待できます。

またこれから来る好景気の恩恵を受けやすい景気敏感銘柄も良いでしょう。家電や車などが含まれる一般消費財セクターや、それを生産するための素材、資本財セクターなどの銘柄です。

②業績相場

金融相場の後、株価上昇の第2ステージとして訪れるのが「業績相場」です。金融相場とは異なり、企業の業績に基づいて株価が上昇していきます。

金融相場で中央銀行が行った緩和政策は、いくらかのタイムラグを経て実体経済に効いてきます。結果として、企業の業績が回復し始めた頃が、業績相場の始まりです。

基本的には引き続き、相場にとっては追い風ですが、金融相場ほどの爆発力はありません。市場全体が上がるというよりは、業績が良かった銘柄が市場を牽引する形になります。

業績相場の特徴:明るいニュースが増えてくる

業績相場に見られる特徴には、次の2つが挙げられます。

- PERの上昇が落ち着く

- 景気の良いニュースが増える

それぞれ見ていきましょう。

PERの上昇が落ち着く

企業業績の回復とともに、良い決算を出す企業が増えてきます。これはEPS(1株あたり純利益)が改善することを意味します。

PERの計算式の分母に当たるEPSが大きくなるので、PERの割高感は薄れていきます。

金融相場から業績相場へのステージ遷移に明確なサインはありませんが、各種銘柄のEPSの改善や、PERの落ち着きから業績相場への意向を察することになります。

景気の良いニュースが増える

業績相場の経済が回復基調にあるので、必然的に良いニュースが増えてきます。

「どこどこの企業が過去最高益を出したぞ!」なんて話が、よく耳に入ってくるようになるでしょう。

業績相場においては、マクロな要因よりも、個々の業界や企業に関するミクロな要因が重要になります。素直に決算が良かった銘柄が買われ、そうでない銘柄は買われません。

業績相場の投資行動:引き続きリスクオンだが、注意も必要

業績相場も株式市場は好調なので、引き続きリスクオン(リスクをとって株メインで投資すること)になります。

ただし、市場全体が上がるわけではないので、金融相場のようにどこに投資してもリターンが上がるわけではありません。企業の業績に関するニュースをキャッチアップして、業績好調な銘柄を選別しましょう。

業績相場の終幕を意識しよう

なお業績相場の後にやってくる「逆金融相場」では、中央銀行の金融引き締めにより、株価が下落します。

そうなる前の業績相場の終盤で、キャッシュポジションを厚めにしておくのが良いでしょう。

中央銀行の役割は、「物価の安定」と「雇用の安定」です。

経済ニュースでインフレ率や、雇用の拡大っぷりに注意を払いましょう。インフレが加速し、雇用も回復しているとなれば、金融引き締めは間近に迫っています。

経済ニュースで、テーパリング(お金を刷る量を減らすこと)や利上げの話題が増えてきたときは要注意です。そろそろ引き締めが来る心構えと、キャッシュの準備をしましょう。

③逆金融相場

業績相場で過熱した経済を冷ますため、中央銀行が金融引き締めに転じることで、「逆金融相場」が始まります。

季節で言えば、暑い夏が過ぎ去って「秋」がやってきた頃合い。株価は全体的に低調になるサイクルに突入します。

景気が良くなるとインフレが加速するのですが、行き過ぎたインフレは返って毒になります。一般的に年2%のインフレ率が望ましいとされていて、この値が中央銀行の目標値になっています。

2%を超えるインフレが懸念されると、中央銀行は金融引き締めに転じます。緩和時に増やした通貨供給量を減らす「テーパリング」と「金利引き上げ」を行います。

金融引き締めを行うまでは絶頂期にあった株価は、引き締め以後、全体的に軟調になります。

逆金融相場の特徴:市中の金利が上がる

業績相場に見られる特徴には、次の2つが挙げられます。

- 市中の金利が上がる

- 株式から債券へ資金が移動する

それぞれ見ていきましょう。

市中の金利が上がる

逆金融相場への突入を見分けるのは簡単です。中央銀行が利上げを行うので、普通にニュースを聞いていれば、「ああ。もうイケイケドンドン相場は終わったな」と分かります。

ちなみに中央銀行が上げる金利のことを「政策金利」と呼びます。基本的には金融機関が中央銀行にお金を預けたときの金利を指し、以前の日本では公定歩合と呼ばれていました。

政策金利が上がると、世の中の金利と呼ばれるものは連動して上がるようになります。企業も個人もお金を借りづらくなるので、設備投資や消費が抑制されるようになります。

ただし金融政策の影響が、実体経済に波及するまでにはタイムラグがあります。実体経済ではまだ好景気の余韻が残っている状態ですが、この先の業績悪化を織り込んで株価は下落します。

株式から債券に資金が移動する

実際にそうするか個々の投資家の方針次第ですが、相場全体のムードとしては、株式から債券に比重が移ります。

債券は元本と利子が固定されているため、不況によって値下がりしません(ただし先進国債などのデフォルトのリスクがない債券に限る)。

逆金融相場の後は、企業業績の悪化が懸念されます。株式の旨みは減っていく一方で、手堅く固定金利をゲットできる債券の魅力が相対的に増します。

逆金融相場の投資行動:リスクオフに方向転換

逆金融相場を見たら、リスクオフ(リスクの低い投資に比重を移す)のタイミングになります。以降の投資は、債券などの比較的安全な資産に寄せるのも良いでしょう。

株式の場合、グロース株のような高PER銘柄は、ガッツリ値下がりする可能性が高いので注意が必要です。金利上昇で相対的に優位になるバリュー銘柄に比重を移すのが良いでしょう。

また景気によって株価が影響を受けにくいディフェンシブ銘柄の投資妙味が増します。不景気でも需要が変わらない、生活必需品やインフラ系、ヘルスケアなどの銘柄ですね。

④逆業績相場

金融引き締めの効果が、実体経済に現れ始めたら「逆業績相場」です。株価下落の第2ステージに移ります。株式相場を季節に例えるなら「冬」ですね。

企業の業績が悪化するので、これを反映して株価はさらに下落傾向が続きます。ただし中には不景気でも業績が下がらない企業もあり、そういった銘柄は逆に買われる傾向があります。

とは言え、逆業績相場に移っても金融引き締めを続けてしまうと、経済が冷え切ってしまい、以降の経済発展に禍根を残します。中央銀行の態度は、引き締めから中立に移行していきます。

逆業績相場の特徴:暗いニュースが増える

逆業績相場は、基本的には不景気の最中なので、ニュースのテンションは暗めです。

「企業の決算が悪かった」とか「雇用が減った」、「物価が下がった」といった具合ですね。

逆業績相場の投資行動:引き続きリスクオフだが、次を見据える

逆業績相場も引き続きリスクオフ(リスクの低い投資に比重を移す)です。債券やディフェンシブ銘柄を中心に立ち回るのがベターと思われます。

中央銀行の仕事は「物価の安定」と「雇用の安定」。不景気になれば、インフレ目標の2%を達成できず、雇用も失われてしまいます。

というわけで、そう遠くない将来に金融緩和が起こると考えられます。つまりサイクルが一巡して、また金融相場がやってくるのです。

これから来る株式の「春」に下心を寄せても良い頃合いです。値下がりしているグロース株や小型株、景気敏感株は、投資妙味があると言えるでしょう。

【見逃すな!】世界的なショックは強制リセットボタン

4つの相場はサイクルになっているので、右から左に順番で巡っていきます。

ただし世界規模のイベントにより、歴史的な大不況に陥った場合は、強制的にリセットボタンが押された状態です。

中央銀行は直ちに金融緩和を進め、「金融相場」から再スタートになります。

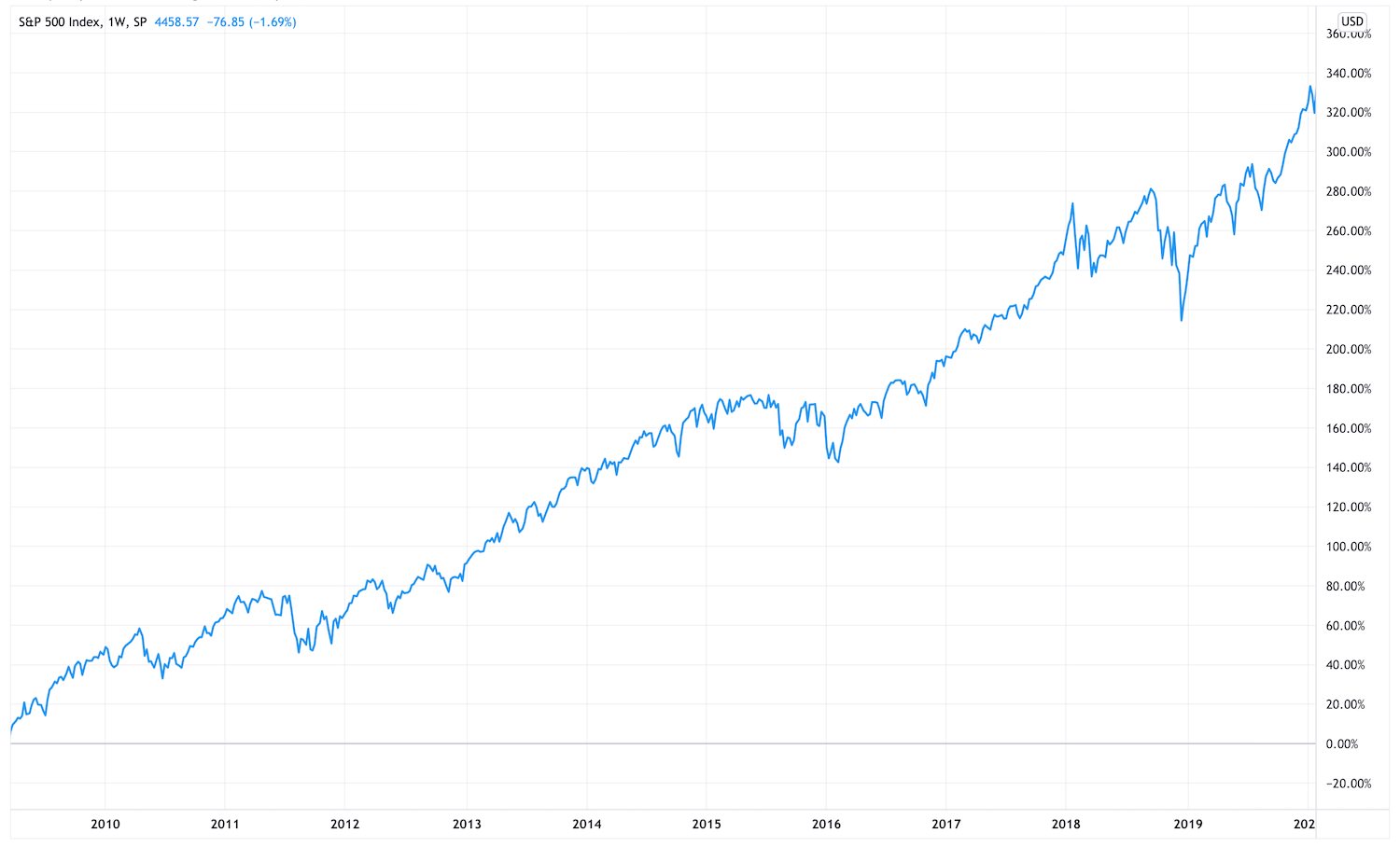

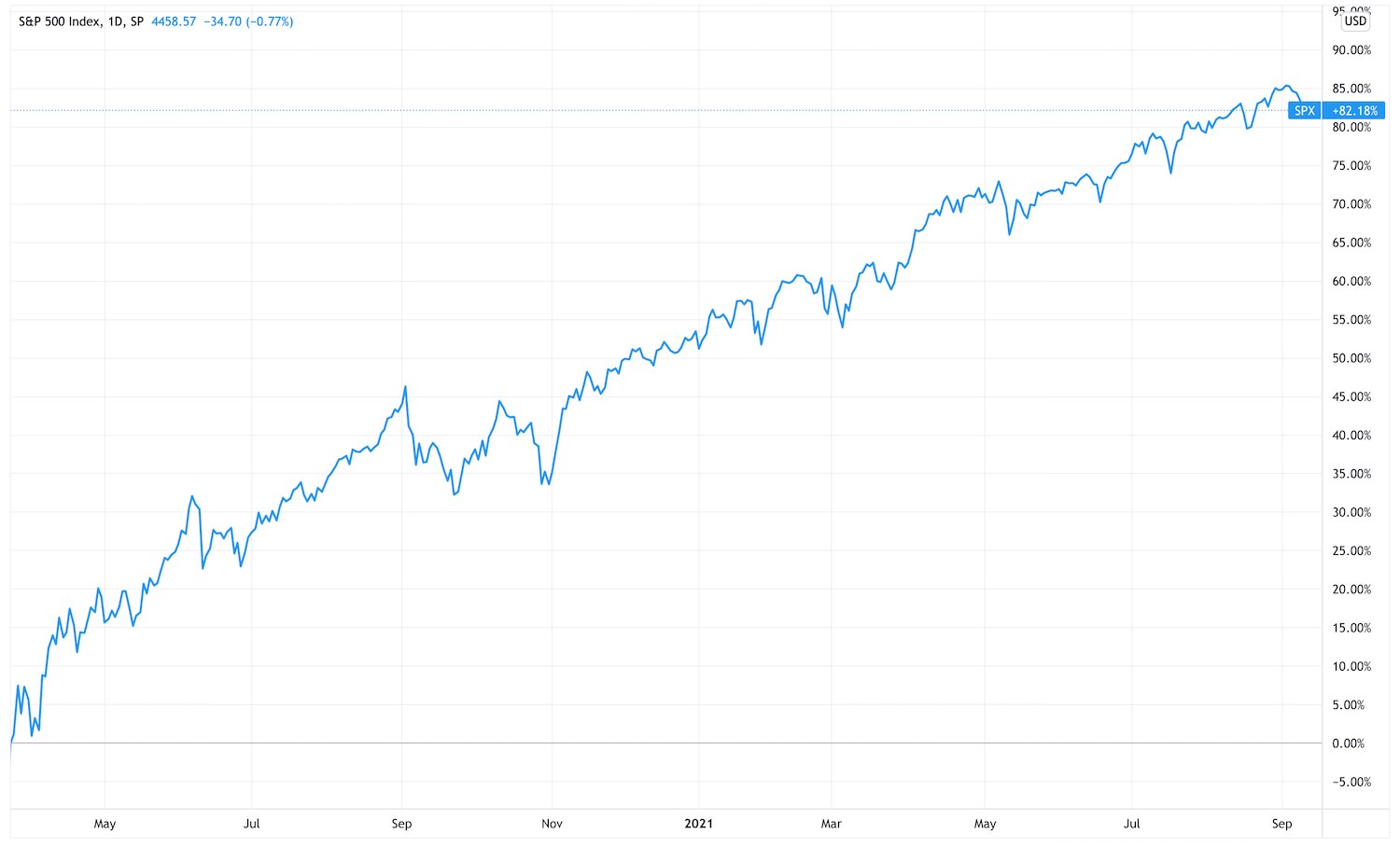

金融相場は、株式市場にとってもっとも良い季節。株価は右肩がりでグングン上がっていきます。概ね10年に1度しかこない絶好の投資タイミングになります。

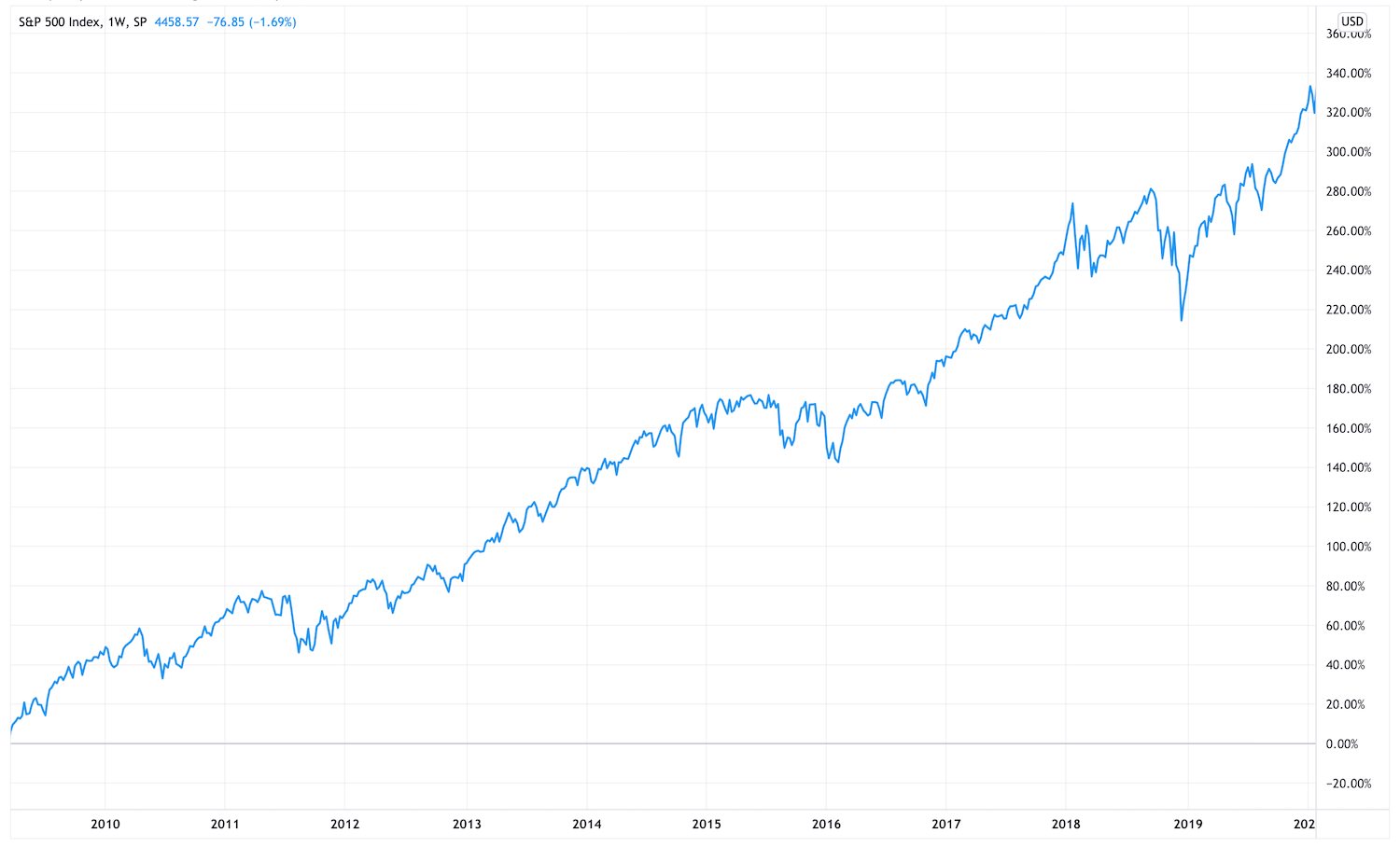

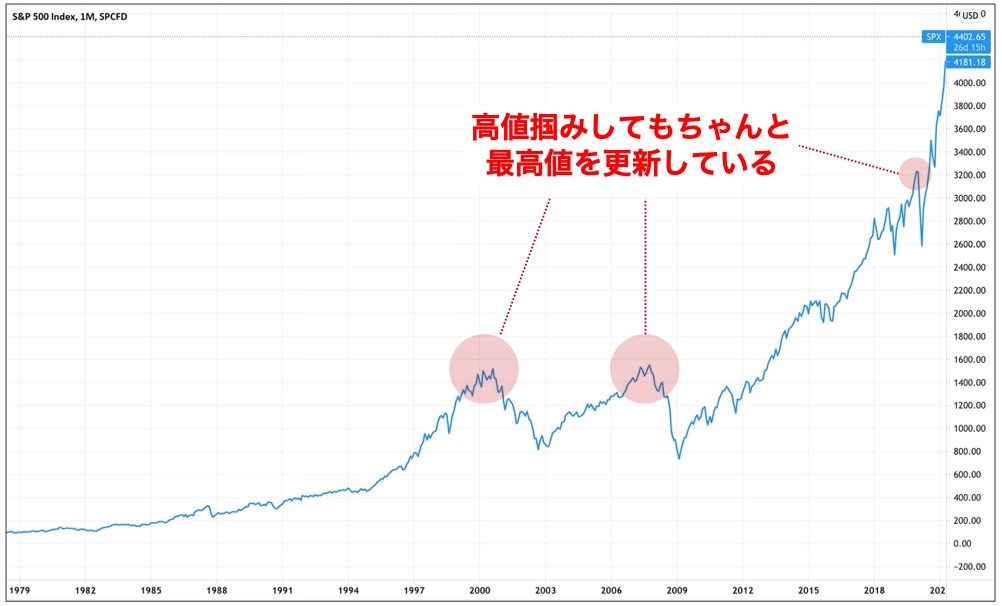

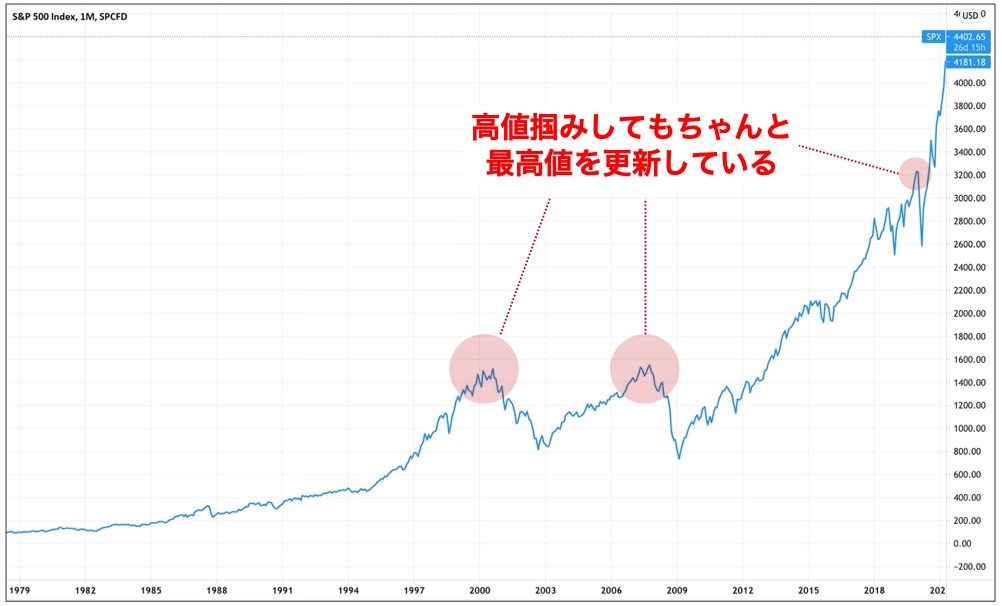

何かのきっかけで大暴落を迎えても、必ず株式市場は息を吹き返します。それは歴史が証明しています。例外はありませんでした。

というわけで、世界的な不況で大きく値下がりした後は、絶好の買い場です。ぜひ恐怖に駆られて狼狽売りをするのではなく、積極的にリスクを取りに行きましょう。

金融相場で投資を始められたらラッキー!でも…

投資を始めるなら「金融相場」のタイミングが1番です。ただ金融相場のタイミングはそう頻繁に訪れるわけではなく、機会を逃したら次に来るのは10年後かもしれません。

金融相場で投資を始められる人は本当にラッキーですが、逃したからといって、投資スタートを後ろ倒しにするのは現実的ではありません。

相場は長い目で見れば、常に右肩上がりで成長しています。場合によっては凹んでしまう年もありますが、どこで投資をしても必ず報われるときが来ます。

というわけで、投資を始めるタイミングは、いつだって今が1番ということになります。

ただし何をやってもプラスのリターンが出る金融相場を逃すと、銘柄や売買タイミングを選ぶのが難しくなります。投資初心者があれこれ策を練ったところで、市場に勝つのは難しいでしょう。

投資初心者や、投資に時間を割くのが難しい人は、「インデックス投資」×「積立投資」がオススメです。

インデックス投資であれば、個別銘柄を選ぶ必要はありません。その時々で調子の良い銘柄への投資割合が勝手に大きくなるので、基本的に負けはありません。市場平均通りのリターンが約束されます。

加えて、定期的(基本的には毎月)に定額の積立投資を行えば、自然と株価が安いタイミングは多めに、株価が高いタイミングは少なめに買うことになります。大勝ちはしないものの、大負けもあり得ません。

「インデックス投資」×「積立投資」は、相場のサイクルに関係なく、常に同じ行動を取り続けます。逆に下心を出して、タイミングや銘柄を図ってはいけません。

常にリスク・リターンを平準化させることで、絶対に相場から退場せず、長く投資を続けるための戦略だからです。長期に投資することで、複利効果を最大限に活かせるのです。