ほとんどの人は、株の配当金に対し、税金を払い過ぎていることをご存知ですか?

実は税制度をうまく活用することで、配当金にかかる税金を最大75%OFFにできます。配当金が100万円ある人は、通常約20万円の課税のところが、たったの5万円で済んでしまうかも?

いくつか条件はありますが、年間所得900万円以下の人であれば、今回紹介する節税テクニックが使えます。

なおこの節税テクニックは、株式の配当金、投資信託の分配金が対象です。いわゆるインカムゲインの部分ですね。売却で得られる利益、すなわちキャピタルゲインは対象外です。

とはいえ、配当金生活を夢みる人は多いでしょうから、知っておいて損はないでしょう。

【前提】投資にかかる税金を整理しておこう

今回の節税テクニックを実践するためには、まず投資の税金について理解しておく必要があります。

【株式・投資信託】にかかる税金は次の通りです。

| 売却に対する税金(譲渡益課税) | 20.315% |

| 配当金にかかる税金(配当課税) | 20.315% (外国株は現地でも課税される場合がある) |

| 売却益・解約益・償還差益に対する税金 | 20.315% |

| 分配金に対する税金 | 20.315% |

というわけで、全て20.315%ですね。そのため、投資の税金はとりあえず「2割」と認識されています。

ここではそれにプラスで、「売却したときの利益(譲渡益)にかかる税金」と「配当金や分配金にかかる税金」が分かれていることに注目しましょう。ここが重要なポイントになります。

投資にかかる税金の内訳

続いて20.315%の税金の内訳を見ていきましょう。

| 所得税 | 15% |

| 復興特別所得税* | 0.315% |

| 住民税 | 5% |

| 合計 | 20.315% |

*本来の投資にかかる所得税は15%ですが、2037年までは復興財源確保法により、0.315%が上乗せされています。

ここでは、「所得税:15%」と「住民税:5%」に分かれていることに注目です。

「分離課税」と「総合課税」投資の税金の納め方

ここからは、少し込み入った話になってきます。ちょっと難しい単語が並びますが、ご容赦を。

冒頭で見てもらったように、「譲渡益」と「配当金」は別の税金であり、それぞれで納税方法に次の違いがあります。

| 商品種別 | 税金種別 | 納税方法 |

| 株式 | 売却に対する税金(譲渡益課税) | 分離課税のみ |

| 配当金にかかる税金(配当課税) | 分離課税or総合課税から選べる | |

| 投資信託 | 売却益・解約益・償還差益に対する税金 | 分離課税のみ |

| 分配金に対する税金 | 分離課税or総合課税から選べる |

ここでは、「分離課税」と「総合課税」の違いを押えておきましょう。

「分離課税」とは?

「分離課税」とは、投資で一般的に適用されている20.315%の税率のことです。分離課税を適用することで、お給料などに通常の所得とは切り離して課税されます。

投資における分離課税は、20.315%で固定なので、何億稼いでも税率は変わりません。

「総合課税」とは?

「総合課税」は、配当金にのみ使えます。総合課税を選ぶと、配当金が他の所得と同じように税金額が計算されます。

所得税なら超過累進税率のテーブルで課税されることになります。サラリーマンであれば、給与所得に配当金が追加されて、一緒くたに所得税が計算されるということですね。

所得が低い場合は、総合課税を選んだ方が有利になる場合があります。源泉徴収で払い過ぎてしまった配当金の税金額に対し、還付を受けることができます。

配当金の納税方法「3種」と確定申告について

配当金の納税方法に、「分離課税」と「総合課税」が選べるとお話ししました。

実は分離課税は、さらに「源泉分離課税」「申告分離課税」の2つに分類されます。というわけで、配当金の納税方法は、全部で次の3種類ということになります。

| 課税方式 | 確定申告 | 所得税 | 住民税 | |

| 源泉分離課税 | 何もしなければこれ | 不要 | 15% | 5% |

| 申告分離課税 | 損益通算するならこれ | 必要 | 15% | 5% |

| 総合課税 | 所得が低い人ほど有利 | 必要 | 累進課税により0〜45% | 10% |

*復興特別所得税の計算は省略しています

配当金の納税方法①:源泉分離課税

「源泉分離課税」は、カンタンにいえば何もしないということです。配当金は勝手に20.315%の分離課税が源泉徴収されて(差っ引かれて)います。

何もしなければそのまま納税されておしまい。すでに納税されているので、確定申告の必要はありません。

配当金の納税方法②:申告分離課税

「申告分離課税」は、分離課税なんだけど確定申告するパターンです。

配当金は最初から「源泉分離課税」で勝手に納税されているので、本来確定申告をする必要はありません。あえて確定申告するのは、払い過ぎた税金を取り戻したいからです。

投資の税金は、「譲渡益」と「配当金」で分かれています。通常は別々に課税されますが、株の売買で損失が出ている場合はその限りではありません。

「配当金のプラス」と「譲渡損失のマイナス」を合算して、トータルで利益になっている分だけ税金を払うことができます。これを「損益通算」と呼びます。

損益通算をするためには、通常確定申告が必要です。

配当金の納税方法③:総合課税

「総合課税」を選ぶ場合は、必ず確定申告を行います。

前述の通り総合課税を選ぶと、20.315%の固定税率は使わず、お給料などの通常の税金と一緒くたに計算することになります。

総合課税を選ぶと「配当控除」が使える

「総合課税」を選ぶと、分離課税では使えなかった「配当控除」が新たに使えるようになります。

配当控除を使うと、「配当金の金額」×「配当控除の%」の分だけ控除が得られます。

| 商品 | 課税所得 | 所得税からの控除 | 住民税からの控除 |

| 株式 | 所得1000万円以下 | 10% | 2.8% |

| 所得1000万円超 | 5% | 1.4% | |

| 投資信託 | 所得1000万円以下 | 5%* | 1.4%* |

| 所得1000万円超 | 2.5%* | 0.7%* |

国内株式の配当金は、法人税を支払った後の「税引後利益」から株主に分配されます。投資家が受け取る配当金に対し、さらに課税すると二重課税になってしまいます。これを排除するための制度が、配当控除です。

そのような背景から、国内で法人税を納めていない外国株の配当は、「配当控除」の対象外となります。

所得税に「配当控除」を使ったら

株式の配当金の所得税に「総合課税」を選び、「配当控除」を適用した場合の税率を見ていきましょう。

| 課税所得 | 所得税率 | 配当控除 | 実効所得税率 | 総合課税の是非 |

| 195万円以下 | 5% | 10% | 0% | 総合課税で得をする |

| 195万円超〜330万円以下 | 10% | 0% | ||

| 330万円超〜695万円以下 | 20% | 10% | ||

| 695万円超〜900万円以下 | 23% | 13% | ||

| 900万円超〜1000万円以下 | 33% | 23% | 総合課税で損する |

|

| 1000万円超〜1800万円以下 | 33% | 5% | 28% | |

| 1800万円超〜4000万円以下 | 40% | 35% | ||

| 4000万円超 | 45% | 40% |

*復興特別所得税の計算は省略しています

課税所得900万円以内なら、総合課税にしたほうが、分離課税の所得税15%より税率が下がる(得する)ことがわかります。

なお課税所得は額面の給与とは異なります。課税所得が900万円の人は、額面の年収は1,200万円くらいあると思います。

課税所得330万円以内なら、配当金にかかる所得税は0になります。約20%のところが5%で済むので、約75%OFFになります。

住民税に「配当控除」を使ったら

株式の配当金の住民税に「総合課税」を選び、「配当控除」を適用した場合はどうでしょうか。

| 課税所得 | 住民税率 | 配当控除 | 実効住民税率 | 総合課税の是非 |

| 195万円以下 | 10% | 2.8% | 7.2% | 総合課税で損する |

| 195万円超〜330万円以下 | 10% | 7.2% | ||

| 330万円超〜695万円以下 | 10% | 7.2% | ||

| 695万円超〜900万円以下 | 10% | 7.2% | ||

| 900万円超〜1000万円以下 | 10% | 7.2% | ||

| 1000万円超〜1800万円以下 | 10% | 1.4% | 8.6% | |

| 1800万円超〜4000万円以下 | 10% | 8.6% | ||

| 4000万円超 | 10% | 8.6% |

住民税は、累進ではなく一律で10%。配当控除で7.2%まで税率を下げられます。

しかしながら、「分離課税」の住民税は5%なので、どの所得層でも「総合課税」は損になってしまいます。そこで次の章のテクニックを使って、住民税は5%のままにしておくのが定石です。

住民税は「申告不要」を選択して5%に据え置く

配当金にかかる税率を最安にするためには、

- 所得税だけ有利な「総合課税」に変更する

- 住民税は「分離課税」の5%のまま変更なし

としたいところです。果たして、そんな都合の良いことができるのでしょうか?

結論だけ言うと可能です。所得税と住民税はそれぞれ別種類の税金であり、それぞれ納税方法を選べるからです。

この手法を成立させるためには、確定申告とは別にもう一手間必要です。

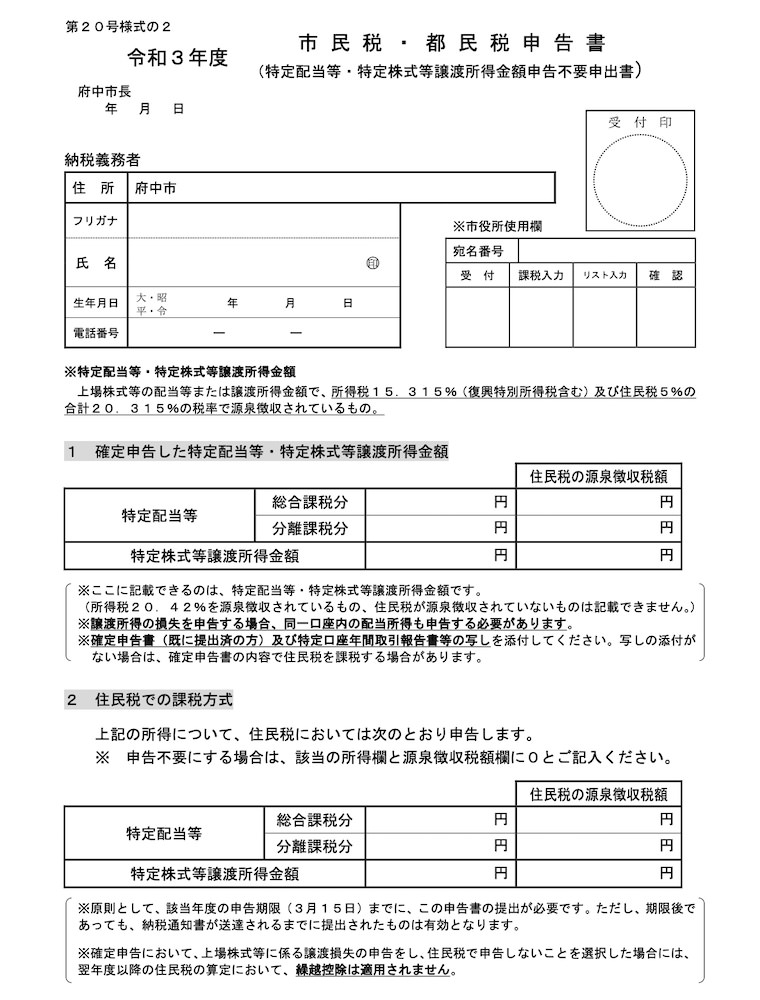

市区町村の窓口に、「配当金の住民税の申告は不要です。源泉徴収されたままにしておきます」という旨を届け出なければなりません。

東京都府中市の場合は、次のような書類を提出する必要があります。(参考リンク)

東京都府中市のフォーマットを引用

東京都府中市のフォーマットを引用自治体ごとにフォーマットが異なるので、自分の住む市区町村のHPから調べてみてください。

「総合課税」×「配当控除」でFIRE後は税率5%に

「総合課税」を適用し、「配当控除」を使った場合のシミュレーションをしてみましょう。

FIREで若くしてリタイアした人を考えてみます。話をシンプルにするために、リタイア後は一切働いていないとしましょう。

- 年齢:35歳

- 労働収入:0円(働いていない)

- 配当金:年間300万円

何もせずに源泉徴収された場合は、300万円の約20%=60万円が税金で持っていかれてしまいます。リタイア後の人にはかなり痛いですね。

そうすると、「総合課税」と「配当控除」を適用した場合の所得税は0%になります。住民税は通常の5%のままで、合計税率は5%になります。

年間300万円の配当金にかかる税金は15万円となり、45万円節税できたことになります。

「総合課税」×「配当控除」のデメリット

所得900万円以下の人であれば、配当金への課税は「総合課税」を選択した方が有利になります。ただし、デメリットも存在します。

総合課税のデメリット

- 譲渡損失との損益通算ができなくなる

- 所得が上がってしまい、公的制度で不利になる恐れ

譲渡損失との損益通算ができなくなる

配当金を受け取っている一方で、株の売買で譲渡損失が出ていた場合は、損益通算が可能です。仮に譲渡損失の方が配当金よりも大きければ、配当金で源泉徴収された税金は全額戻って来ます。

損益通算をする場合には、「分離課税」にしなければなりません。(確定申告が必要なので、「申告分離課税」を選択することになる)

所得が上がってしまい、公的制度で不利になる恐れ

何もせずに配当金が源泉徴収されている場合、実は配当金は所得にカウントされていません。

「総合課税」を選択すると確定申告が必須になるわけですが、確定申告をすると、配当金は所得にカウントされて上乗せされます。

所得が上がると、次のような影響がおきます。

確定申告で所得が上がってしまう弊害

- 扶養控除や配偶者控除の対象から外れてしまう

- 社会保険の扶養対象から外れてしまう

など

特に気をつけたいのは、家族の扶養に入っている人。

例えば、旦那さんの扶養に入っている奥さんの所得が48万円を超えたら、旦那さんの扶養控除が使えなくなってしまいます。結果として、旦那さんの手取り年収が下がってしまいます。

サラリーマン本人はあまり意識しなくても良いと思いますが、子供手当などの公的制度が、所得によって不利になることはあり得ます。

国民健康保険の保険料には影響なし

国保加入者は、所得が上がることで、国民健康保険の保険料が上がるのでは?と気になると思います。

上記で紹介している住民税の申告不要制度を選択していれば、国保の保険料が上がることはありません。申告不要の届け出をしないと国保の料金が上がってしまうで、くれぐれも注意しましょう。(参考リンク)

念のためサラリーマンの社会保険料についても補足をしておきます。サラリーマンが加入している社会保険と厚生年金保険の保険料は「標準報酬月額」によって決まります。

標準報酬月額は、勤め先の4・5・6月の給与を元に算出されるので、配当金の有無は保険料には一切関係ありません。

(参考)米国株で「総合課税」を使ったらどうなるか?

人気の米国株の中で、その一角を占めているのが「高配当ETF」。高配当ETFは、米国株の中で特に配当が高い銘柄をパッケージにした金融商品です。

分散投資をしつつ、高い配当金も狙えるとあって、FIRE(早期リタイア)を目指す人には特に人気があります。

外国株式なので「配当控除」は使えませんが、「総合課税」は選べます。もし適用したらどうなるのかも触れておきましょう。

米国株の配当金は二重課税になっている

米国株式の配当金は、米国内で税率10%が源泉徴収され、さらに日本でも20.315%が源泉徴収されます。都合、約28.3%の課税になります。

ただし米国で課税された分は二重課税になっているので、「外国税額控除」で取り戻すことが可能です。「外国税額控除」を使うと、外国で課された税額を日本の所得税から差し引いてくれます。

「外国税額控除」を使うためには、確定申告が必要。「申告分離課税」&「総合課税」のどちらでも適用できます。

「総合課税」と「外国税額控除」を併用した税率

それでは米国株の配当金に対し、「総合課税」を適用し、「外国税額控除」もしっかり使った場合の税率を見ていきましょう。

| 課税所得 | 所得税率 | 住民税率 | 米国での課税 | 実質税率 | 総合課税の是非 |

| 195万円以下 | 5% | 5%* |

外国税額控除で実質0%と仮定 |

10% | 総合課税で得をする |

| 195万円超〜330万円以下 | 10% | 15% | |||

| 330万円超〜695万円以下 | 20% | 25% | 総合課税で損する |

||

| 695万円超〜900万円以下 | 23% | 28% | |||

| 900万円超〜1800万円以下 | 33% | 38% | |||

| 1800万円超〜4000万円以下 | 40% | 45% | |||

| 4000万円超 | 45% | 50% |

*住民税は申告不要の手続きをした場合

*復興特別所得税の計算は省略しています

所得330万円以下であれば、「総合課税」を選択した方が、通常の20.315%より税率低くなります。

国内株式と比べると旨味はだいぶ薄くなりますが、FIRE後ですでにリタイアしている人は「総合課税」を選ぶのもありです。

ただし「外国税額控除」には上限金額があり、全ての二重課税分を控除しきれない場合があります。総合課税と組み合わせると計算が複雑になるので、一般個人では扱うのが難しいかもしれません。

外国税額控除の詳細は「【米国株で損してない?】配当金の二重課税を「外国税額控除」で取り戻す方法」をチェックしてください。

米国株に投資をする人は、基本必須で対応する内容となっています。

まとめ:所得900万円以下なら「総合課税」を検討しよう

今回は、配当金を節税する方法として、「総合課税」を活用する方法を紹介しました。

ポイントをおさらいしましょう。

配当金の「総合課税」のポイント

- 配当金は約20%の税金が源泉徴収された状態で支払われる。何もしなければそのまま。

- 所得が900万円以下の場合は、「総合課税」を適用させた方が有利になる。

- 所得が330万円以下なら、「総合課税」で税率を5%まで下げられる。

- 「総合課税」は確定申告が必要。申告により払い過ぎた税金分の還付を受け取れる。

所得900万円は、サラリーマンの年収でいえば1,200万円くらいでしょう。ことサラリーマンでいえば、ほとんどの人が「総合課税」で得します。

自営業の人は、経費を使って所得を低くしている場合が多いので、やはり所得900万円以内に収まっている人が大多数でしょう。

いくつか制限があったり、手続きが少々煩雑になったりと、誰でも手軽にできるとは言いませんが、まとまった配当金がある人はぜひ検討してみてくださいね。

投資にかかる税金の基礎知識は「【知っておきたい投資の税金】特定口座とは?源泉徴収「あり」「なし」の違いと確定申告について」で解説しています。

他の節税方法も紹介しているので、合わせてチェックしてみてください。