ローソク足の読み方は、チャート分析の基本と言えるでしょう。実は起源は江戸時代の日本ということで、かなり歴史のある分析方法となっています。

個人的には、この手のテクニカル分析で、安定して勝つのは難しいと思っていますが、学ぶ意味はあると思っています。

なぜなら、チャートは投資家の心理が具現化したものであり、多くの投資家がローソク足を参考に売買しているからです。買いシグナルと見るや、みんなが買い注文を入れるので、自己実現的に価格が上がるのです。

この記事では、ローソク足の基本的な見方を解説しています。もっと深い世界があるんでしょうが、本サイトは長期投資メインなので、これくらい見れれば十分という量に留めました。

どうせチャートを見るときは、ローソク足を見ることになるので、せっかくなら知っておきましょう。ちょっとした売買をするタイミングで役に立つはずです。

ローソク足チャートとは?

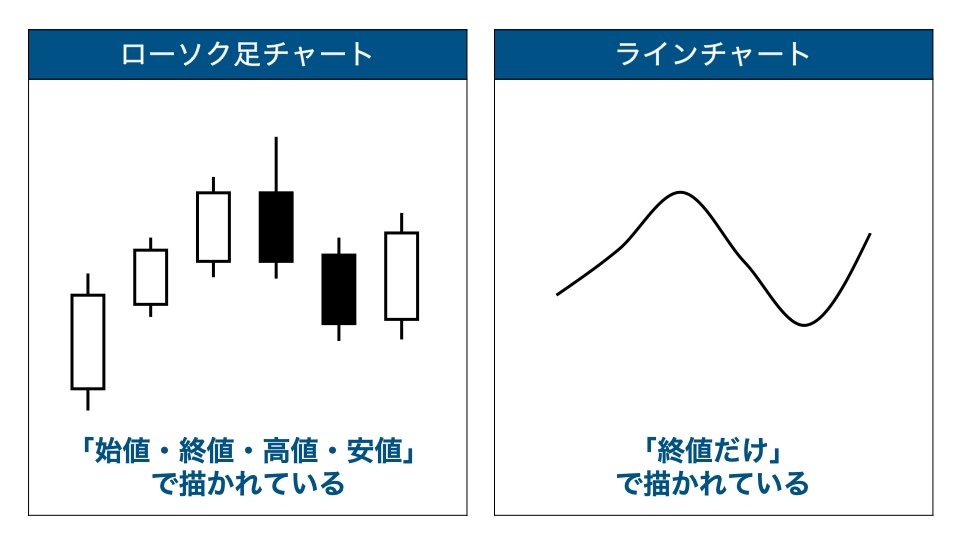

両チャートは同じ値動きを表現しているが、ローソク足チャートの方が情報量が多い。

両チャートは同じ値動きを表現しているが、ローソク足チャートの方が情報量が多い。株価や為替の時系列変化を繋げたものがチャートです。よく使われているのは、「ローソク足チャート」と「ラインチャート」の2つです。

- ローソク足チャート

「始値」「終値」「高値」「安値」を棒で表現したチャート

- ラインチャート

「終値」をつなぎ合わせた線のチャート

ローソク足は、ラインチャートの4倍の情報量になっており、より相場の感覚を掴みやすくなります。

ラインチャートには細かい変動に惑わされないメリットがありますが、基本的にはローソク足を使うのが良いでしょう。ローソクに投資家の心理が現れるので、市況の解像度がより上がるからです。

また、それぞれプロットする期間を「足(あし)」と呼びます。短い期間でトレードする人は、5分足を使ったりします。

| 足の種類 | 説明 |

| 分足(ふんあし) | 1分、5分、10分などの動きを示す |

| 時間足(じかんあし) | 1時間の価格の動きを示す |

| 日足(ひあし) | 1日の価格の動きを示す |

| 週足(しゅうあし) | 1週間の価格の動きを示す |

| 月足(つきあし) | 1ヶ月の価格の動きを示す |

| 年足(ねんあし) | 1年間の価格の動きを示す |

直感的にイメージしやすいのは日足でしょう。

その日の市場が開いたときの始値から、閉まったときの終値を実線で表し、ヒゲでその日の高値と安値を表しています。

ローソク足の発祥は江戸時代の米商人

ローソク足チャートは、海外では”Candlestick charts”と呼ばれており、世界中で使われています。ですが、その起源は日本にあったって知ってました?

日本人が自分達の都合が良いように解釈しているわけではなく、海外のサイトでも日本が発祥とはっきり書かれています。

ローソク足の起源は、200年以上前の江戸時代。大阪・堂島の米市場で誕生したと言われています。つまり、ローソク足はもともと米の取引で使われていたテクニカル分析だったのです。

発明したのは、本間宗久(ほんまむねひさ)という米商人です。本間宗久さんは、ローソク足とともに、チャートの基本パターンを5つ分類した「酒田五法」を編み出しています。

ローソク足と酒田五法が世に生まれてから200年以上経過していますが、どちらも健在というのがびっくりですね。

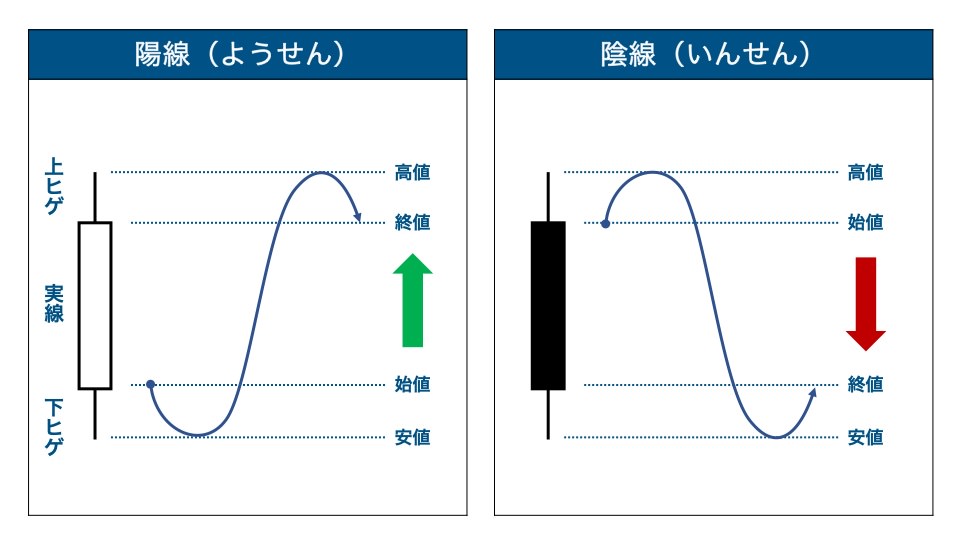

陽線と陰線の基本的な見方

まずは「陽線(ようせん)」と「陰線(いんせん)」の見方をさらっていきましょう。

相場には買い勢力と売り勢力がいて、両者がせめぎ合っています。

買い勢力が勝った場合は、陽線になります。1日足であれば、市場が開けたときの始値より高い値段で、取引時間を終えた状態です。

反対に、売り勢力が勝った場合は、陰線になります。1日足であれば、市場が開けたときの始値より安い値段で、取引時間を終えた状態です。

ローソク足の実線(太い線)が、長ければ長いほど、どちらかの勢力が一方的に相手勢力に勝利している構図になります。必然的に、その方向に勢いづいていることになります。

ヒゲは「買い手」と「売り手」のせめぎ合いが如実に現れる

実線から上下に飛び出た細い線は、「ヒゲ」と呼ばれます。上に出ているのが「上ヒゲ」で、下に出ているのが「下ヒゲ」です。

ローソク足とは端的に言えば、「ヒゲを見て市況を判断する指標」です。必然的にヒゲの見方は超々重要になってきます。

- 上ヒゲ:その期間(日足なら1日)の高値を表している

- 下ヒゲ:その期間(日足なら1日)の安値を表している

ヒゲは方向と長さに注目します。特に長いヒゲが出たときは要注目です。

例えば、長い上ヒゲ(上方向に長いヒゲ)が出ている場合を考えてみましょう。

価格を伸ばしたい「買い手」が勢いづいて、一度ググッと高い価格まで上がっています。しかしながら、その価格なら売ってしまいたい「売り手」の抵抗の方が強く、「えいっ!」と押し戻されてしまった形です。

長い上ヒゲが出たときは、ここらの価格で売りたいと思っている人が多かったということ。必然的に、価格が天井をつけている可能性が高くなります。

そうなると、長い上ヒゲがチャートに現れたときは、直近高値をつけていることになります。つまり売りのシグナルです。

それまでの「買い手」も売り手に転じるので、ここからの相場は弱気(下がり気味)になりやすいです。

【日本と海外で違う?】陽線と陰線の色について

ローソク足の色は、個人が好きなように決めて良いものですが、一般的に使われている色が、日本と海外で異なります。ちなみにチャート分析ツールによってもまちまちです。

- 日本

陽線:赤・白

陰線:黒・青(緑)

- 海外

陽線:青(緑)・白

陰線:赤・黒

もともとローソク足は日本で生まれたもので、最初は「陽線=赤」「陰線=黒」だったそうです。「陽」は、価格上昇と日の入りをかけていたので、太陽の赤だったんでしょうね。

ただ海外の場合は、赤はマイナスや赤字を意味するので、陰線が赤になっています。会計やビジネス現場でも、赤はマイナスの意味なので、個人的には海外仕様の方がしっくりきますね。

ただ白黒で表現する場合は、「陽線=白」「陰線=黒」で、ほぼ統一されているようなので、本記事ではこの表記を採用していています。

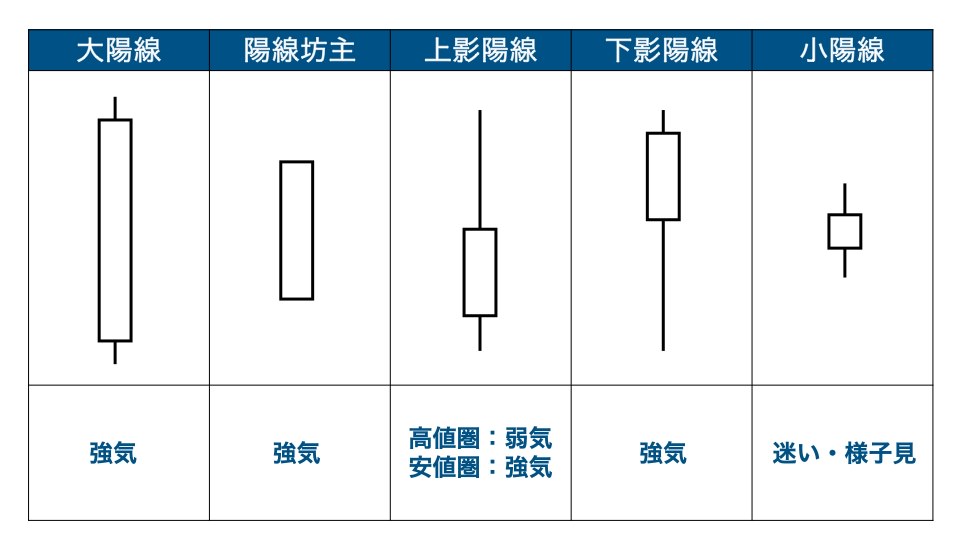

陽線の5パターン

ローソク足の種類はそこそこたくさんあるので、一つ一つの形と意味を覚えるのは大変。どうしたら伝わりやすく、頭に残りやすか考えた末、陽線と陰線に分けて解説することにしました。

まず陽線のパターンを見て感覚を掴んでもらえば、陰線はその裏返しです。

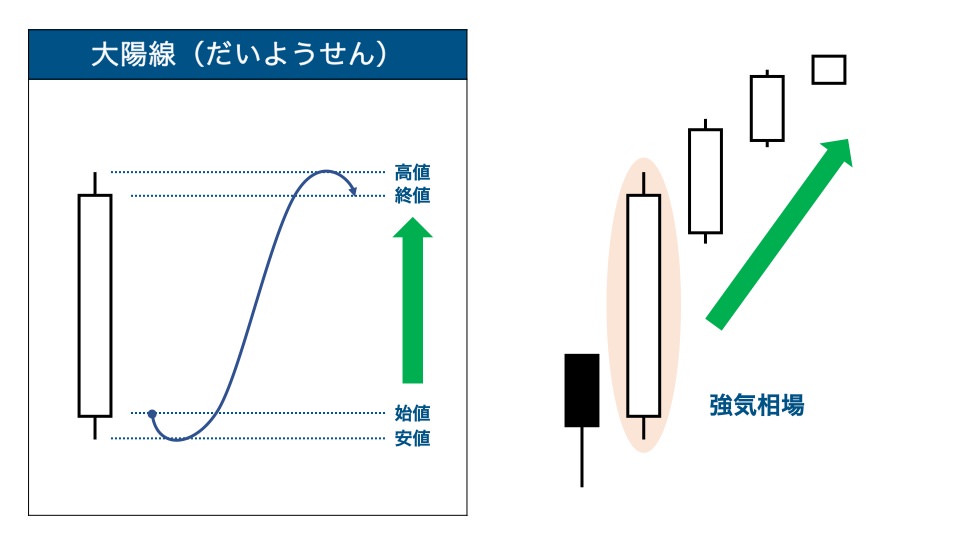

①大陽線(だいようせん)

「大陽線(だいようせん)」は、実線の長い陽線を意味しています。

具体的に、足が何円(何ドル)より長かったらというような閾値はありません。直近のローソク足より明らかに長かったら、大陽線と捉えて良いでしょう。

長い陽線が出たということは、それだけ買い手の勢力が、売り手の勢力を圧倒していたことになります。必然的に、強気相場(上昇トレンド)が期待できるでしょう。

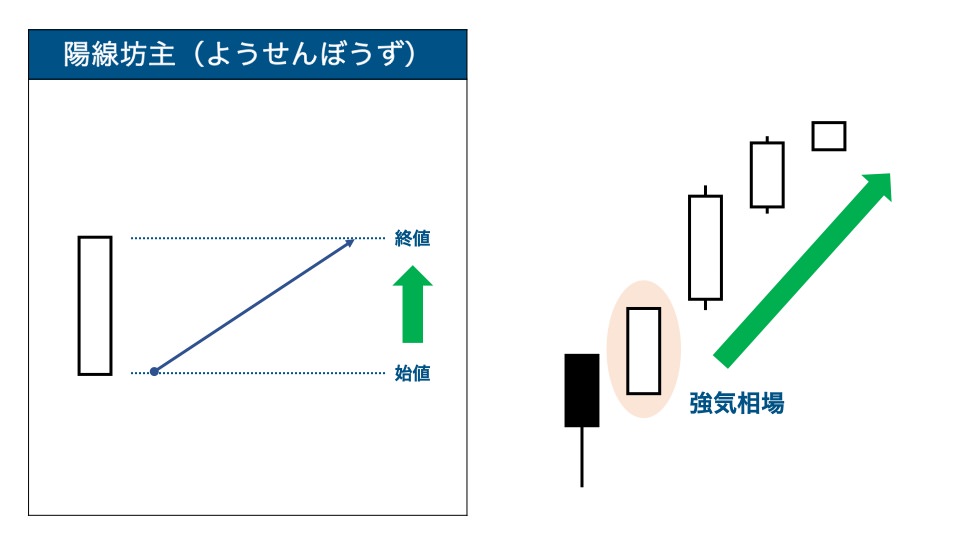

②陽線坊主(ようせんぼうず)

ヒゲがない陽線を「陽線坊主(ようせんぼうず)」と呼びます。

まず「下ヒゲ」がないということは、スタート時点の始値から、それより安値を一切許さなかったことになります。

そして、「上ヒゲ」がないということは、価格上昇に対し、売り手の抵抗を一切許さず、押し切ったということです。

つまり陽線坊主が現れたときは、買い手の勢力が、完全無欠で勝利して状態です。かなり強気相場であることがわかります。この後も価格が上昇する可能性が高まります。

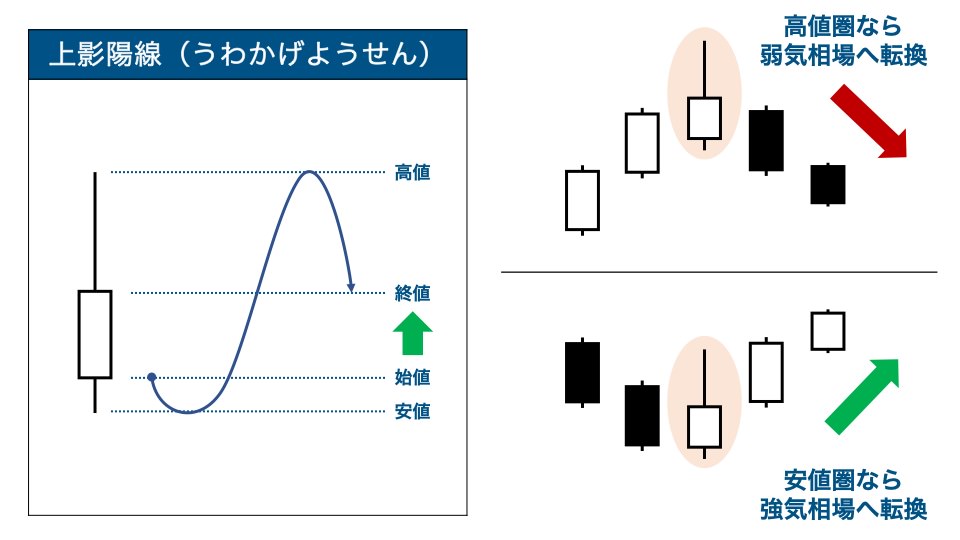

③上影陽線(うわかげようせん)

「上ヒゲ」が長い陽線を、「上影陽線(うわかげようせん)」と呼びます。

「上ヒゲ」が長いということは、一度は買い手の勢いが勝って、大きく高値をつけています。しかしながら、売り手の抵抗が非常に強く、押し返されてしまった格好です。

最終的には、辛くも買い手が勝利した状態と考えられます。

高値圏で上影陽線が現れたときは、ここらで天井に来ていると思われます。売り手の抵抗が強く、これ以上の高値はつけられそうにないという解釈です。以降は下落トレンドが示唆されます。

逆に安値圏で上影陽線が現れたときは、売り圧力が強かったものの、買い手の勢力が押し切って勝利した格好です。この場合は、上昇トレンドに転じる可能性が示唆されます。

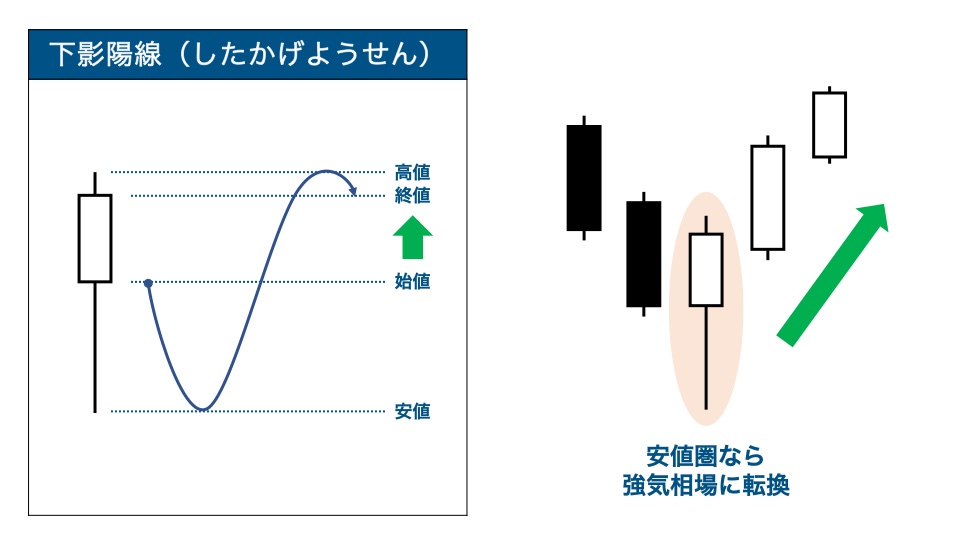

④下影陽線(したかげようせん)

「下ヒゲ」が長い陽線を、「下影陽線(したかげようせん)」と呼びます。

「下ヒゲ」が長いということは、一度は売り手の勢いが勝って、大きく安値を許した格好です。しかしながら、買い手の反発が非常に強く、最終的には買い手の勝利で終わっています。

つまり、状況としては買い手の底力が勝っている状態。まだ強気相場が続いており、価格は引き続き上昇の余地があります。

高値圏で下影陽線が現れたときは、今しばらく強気相場が続くと考えられます。

安値圏で下影陽線が現れたときは、安値が底をつき、これから上昇トレンドに転じるシグナルになります。

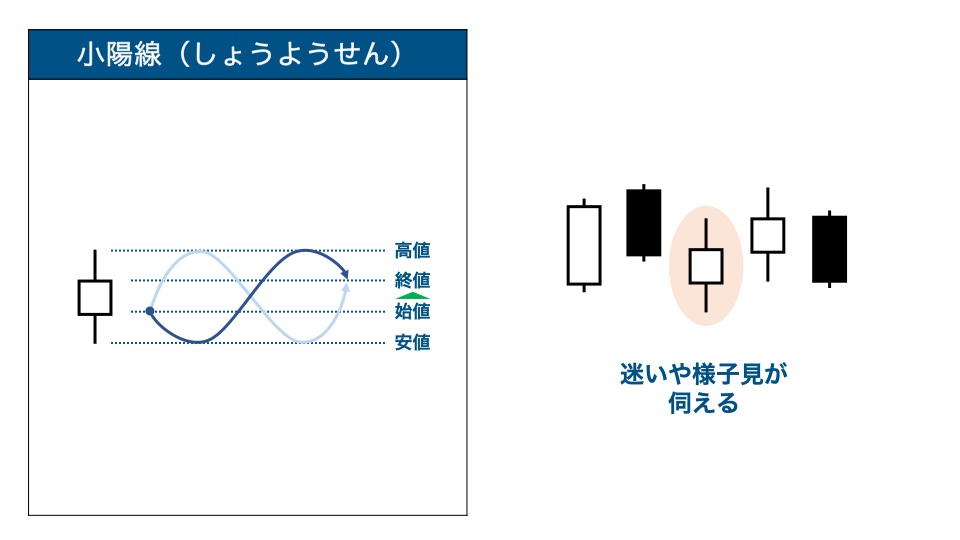

⑤小陽線(しょうようせん)

陽線の実線の長さが短く、上下のヒゲが同じくらいの長さの状態を、「小陽線(しょうようせん)」と呼びます。見た目から「コマ」と呼ばれることもあります。

一応、買い手が優勢だったので、始値を超えた終値で決着がついています。ただ、値上がり幅が小さく、ヒゲからも明確な意図が見えません。

小陽線が出たときは、市場参加者の中でも迷いが生じている可能性があります。もしくは様子見をしている状態です。どちらに転ぶとも読みづらいです。

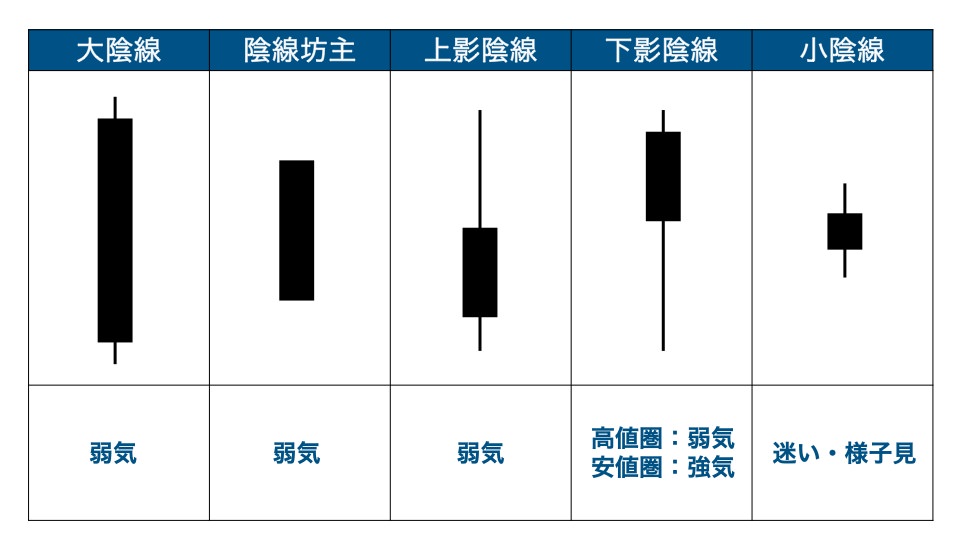

陰線の5パターン

陰線のパターンは、陽線のパターンをそのままひっくり返しただけになります。

それぞれ解説していきます。

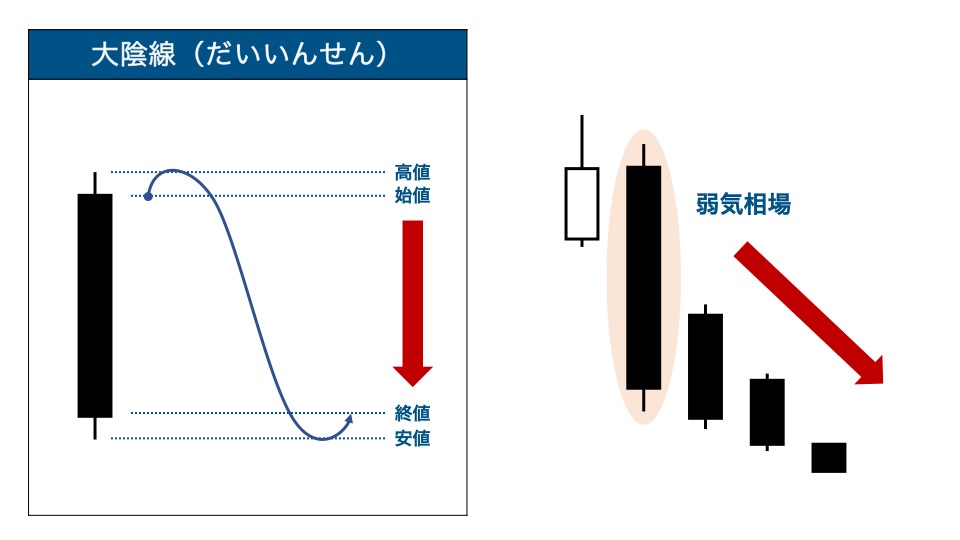

①大陰線(だいいんせん)

「大陰線(だいいんせん)」は、実線の長い陰線のことです。

大陽線と同様に、いくら以上下がったからという閾値はなく、直近のローソク足と比べて明らかに大きければ、大陰線と見て良いでしょう。

長い陽線が出たということは、売り手の勢力が、買い手を圧倒している状況にあります。つまり、弱気相場(下落トレンド)が示唆されます。

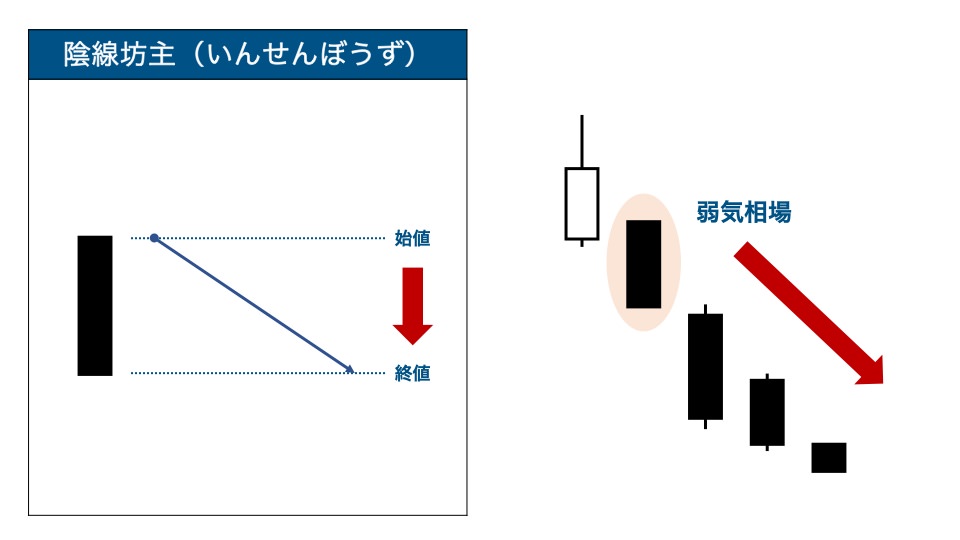

②陰線坊主(いんせんぼうず)

ヒゲがない陰線が「陰線坊主(いんせんぼうず)」です。

まず「下ヒゲ」がないということは、スタート時点の始値から、高値のラインを一切踏ませなかったことになります。

そして、「上ヒゲ」がないということは、価格下落に対し、買い手の反発を一切許さなかったことになります。

つまり陰線坊主が現れたときは、売り手の勢力が、圧勝している状態です。非常に弱気相場になっているので、この後も価格が下落する可能性が高まります。

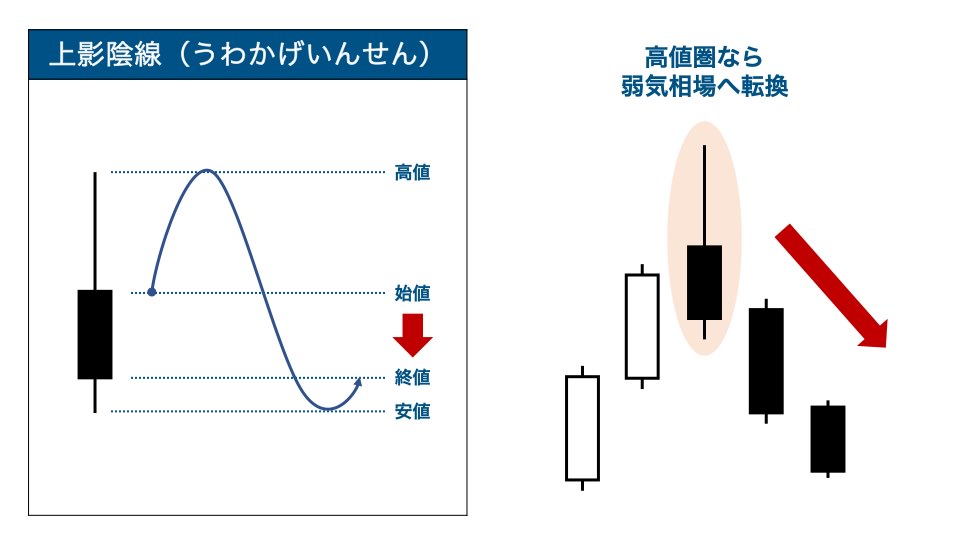

③上影陰線(うわかげいんせん)

「上ヒゲ」が長い陰線を、「上影陰線(うわかげいんせん)」と呼びます。

「上ヒゲ」が長いということは、一度は買い手の勢いで、大きく高値をつけています。しかしながら売り手から非常に強い抵抗があり、最終的には売り手が始値以下まで下げて勝利しています。

状況としては、売り手の方が層が厚い状態です。まだ弱気相場が続いており、価格は引き続き下落の余地があります。

高値圏で上影陰線が見られたときは、下落トレンドへの転換が示唆されます。これまでの上昇トレンドから一転し、売り勢力のターンに変わったと解釈できます。

安値圏で上影陰線が見られたときは、引き続き下落トレンドが続くと考えられます。

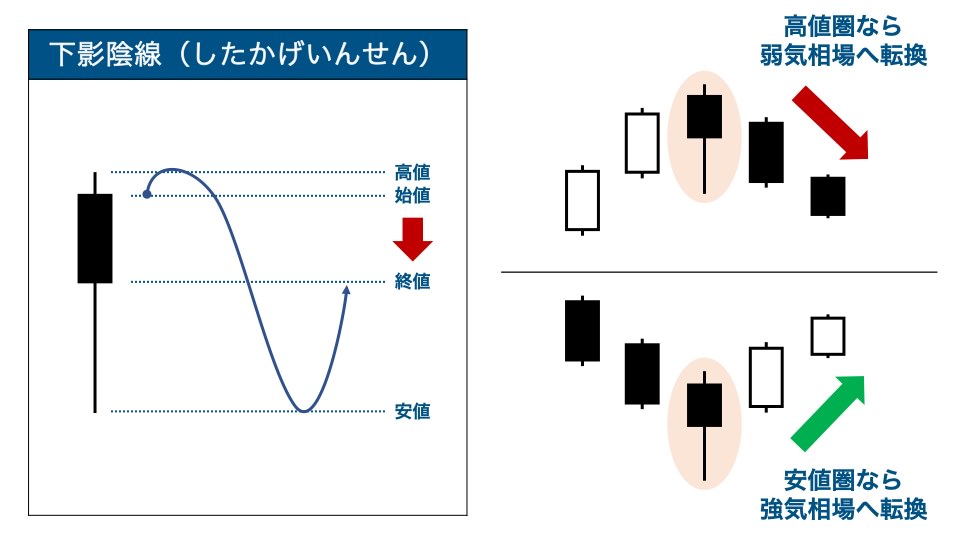

④下影陰線(したかげいんせん)

「下ヒゲ」が長い陰線が、「下影陰線(したかげいんせん)」です。

「下ヒゲ」が長いということは、売り手の勢力でグッと価格が下がったところに、買い手が強く反発した様子が伺えます。最終的には、売り手の勝利に終わっています。

高値圏で下影陰線が現れたときは、下落トレンドの始まりが予想されます。これまでの上昇から一転して、売り手の圧力が強くなったところを、買い手が押し戻せなかったという解釈です。

安値圏で下影陰線が現れたときは、上昇トレンドへの転換が示唆されます。下落トレンドが続いていたところで、買い手の反発がこれまで以上に強くなり、底値を打った可能性が高いです。

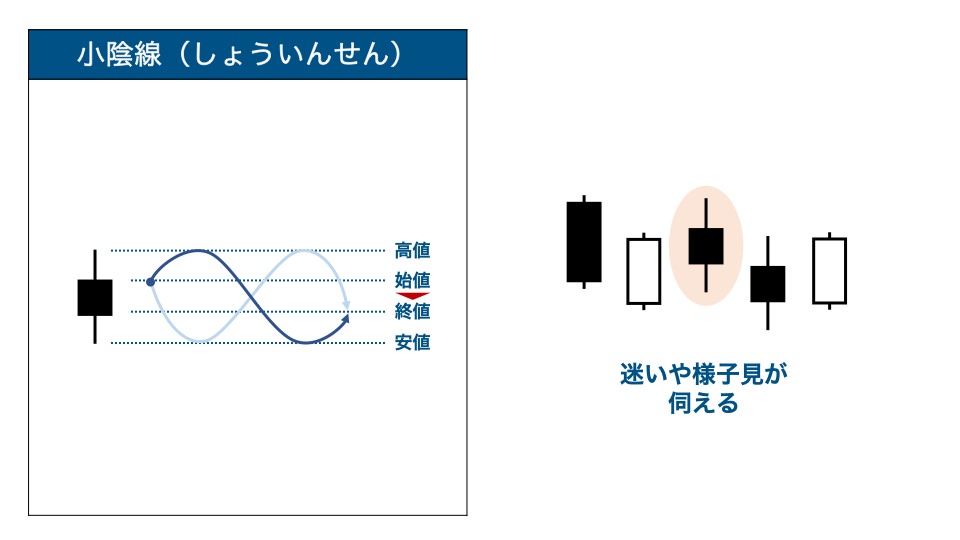

⑤小陰線(しょういんせん)

陰線の実線の長さが短く、上下のヒゲが同じくらいの長さの状態を、「小陰線(しょういんせん)」と呼びます。こちらも「コマ」と呼ばれます。

売り手が優勢ではあったものの、値下がり幅は小さく、ヒゲからも両勢力の力関係が見えません。

小陰線が出たときは、小陽線同様に、市場参加者の中でも迷いがあるか、様子見をしている状態です。やはり、どちらに転ぶとも読みづらい状況です。

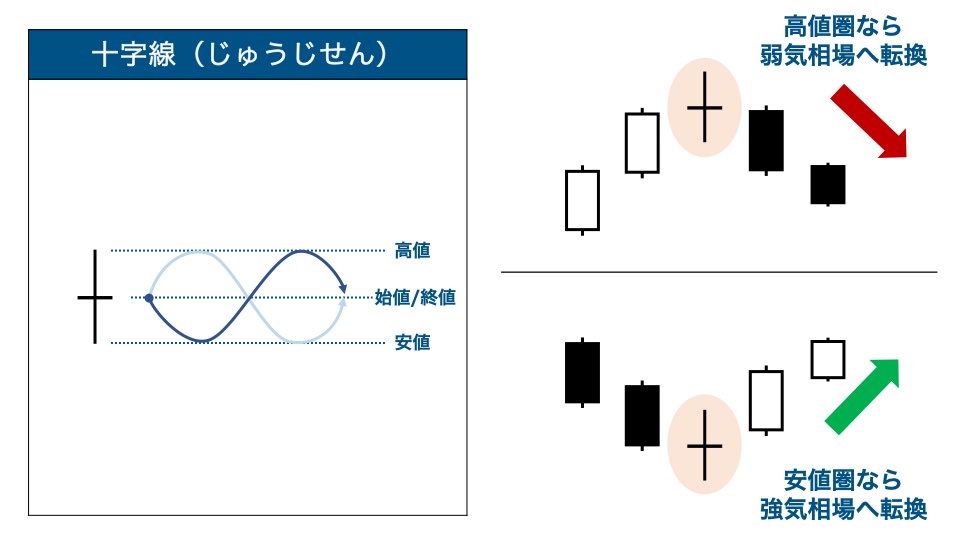

十字線はトレンド転換を暗示

陽線にも陰線にもならない状態、つまりローソク足の実線(太い線)がない状態を、「十字線」と呼びます。

始値と終値が同じだったので、それだけ買い勢力と売り勢力が拮抗しているということです。

基本的に相場は、上昇か下落のどちらかトレンドにいる期間が長く、その間は十字線は出ません。片一方のトレンドが来るところまで来て、もう一方の勢力に傾くところで十字線が出ます。

そんなわけで、十字線はトレンドの転換を示唆します。高値圏なら下落トレンドへの転換を、安値圏なら上昇トレンドへの転換になります。

2本のローソク足の組み合わせ

2本の連続するローソク足の組み合わせで、売買シグナルを見る方法もあります。

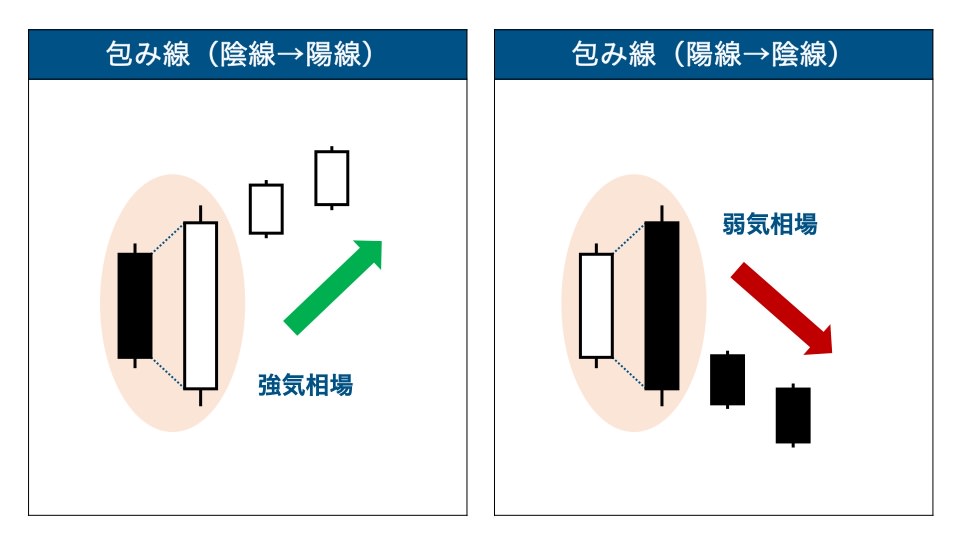

包み線(抱き線)

一つ前のローソク足の幅を、新しいローソク足がすっぽりと包み込む形を「包み線(つつみせん)」または「抱き線(いだきせん)」と呼びます。

- 「陰線→陽線の包み線」:上昇トレンドへの転換を示唆

- 「陽線→陰線の包み線」:下落トレンドへの転換を示唆

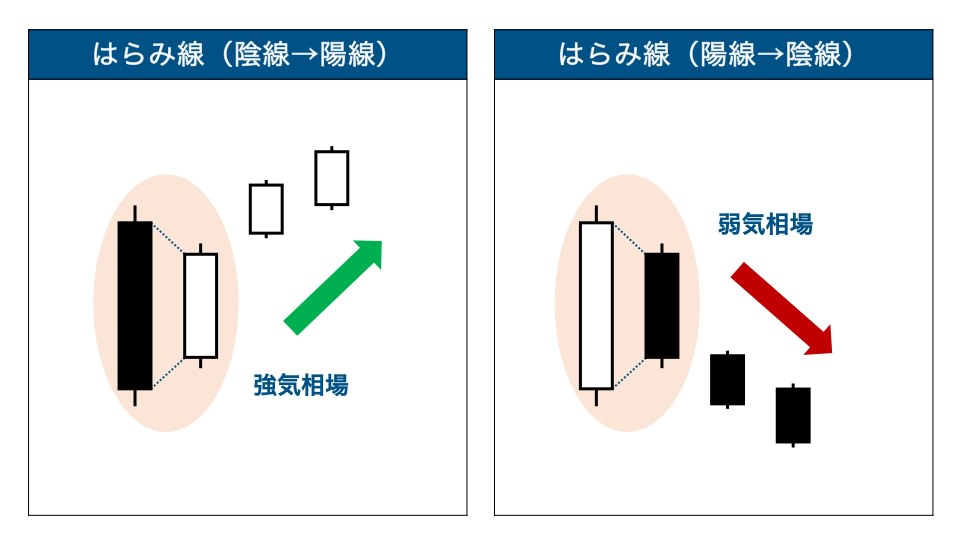

はらみ線

「はらみ線」は、抱き線とは逆に、一つ前のローソク足が、新しいローソク足を包み込む形です。

見方は、抱き線と同じです。

- 「陰線→陽線のはらみ線」:上昇トレンドへの転換を示唆

- 「陽線→陰線がはらみ線」:下落トレンドへの転換を示唆

200年前から現役の「酒田五法」

ローソク足の開発者である本間宗久さんは、チャートの形を5パターンに分類し、それによって投資行動を使い分ける「酒田五法」を編み出しました。

五法とはすなわち、「三山(さんざん)」「三川(さんせん)」「三空(さんくう)」「三兵(さんぺい)」「三法(さんぽう)」のこと。

酒田五法は、現在でも通用するテクニカル分析となっています。

①三山(さんざん)

チャートに3つの山ができたときが、「三山(さんざん)」です。ちなみに、真ん中の山だけ高いパターンを「三尊(さんぞん)」と呼びます。

意図するところは、3回挑んで破れなかった高値はもうつかないので、ここが直近の天井であるということです。つまり売りのシグナルになります。

三山のポイントは、1回目の山で天井を見極めるのではなく、3回目の山まで見た上で、判断するところにあります。そのくらい慎重に行けということですね。

ただ、三山はそんなにしょっちゅう現れないので、2回目の山で判断することもあります。「ダブルトップ」と呼ばれる手法です。

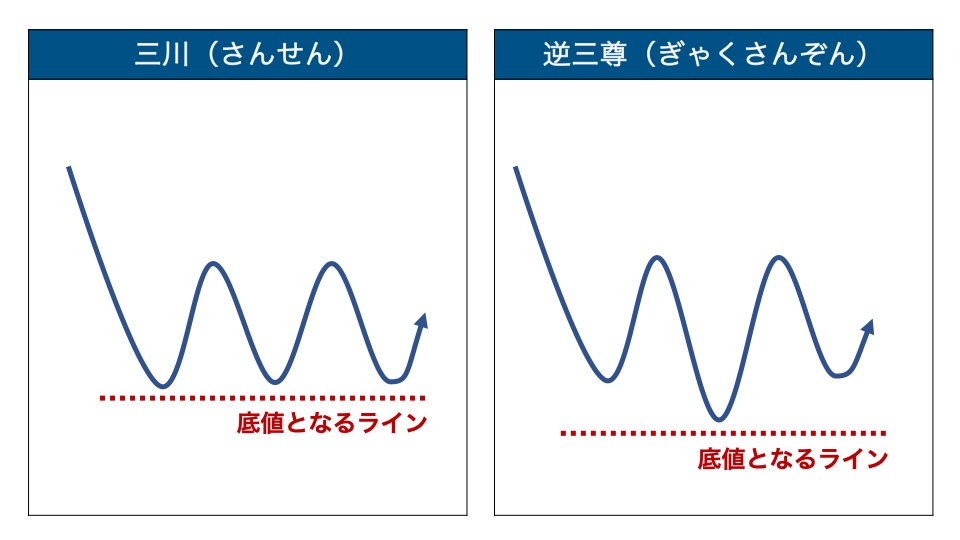

②三川(さんせん)

「三川(さんせん)」は、チャートに3つの谷ができたときです。真ん中の谷だけ深いときを「逆三尊(ぎゃくさんぞん)」と呼びます。

3度落ちかけて落ちなかったら、それ以上の安値はつかないだろうということで、ここが直近の底値と解釈します。つまり買いシグナルです。

やはり1回目の谷では判断せず、3回目の下落を持って、底を判断しましょうというニュアンスが含まれています。

ただし三川もそんなにしょっちゅう来ないので、2番底で買いを入れる「ダブルボトム」という手法もよく使われます。

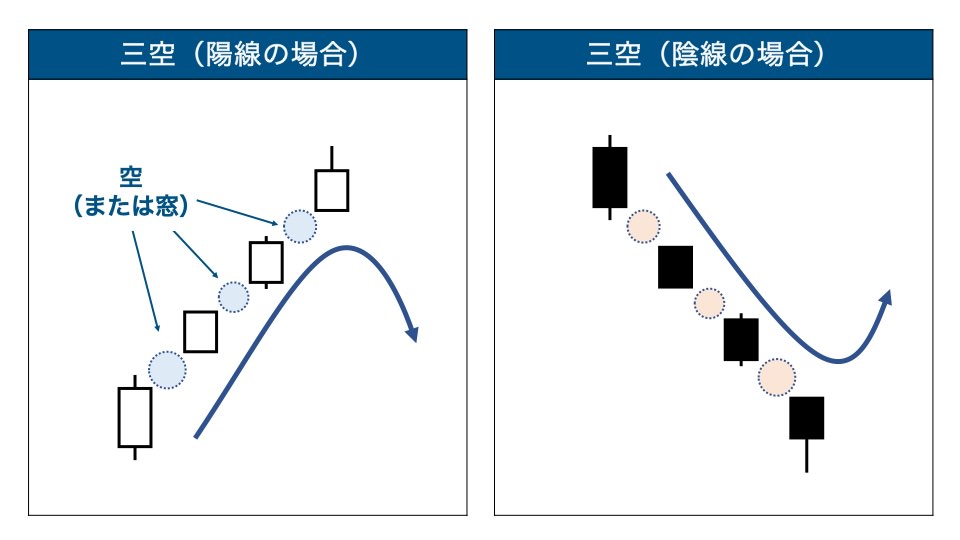

③三空(さんくう)

まず「空(くう)」とは、前回の終値と、今回の始値の間に隙間がある状態を指します。現代では「窓(まど)」と呼ばれます。

空が3回続いて起きたときが「三空(さんくう)」です。これは何か異常事態が起こっており、相場がパニックになっていると判断します。

もし上昇チャートで三空が発生したあとは、相場は平静を取り戻し、下落に転じると解釈します。ここで逆張りで売りを仕掛ける場面になります。

下落チャートで三空が発生したときは、パニックになって下がりすぎているので、その後買い戻しがあると解釈します。ここは逆張りで買いを仕掛けます。

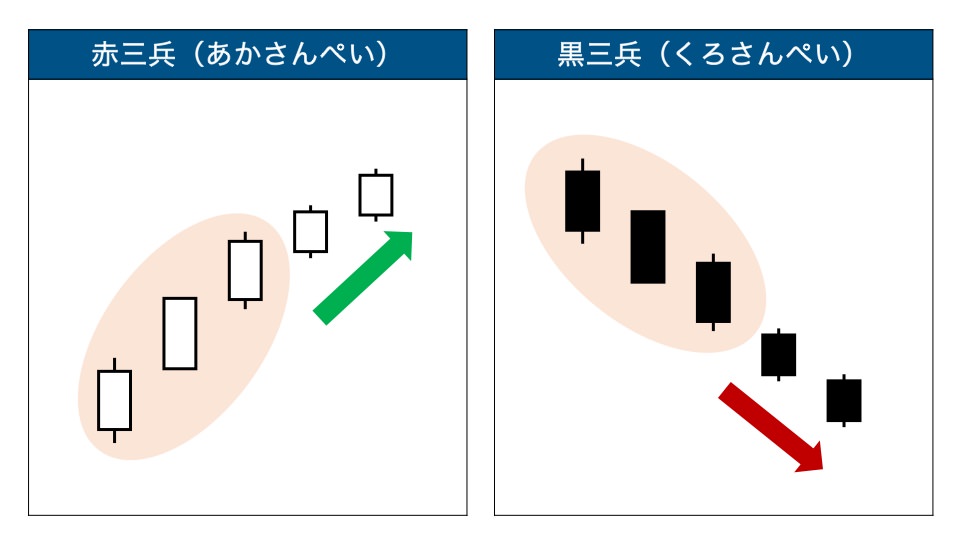

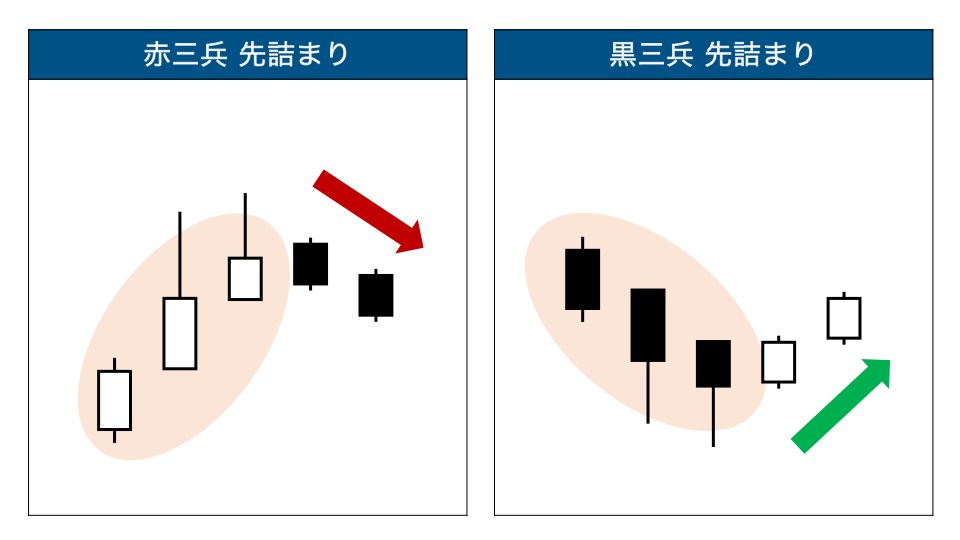

④三兵(さんぺい)

「三兵(さんぺい)」は、陽線または陰線が、3本連続で発生した状態を指します。

陽線の場合は「赤三平」、陰線の場合は「黒三兵」と呼ばれています

これはシンプルで、同じ方向にローソク足が3本も続くなら、これはトレンドが発生していると捉え、素直にトレンドに乗って投資をしようというものです。

陽線が3本続いたら買い、陰線が3本続いたら売りのシグナルになります。

ただし、逆方向に長いヒゲが出たときは、そこでトレンドが終了する可能性が高まります。

ここは、ヒゲを使ったローソク足の読み方の定石通りです。

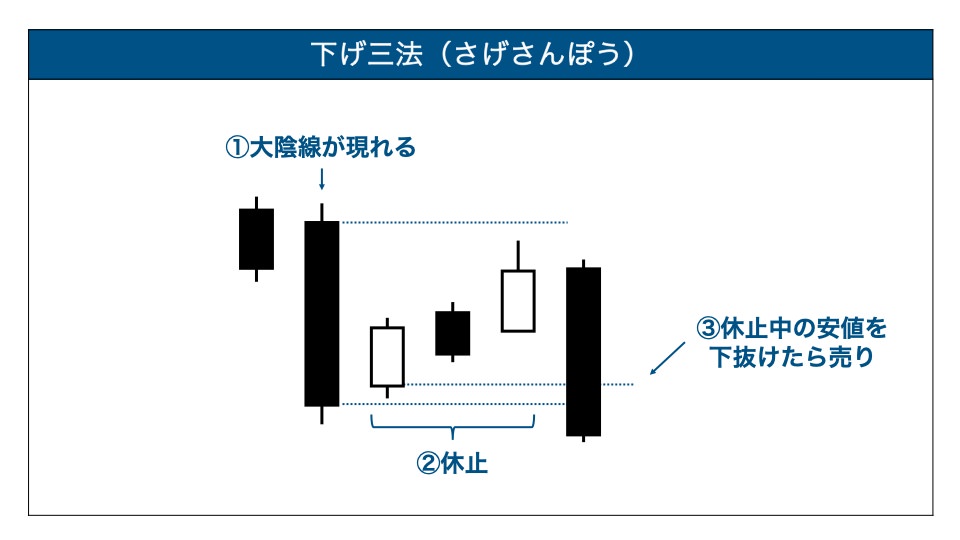

⑤三法(さんぽう)

「三法(さんぽう)」は、他の4つとは少し雰囲気が違います。三法とは、すなわち「売り」「買い」「休み」を指していています。

意図するところは、「トレンドが見えないレンジ相場では、取引をお休みしましょう」ということ。レンジ相場は勝つのが難しく、買っても利幅は小さいので、理に叶った考え方です。

代表的な形に、「上げ三法」と「下げ三法」があります。

上げ三法

「上げ三法」は、次のような流れになります。

- 上昇トレンドの中で大陽線が発生

- 大陽線が、小さなローソク足を複数本はらんでいる間は小休止

- 小休止後、1本目の陰線の始値を上抜いたタイミングで、上昇トレンド発生と判断。買いを入れる

②の間は、上昇に転ぶか下落に転ぶか分からないので、売買は休みます。

下げ三法

「下げ三法」は、次のような流れになります。

- 下落トレンドの中で大陰線が発生

- 大陰線が、小さなローソク足を複数本はらんでいる間は小休止

- 小休止後、1本目の陽線の始値を下抜けたタイミングで、下落トレンド発生と判断。売りを入れる

②の間は、上昇に転ぶか下落に転ぶか分からないので、売買は休みます。

分析方法はローソク足だけじゃない

ローソク足も含め、過去のチャートから近い将来の価格推移を予想する手法全般を「テクニカル分析」と呼びます。テクニカル分析は、株式やFX、暗号資産のトレードで使える知識です。

トレードメインではない長期投資の場合でも、なるべく安く買って高く売るためには、ピンポイントで使っても良いと思います。

基本的にはどのテクニカル分析も万能ではないので、複数を組み合わせて、より慎重に売買ポイントを探るのが良いでしょう。ローソク足+他のテクニカル分析3つくらいが、多すぎず少なすぎずで良いかと。

まずはローソク足と同じくらい基本の「抵抗線・支持線」「移動平均線」の見方を押さえておくのが良いと思います。詳細は個別の解説記事をご覧ください。

それ以外の分析手法は、テクニカル分析手法の紹介記事で解説しています。

もっと中長期で腰を据えて分析したい人には、ファンダメンタル分析の方が向いているでしょう。個人投資家でも見やすい分析指標は、ファンダメンタルの詳細記事で解説しています。